リスクイベントを横目に米・景気後退確率は低下

日米株式市場は底堅い一方で上値が重い動きとなっています。リスクイベント(10~11日・FOMC(米連邦公開市場委員会)、12日・英国総選挙、15日・対中関税期限など)を控え市場参加者は動きにくい状況です。

ただ、FRB(米連邦準備制度理事会)はFOMCで政策金利(FF金利)の誘導目標レンジ(1.50~1.75%)を据え置くことを決定。金融当局は「経済活動は緩やかなペースで拡大している」と判断し、2020年を通じて金利を据え置く方針を示しました。

製造業に弱さはみられるものの、11月・雇用統計が市場予想を上回ったように、強い労働市場と低金利が個人消費や非製造業(サービス業)の堅調を支えています。また、今回のFOMC声明では、前回声明にあった「不確実性は続いている」との文言が削除されました。このように米国の景気見通しが改善している点に注目したいと思います。

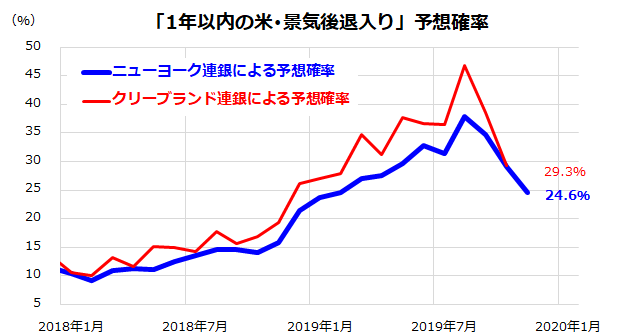

図表1は、ニューヨーク連銀とクリーブランド連銀がそれぞれ分析・公表している「1年以内に米国経済が景気後退入りする予想確率」の推移を示しています。夏場に米債券市場で「逆イールド」(長短金利の逆転)が示現したことで、「景気後退入り不安」が株式やドル/円の下押し圧力となりました。

ただ、FRBが今年3度の予防的利下げを実施し、米中通商交渉の進展期待が浮上したことで景気後退入り予想確率は現在20%台に低下しました。換言すれば、米景気のソフトランディング(軟着陸)期待が広まったことが、米国と日本の株価回復の追い風となってきたことを示しています。

<図表1:米国の景気後退入り予想確率は低下>

出所:Bloombergのデータより楽天証券経済研究所(2018年初~2019年11月)

配当貴族指数の長期パフォーマンスに注目

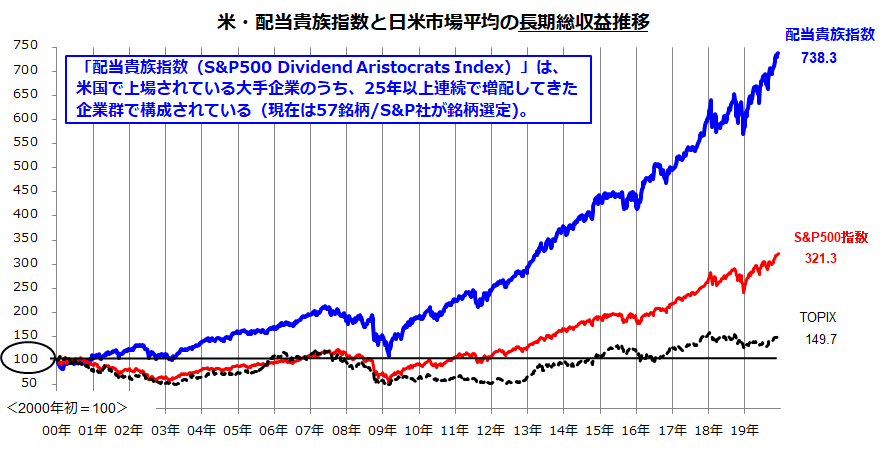

こうしたなか、米国市場における「配当貴族指数(S&P500 Dividend Aristocrats Index)」の長期的なパフォーマンスに注目したいと思います。配当貴族指数とは、S&P500指数構成銘柄のうち「25年以上連続して増配してきた銘柄群」(現在は57銘柄)で構成されています。

図表2は、2000年初を100とした場合の配当貴族指数、米国株式市場平均(S&P500指数)、日本株式市場平均(TOPIX)の総収益指数(配当込みリターン)の推移を比較したものです。米・配当貴族指数の総収益指数は12月6日時点で738.3となり、S&P500指数(321.3)やTOPIX(149.7)に対して優勢を鮮明にしています。

2000年以降の約20年の間には、米国景気が後退や停滞に陥ってきたことが何度もありました。近年も、貿易戦争や中国の景気減速など景気を巡る不透明感は拭えません。こうしたなか、図表2は、「経営環境が一時的に悪化しても毎年(毎期)着実に配当を増やし続けてきた企業群」が市場で評価されてきたことを示しています。

市場は今後も、「配当を切れ目なく増やし続ける企業」を、株主を重視した経営を実践している企業として評価し続けると考えられます。

<図表2:米・配当貴族指数の長期相対推移>

出所:Bloombergのデータより楽天証券経済研究所作成(2000年初~2019年12月6日)

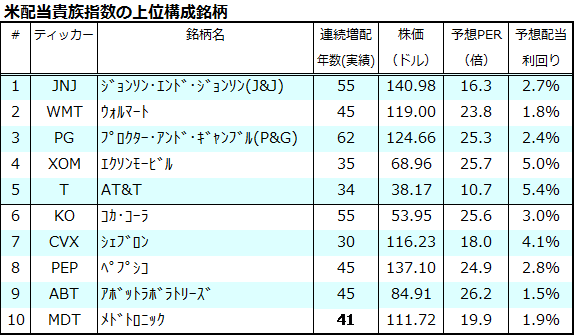

参考情報として、米・配当貴族指数の主要構成銘柄(時価総額で上位10銘柄)を図表3に一覧しました。長期連続増配銘柄には、世界でブランド名が知られる安定成長セクター(業種)に属する銘柄が多いことが分かります。特に、ジョンソン・エンド・ジョンソン(JNJ)、プロクター&ギャンブル(PG)、コカ・コーラ(KO)、ペプシコーラ(PEP)、アボットラボラトリーズ(ABT)など「45年以上連続して配当を増やし続けてきた銘柄群」には著名な安定成長企業が目立ちます。

なお、これら10銘柄の予想配当利回りを算術平均すると3.0%となります。新年も政治経済を中心とした不透明材料が株価波乱要因として不安視されますが、「いかなる経営環境でも配当を増やし続けてきた実績」に注目したいと思います。

<図表3:主な配当貴族銘柄(参考情報)>

*予想PERと予想配当利回りはBloomberg集計による市場予想平均

出所:Bloombergのデータをもとに楽天証券経済研究所作成(2019年12月11日)

少額から米・連続増配銘柄に分散投資する方法

こうした連続増配銘柄に直接投資する他に、「連続増配銘柄に広く分散投資するETF(上場投資信託)」に投資する方法もあります。米国籍ETFの「バンガード米国増配株ETF」(ティッカーシンボル:VIG)は、米国市場で「10年以上増配実績のある大型株を中心に構成されている株価指数」(NASDAQ US Dividend Achievers Select Index)に連動する投資成果を目指し運用されているETFです。

同ETFを構成する上位10銘柄を挙げると、マイクロソフト(MSFT)、プロクター・アンド・ギャンブル(PG)、ウォルマート(WMT)、ビザ(V)、コムキャスト(CMCSA)、ジョンソン・エンド・ジョンソン(JNJ)、メマクドナルド(MCD)、アボットラボラトリーズ(ABT)、ドトロニック(MDT)、コストコホールセール(COST)となっています(10月末時点)。

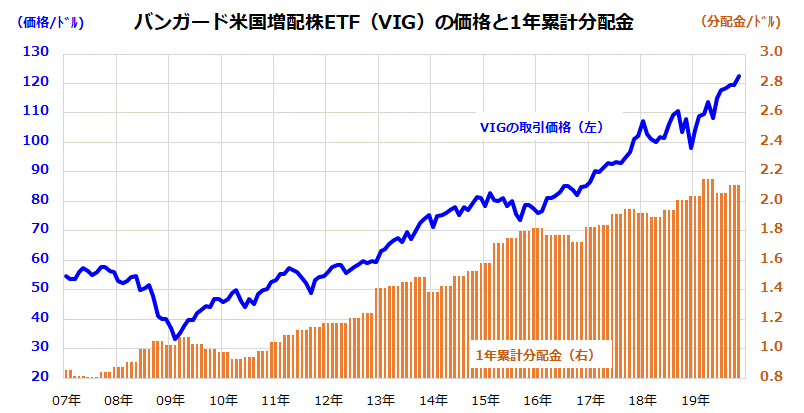

図表4は、約10年にわたる同ETFの取引価格と1年(12カ月)累計実績分配金の推移を示したものです。長期の視野で振り返ると、取引価格が上昇してきた一方、分配金が増配基調をたどってきたことがわかります。

米国籍ETFの取引単位は米国の個別銘柄(1株)と同様に「1口」から売買できます。同ETFの取引価格は現在122ドル程度ですから、「比較的少額(約1万3,300円程度)から米国の増配株ポートフォリオに投資することができる」と言えます。少額から投資を始め、「貯めながら増やす資産形成」を実践することが可能となります。

なお、同ETFは経費率(信託報酬の年率換算)が0.06%と低いことでも有名です。直近の1年配当実績は、約1.7%となっています。同ETFの取引価格は年初来騰落率が+26.3%とS&P500指数(同+25.3%)をやや上回っています(12月11日)。運用コスト(経費率)が低い良質なETFとして、相対的に人気を集めていることを示しています。長期投資の視野で「値上がり」、「配当」、「増配(配当の増加)」の3つを期待できるETFとして注目したいと思います。

<図表4:米国の増配銘柄に分散投資する米国籍ETF>

*1年累計分配金=四半期毎に支払われる分配金の12カ月累計実績

出所:Bloombergのデータをもとに楽天証券経済研究所作成(2007年初~2019年12月6日)

▼著者おすすめのバックナンバー

2019年12月6日:2020年は?新年の日本株と米国株の優劣を占う。収益率と成長性が鍵(香川 睦)

2019年11月29日:「PEGレシオ」で選んだ割安大型株10!日米株価の上値余地は?(香川 睦)

2019年11月22日:押し目待ち?晴れた日には「ダウ3万ドル」が見える。優良30銘柄の業績予想(香川 睦)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。