C/Gレシオの動向は日経平均の上値余地を示唆?

日経平均は12日に2万3,520円(終値)をつけて以降、やや調整モードとなっています。外部環境の好転を織り込んできた株高でしたが、日経平均の200日移動平均線に対する上方乖離率は+9.7%(12日)に達し、短期的な過熱感と高値警戒感を背景とする利益確定売りが出やすい状況でした。

トランプ米大統領は12日、産業界向け講演会で「米中貿易交渉で部分合意は間近い」と述べた一方、「交渉が決裂するなら関税を大幅に引き上げる」と警告し、市場の楽観的な見方に水を差しました。

また、香港の市民デモが激化していることで、香港株式が下落。香港情勢が米中貿易交渉の先行きに影響を与える可能性も否定できず、市場で不確実性が強まるリスクはあります。日経平均が「次の節目」とされる2万4,000円を目指すには、外部環境の一段の改善が必要となりそうです。

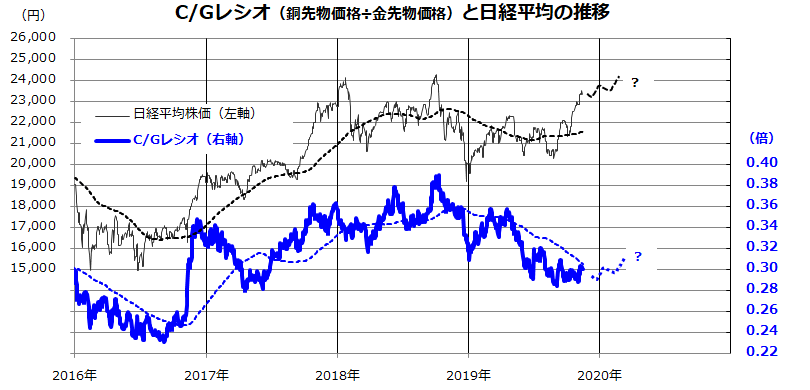

例えば、世界の景況感の改善や悪化を示唆するとされる「C/Gレシオ」に注目しています。図表1でみるとおり、C/Gレシオ(倍率=銅先物価格÷金先物価格)と日経平均の相関性は比較的高い経緯があります。

200日移動平均線の相関性をみると、「世界で最も景気に敏感な先進国株式市場」と呼ばれる日本株式が上値を目指すには、C/Gレシオに象徴される先行きの景況感が「底打ちから改善」へ転じていくことが必要と思われます。

図表1:日経平均の一段高には世界景況感の改善が必要?

新年に向けて注目したい海外ETFを選んでみた

11月13日時点の年初来騰落率で比較すると、日経平均(+16.5%)やTOPIX(+13.8%)を上回っている株価指数は世界で多くあります。例えば、米国のS&P500指数の年初来騰落率は+23.4%、ナスダック総合指数は+27.8%、ナスダック100指数は+30.5%となっています(13日)。

逆に言うと、米国市場を中心とする世界株式堅調を背景に外国人投資家のリスク許容度が改善。出遅れが顕著だった日本株の買戻し(外国人投資家は5週連続で現物株を買い越し)に繋がったとも言えます。

図表2では、多種多様な外国株式指数に連動を目指す海外ETF(米国市場に上場されている上場投信)のなかから、新年(2020年)に向けて注目したいファンドについて、取引価格の「年初来騰落率の降順」で一覧表にしました。

まずは、VGTやQQQなど米国のIT(情報技術)株価指数やナスダック100指数にほぼ連動するETFの年初来騰落率は30%超となっており好調であるすう勢が目立ちます。日本にいると見過ごしがちですが、米国の長期株高はIT革命の進展を主導する大手ハイテク銘柄の株高がけん引していることがわかります。こうした分野は、新年も変動を交えながらも堅調傾向を続ける可能性が高いと思います。

図表2:新年に注目したい海外ETF(参考情報)

海外ETF(米国上場)<年初来騰落率の降順>

| # | ティッカー | ファンド 名称 |

投資 対象 (市場 指数) |

運用 総額 (百万 ドル) |

直近 価格 (ドル) |

年初 来 騰落 (%) |

実績 分配 利回 り (%) |

運用 経費 率 (年率) |

|---|---|---|---|---|---|---|---|---|

| 1 | VGT | バンガードIT (情報技術) ETF |

米国上場の IT関連株 |

23,128 | 231.74 | 38.9 | 1.17 | 0.10 |

| 2 | QQQ | インベスコ QQQ トラスト・シリーズ1 |

NASDAQ 100 指数 |

82,507 | 201.59 | 30.7 | 0.77 | 0.20 |

| 3 | MOAT | ヴァンエック・ ベクトル・ ワイド・ モート |

世界の モート 企業群 |

3,041 | 53.34 | 29.6 | 1.38 | 0.48 |

| 4 | CXSE | ウィズダムツリー 中国株 ニューエコノミーファンド |

中国の 非政府系 企業 |

130 | 76.53 | 25.7 | 1.14 | 0.32 |

| 5 | PIO | インベスコ・ グローバル・ ウォーター |

世界の 水処理 関連株 |

194 | 29.00 | 25.6 | 1.43 | 0.75 |

| 6 | VOO | バンガード S&P500 ETF |

S&P500 指数 銘柄 |

123,974 | 283.93 | 23.5 | 1.91 | 0.03 |

| 7 | HACK | ピュアファンズ ISEサイバー・ セキュリティー |

世界サイバー セキュリティー 企業 |

1,534 | 41.04 | 21.8 | 0.12 | 0.60 |

| 8 | IBB | iシェアーズ NASDAQ バイオ テクノロジー |

NASDAQ バイオ テクノロジー |

6,980 | 110.58 | 14.7 | 0.14 | 0.47 |

| 9 | GLDM | SPDRゴールド ミニシェア トラスト |

金相場 | 1,105 | 14.61 | 14.0 | - | 0.18 |

| 10 | PFF | iシェアーズ 米国優先 株式 ETF |

米国優先 株式 |

16,809 | 37.26 | 8.9 | 5.62 | 0.47 |

| 年初来騰落率(平均) | 23.3 | |||||||

なお、米中貿易摩擦が緩和するに伴い、中国本土株式(A株)が復調傾向にある点にも注目です。特にCXSEは、国営企業を除く中国のニューエコノミー企業(非国営企業)群に分散投資をする米国籍ETFです。上位組入れ銘柄は、アリババ、テンセント、中国平安保険など総人口14億人とされる消費需要を基盤とする高い成長ポテンシャルを追求する大手企業群に分散投資するETFで、年初来騰落率は+25.7%となっています。

個別の外国株式に投資する場合、何を選別して良いか分からないことが多いと思います。個別銘柄への投資は銘柄特有のリスク(Residual Risk)が付きまといます。海外株ETFは海外市場全体(特定の外国株平均指数)の成長期待を反映するインデックスファンドであり、個別銘柄リスクを抑えながら海外市場の成長力を資産増加に結びつけることが可能と考えています。

MOAT、PIO、HACK、IBB、GLDM、PFF、VOOの注目点は?

日本の投資家に比較的馴染みが薄い(東証上場ETFに同種類のETFがない)種類で、新年に向けて注目したい海外ETFについて概略を紹介したいと思います。

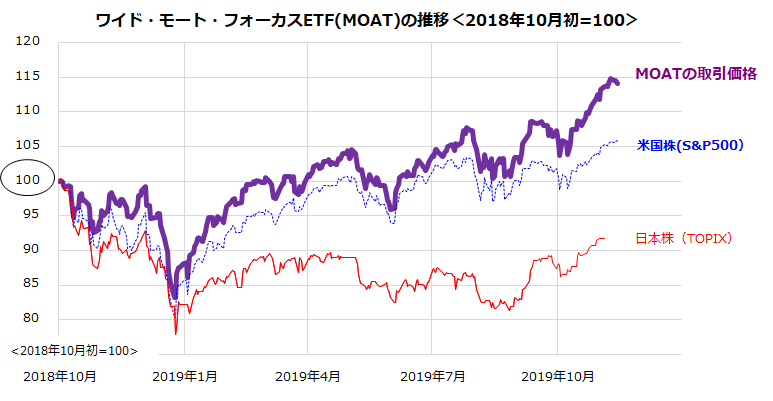

1.MOAT(世界のモート企業に分散投資するETF):

モート(Moat)とは城を取り巻く「堀」(城池)を意味します。外敵から攻め込まれにくい「ワイド・モート」(広い城池)を保有する企業は、技術・製品・サービスの面で競合他社に対する優位性のある企業を総称し、長期的かつ安定的に収益を得られやすい特徴が期待されています。

MOATは、「ワイド・モート・フォーカス指数」に連動を目指す米国籍ETFで、直近の上位組入れ銘柄としては、バイオジェン、ステート・ストリート、ブリストル・マイヤーズ・スクィブ、アムジェン、インテルなどが挙げられます。

図表3:MOATの相対的パフォーマンスに注目

2.PIO(世界の水資源関連銘柄に分散投資するETF):

「日本人は水と安全はタダだと思っている」とのイザヤ・ベンダサン氏の言葉は有名です。実際、安全な水は人間にとり生活用水、農業用水、工業用水に不可欠な資源として需要が拡大しています。

今後も世界の総人口と1人当り所得は伸び続け、水源開発、工業用水供給、水の再利用、上下水道、海水淡水化などのウォーター・ビジネスは「景気サイクルに左右されにくい安定成長分野」と言われます。PIOは、水資源関連銘柄で構成されるグローバー・ウォーター指数に連動するように運用されている米国籍ETFです。

3.HACK(世界のサイバー・セキュリティー銘柄に分散投資するETF):

IT革命が進展する世界では、個人情報はもちろん、企業や国家の機密情報へのサイバーテロやサイバー攻撃を防ぐ技術開発・サービスへの需要が成長しています。こうしたサイバー・セキュリティー関連銘柄に分散投資するETFがHACKです。

ISEサイバー・セキュリティー指数に連動する投資成果をあげることを目指しています。現在の上位組入れ銘柄には、リフォス・グループ、カーボナイト、フォーティネット、パロアルトネットワークス、シスコシステムズなどがあります。

バイオ、金相場、S&Pを追うならこのETF

4.IBB(ナスダック・バイオテクノロジー指数の構成銘柄に分散投資するETF):

IT革命に続いて高い成長が期待されている分野がバイオテクノロジーと言われています。先進国で高齢化が進むなか、遺伝子治療を中心とするナノテクノロジーやAIによる医療開発の分野で飛躍が予想される企業群が多いとされます。

IBBは、こうしたバイオ分野で株式時価総額が大きい銘柄で構成されるナスダック・バイオテクノロジー指数に連動する投資成果を目指す米国籍ETFです。上位組入れ銘柄には、セルジーン、アムジェン、ギリアド・サイエンシズ、バーテックス・ファーマシューティカルズ、イルミナなどがあります。

5.GLDM(金相場のパフォーマンスに連動を目指す米国籍ETF):

GLDMは、金相場の動きに連動した動きが期待できるETFです。現物の金地金によって裏付けられており、小口からでも効果的に金投資(金へのエクスポージャー)をポートフォリオに組み入れることができます。

GLDMの経費率は0.18%と低水準で、金相場に連動を目指す他の公募投信やETFに対するコスト的メリットに注目したいと思います。株式が下落し、債券が買われる(金利が低下する)局面で買われやすい特徴が期待される点で、リスク分散効果を発揮するETFとして検討したいと思います。

6.PFF(米国上場の優先株式に分散投資するETF):

PFFはS&P米国優先株式指数に連動した投資成果を目指したETFです。「優先株式」とは、普通株式とは異なる条件や権利を付した種類株式のうち、(議決権がほぼ無い一方)普通株式に比べて「剰余金の配当を優先的に受ける、あるいは残余財産の分配を優先的に受ける権利をもつ株式」を意味します。

値上がりは限定的ですが、分配金利回りが高い点が特徴で、PFFはETFでは珍しく「毎月分配型ETF」(実績分配型)となっており、分配金利回り(過去12カ月実績配当金÷取引価格)は約5.6%となっています(11月13日)。

7.VOO(S&P500指数に連動を目指す低コストのETF)

最後に、いろいろ迷ったらこれ(?)と言えそうなETFが、米国市場に上場されている時価総額上位500銘柄で構成されるS&P500指数に連動を目指すVOOです。

S&P500指数に連動するファンドは国内の追加型公募投信や東証上場ETFに多く存在しますが、投資家(受益者)が負担する「経費率が0.03%(年率)」と圧倒的に低いのがVOOの魅力です。邦貨換算で約12.4兆円の運用総額だからこそ実現できるローコストETFと言えるでしょう。

上記のうち、GLDMやPFFは、株式市場(S&P500指数)が下落し債券が上昇する(債券利回りが低下する)局面でパフォーマンスが相対的に向上した特徴がみられます。ポートフォリオ効果(リスク分散効果)を意識した資産運用を構築する上でも興味深いETFと言えそうです。

ETFはExchange Traded Fund(上場投資信託)の略ですが、「ETFとは、(E)選んで、(T)楽しい、(F)ファンドの略」とのジョークもあります。新年(2020年)に向け、期待リターンや潜在リスクだけでなくコスト(費用)も意識しつつ、相場観やお好みに応じ複数の海外ETFに分散投資していきたいと思います。

▼著者おすすめのバックナンバー

11月8日:世界株高で高所恐怖症?トレンド転換?米機関投資家はワシントン情勢を警戒(香川 睦)

11月1日:米国発世界株高。ソフトランディング相場なら、日本は景気敏感株に期待(香川睦)

10月25日:ETF活用!新年に向けたグローバル投資。日本株だけでいい?(香川睦)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。