FRBの利下げでブラジル株の堅調は続くか

FRB(米連邦準備制度理事会)は今週開催したFOMC(連邦公開市場委員会)で、2008年12月以来約10年半ぶりとなる利下げを決定しました(7月31日)。パウエルFRB議長は記者会見で、「世界経済の成長鈍化や貿易摩擦による景気減速リスクに備えた予防的な利下げ」と述べましたが、質疑応答で長期緩和サイクルの開始を否定したため、追加利下げを期待していた投資家による売りで米国株は下落しました。

トランプ米大統領はツイッターで「いつも通りパウエル議長は私たちを失望させた」と批判。同大統領が、米中貿易交渉の早期進展に否定的な見解を示していたこともあり、市場心理はややリスクオフ(回避)に転じました。ただ、米国の債券市場利回りが反発したことで、為替がドル高・円安に転じたことが日本株式を下支える要因となっています(8月1日)。

一方、7月31日はブラジル中央銀行も自国景気の下支えを目的に、政策金利を6.5%から6.0%へ、0.5%引き下げることを発表しました。こちらの利下げ幅は事前の市場予想平均(0.25%)を上回りました。

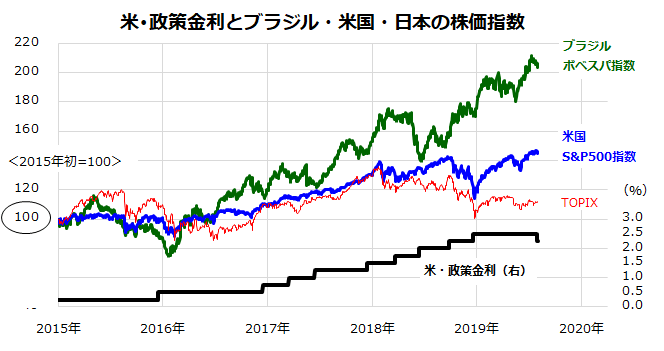

図表1は、2015年以降のブラジル株式(ボベスパ指数)のパフォーマンスを米国株式(S&P500指数)や日本株式(TOPIX)と比較したものです。

2016年以降、ブラジル株式は毎年上昇。2018年に続いて今年も最高値を更新し、米国や日本の市場より優勢となっています。同国で昨年10月に実施された大統領選挙の結果を受け、構造改革の期待が高まっていることが主因です。

図表1:ブラジル株式の優勢に注目

出所:Bloombergのデータより楽天証券経済研究所作成(2019年7月末)

米中貿易摩擦からの「漁夫の利」と構造改革期待

米国の金融緩和と債券市場利回りの低位安定は、総じて新興国市場の堅調要因と言えます。そうした中ブラジルは「貿易摩擦から漁夫の利を得やすい」との指摘があります。

米中の貿易摩擦が激化し、互いの輸入品に関税を掛け合う報復合戦に突入して約一年が経とうとしています。貿易摩擦では、中国のみならず北東アジア(日本、韓国、台湾)が経済的影響を被っており、米国でも企業や一般市民に影響が及びつつあります。こうした状況下、漁夫の利を得そうな国として、木材や穀物の対中輸出が増加しているカナダや、大豆を中心とする対中穀物輸出が増加しやすいブラジルが挙げられています。

ブラジルでは、2018年10月に実施された大統領選挙で、ジャイル・ボルソナロ氏(右派・社会自由党)が勝利。約13年続いた労働党を中心とする左派政権が終焉しました。世界の経済成長が減速していることで、同国の景況感も停滞していますが、ボルソナロ大統領は財政再建、年金改革、民営化推進などの構造改革を進めつつあります。

ブラジル市場では構造改革の長期的な効果を期待し、株式市場は高値を更新する堅調を維持。通貨レアルも比較的底堅い動きとなっています。

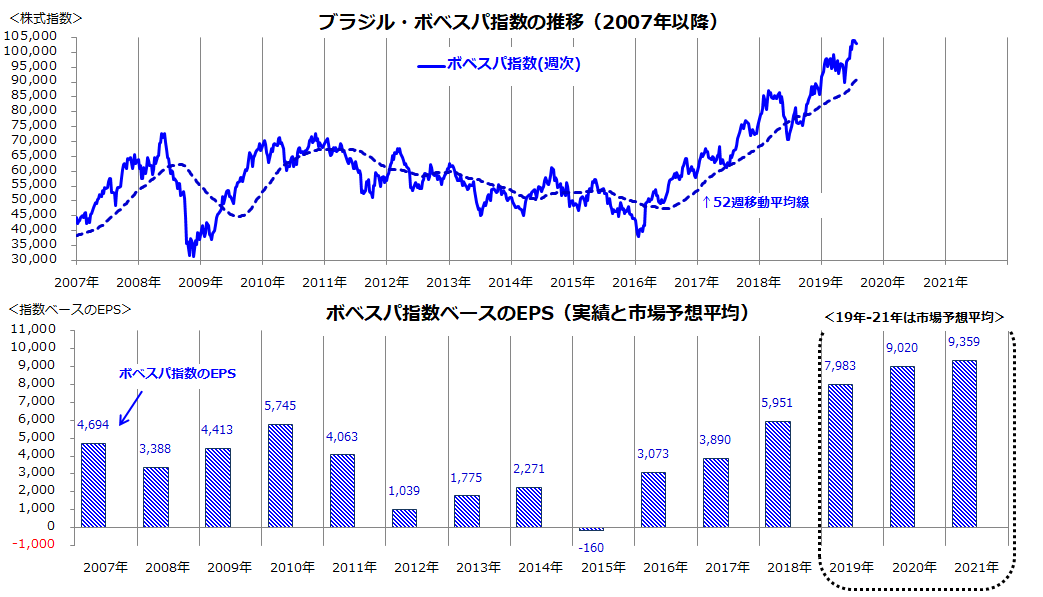

図表2でみる通り、ボベスパ指数ベースの業績見通し(予想EPSの市場予想平均)は、2019年も2020年も二桁増益が見込まれています。経済面で構造改革の余地が大きいブラジルは、金融市場での評価が高まりやすい状況となっています。

図表2:ブラジル市場の業績動向(実績と予想)

出所:Blombergのデータより楽天証券経済研究所作成(2019年7月末)

ブラジル株式に分散投資できるETFに注目

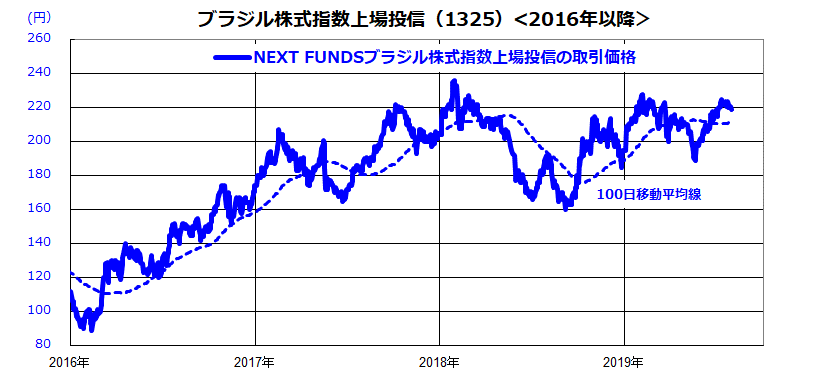

ブラジル株式への投資を検討するにあたっては、公募投信やETF(上場投信)などのファンドを活用する方法があります。参考までに、楽天証券が「手数料無料(0円)ETF」プログラムで、手数料が無料となっている東証上場ETF「ブラジル株式指数上場投信(1325)」を下記したいと思います。

同ETFは、ブラジル株式を象徴するボベスパ指数(円換算)に連動する投資成果を目指す上場投資信託です(原則として為替ヘッジは行われません)。ボベスパ指数は、イタウ・ウニバンコ(金融)、ヴァーレ(鉱山)、ブラデスコ銀行(金融)、ブラジル石油公社、アンベブ(飲料)などブラジルの大手企業(約66銘柄)で構成されています。

ブラジルの株式や通貨レアルが上昇するとNAV(基準価額)や取引価格は上昇しやすく、ブラジルの株式やレアルが下落すれば取引価格が下落しやすいのが同ETFの特徴です。取引単位は100口で、直近の一口当たり取引価格(218円)を前提にすると、2万円程度でブラジル株式に分散投資することができます。

一方、米国籍ETF(米ドル建て)として「iシェアーズMSCIブラジルETF(EWZ)」があり、ブラジル株式市場に連動を目指すツールとして活用することができます。

ブラジル市場への投資で留意すべきリスク要因としては、

(1)米金利が上昇に転じた場合に新興国市場に与える影響

(2)米・中など世界経済を巡る不透明感が高まる場合の影響

(3)ボルソナロ大統領が進める構造改革が頓挫して市場の失望を誘う場合の影響

(4)原油など資源相場が下落する場合の影響

などが挙げられます。長期的な視野で国際分散投資を進める上で注目したいと思います。

図表3:ブラジル株式連動型上場投信(参考情報)

出所:Bloombergのデータより楽天証券経済研究所作成(2019年7月末)

▼著者おすすめのバックナンバー

2019年7月26日: もうはまだなり?日米テック株が同時株高!

2019年7月19日: 米ダウ平均が強い理由?3万円で30銘柄に投資できる!

2019年7日12日: 投資したい国の1位は?個人投資家は外国株に注目?2,300円で投資できる!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。