半導体関連株が急騰

先週(7月22~26日)の日経平均株価は1週間で192円上昇し、2万1,658円。日本および世界で半導体関連株が大きく上昇しました。今、半導体不況が続いていますが、半導体の在庫調整が進み半導体メモリーのスポット市況が反発したことから、来年にかけて半導体ブームが復活する期待が出ました。

4-6月期の決算発表がピークを迎えつつあります。中国関連・設備投資関連株を中心に、不振です。ただし、企業はさほど悲観的になっていません。米中貿易戦争が休戦に向かうことが前提ですが、2020年に回復する期待は続いています。

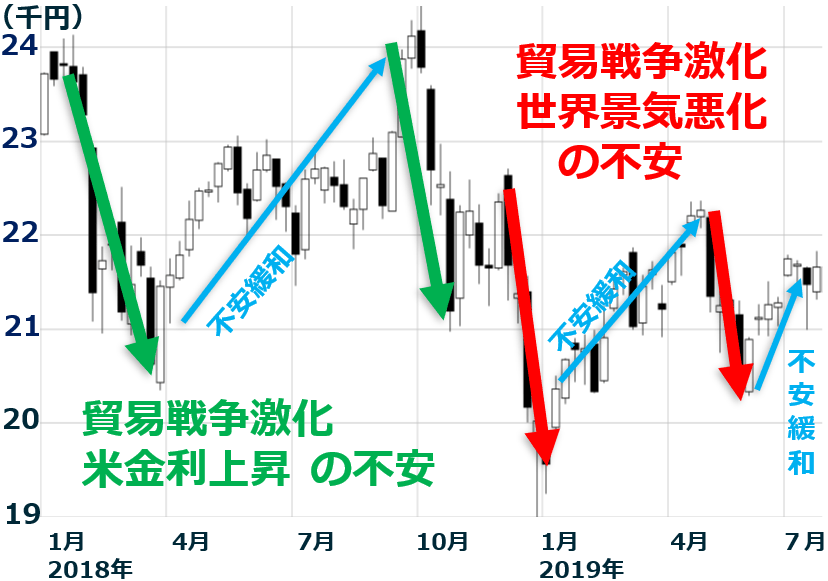

2018年以降、世界の株式は、米中対立の先行きに対する思惑で、乱高下してきました。日経平均も、その流れを受けて、乱高下しています。以下の週足チャートをご覧ください。

日経平均週足:2018年1月4日~2019年7月26日

上のチャートでは、日経平均上昇・下落の要因が分かるように、日経平均の動きを三つの色(黄緑・赤・水色)に分けた矢印で示しています。

2018年1月と10月の下落は黄緑色で表示されています。世界景気は好調だったが、「米金利が上昇する不安と、貿易戦争が激化する不安」で世界株安が起こり、日経平均も売り込まれました。

次に、2018年12月と2019年5月の下落を示す赤の矢印を見てください。2018年11月以降、世界景気が変調をきたしていることが明らかとなりました。そのため、金利上昇不安は終息しましたが、代わって「世界景気悪化」が下落要因となりました。「貿易戦争激化の不安と、世界景気悪化の不安」から世界的株安が起こったところを、赤の矢印で示しています。

水色の矢印は、不安が緩和して世界的に株が上昇したところを示しています。日経平均も反発しています。6月末~7月にかけて、不安緩和から、再び世界的に株が上昇しています。米FRB(連邦準備制度理事会)が7月31日に利下げをするのが確実になったこと、米中協議再開で米中対立が緩和される期待、半導体産業の業況が改善する期待などが株価上昇要因となっています。

今週の注目材料:FOMCでの利下げ

今週の注目材料は、30~31日に実際される、米国の金融政策を決めるFOMC(公開市場委員会)です。0.25%の利下げ(FF金利誘導水準の0.25%引き下げ)が実施されるのはほぼ確実です。

注目点は、利下げ後にFRBが出すメッセージです。年内さらなる利下げが見込まれるのか、そこに市場の注目点が集まっています。

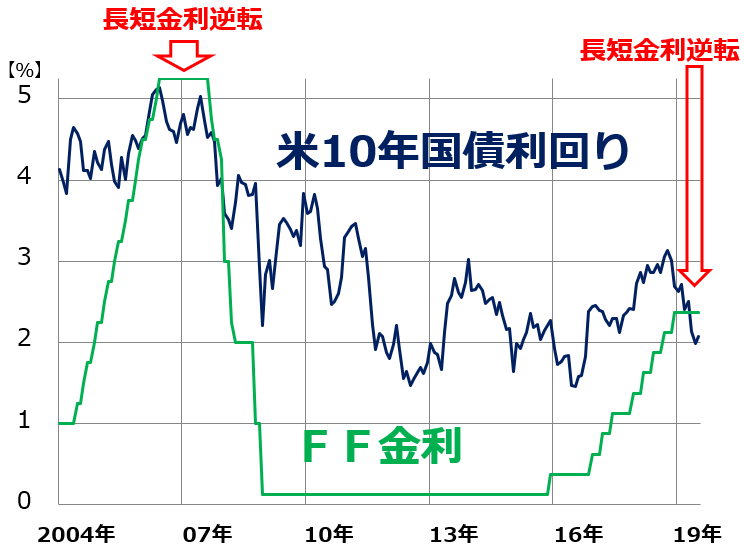

金融市場は既に、年内数回の利下げが行われることまで織り込んでいます。利下げが2~3回はあることを織り込んで、米国の長短金利は、以下の通り、逆転したままです。

米長期金利(10年国債利回り)とFF金利(短期金利)の推移:2004年1月~2019年7月(26日)

ただし、FRBは7月に実施する予定の利下げを「予防的利下げ」と位置づけています。米景気が悪化しているために利下げするのではなく、世界的に景気が不安定になっているので予防的に利下げをするというものです。実際、先週発表された米4-6月期GDP(速報値)は、前期比年率2.1%増で、米景気の堅調さを示しました。

したがって、利下げ実施後に、米FRB からハト派(利下げに積極的)メッセージは出ないかもしれません。そうなると、年内数回の利下げを織り込んだ、前のめりの利下げ期待で動いてきた米国株式市場には肩すかしとなる可能性もあります。利下げ後にNYダウが反落するリスクに注意が必要です。

ただし、さらなる利下げリスクが肩すかしとなれば、円高圧力は低下します。為替は円安にふれやすくなります。日本株にとって、NYダウが下がればマイナスですが、円高圧力が低下すればプラス材料となります。

日本株は買い場の判断を継続

結論は、毎週述べていることと、変わりません。不安材料はたくさんありますが、今の日本株は、2019年の世界景気悪化を織り込む最終局面で、2020年の景気回復を織り込む初期段階と判断しています。

日本株は「買い場」の判断を継続します。

▼もっと読む!著者おすすめのバックナンバー

7月25日:半導体株「買い」判断を再び強調:2020年に半導体ブーム復活へ

7月24日:「自社株買い」が日本株最大の買い主体に。500億円以上の自社株買いを決議した21社

7月17日:外国人投資家の日本株の買戻しはいつ?需給指標は日本株「売られ過ぎ」示唆。「裁定買い残」のメッセージは信頼できる?

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。