NT倍率の急上昇が意味する物色変化

今週は日経平均が節目とされていた2万2千円を上抜け5日続伸しました(17日)。米国市場でフィラデルフィア半導体株指数、S&P情報技術(IT)株指数、ナスダック100指数は史上最高値を更新。中国の景況感改善を受け、東証の日経中国関連株指数も年初来高値を更新しました。こうしたなか、「NT倍率」の急上昇が注目されています。

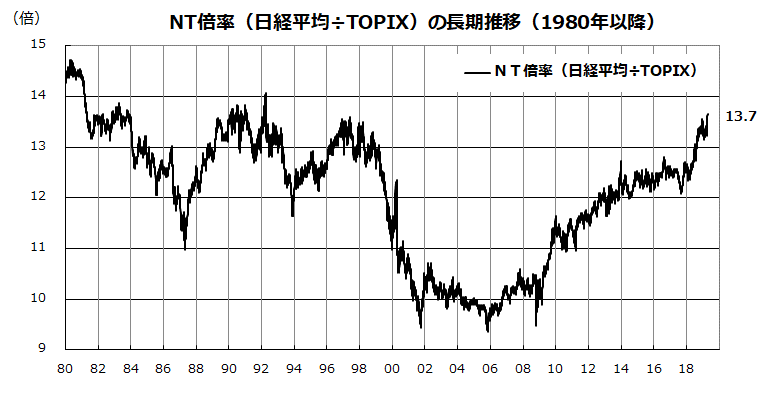

NT倍率とは、日経平均をTOPIX(東証株価平均)で除した倍率で、日経平均がTOPIXより優勢に推移すれば上昇、劣勢となれば低下します(図表1)。日経平均は225銘柄の単純株価平均(除数により修正)、TOPIXは時価総額加重平均の株価指数として知られています。TOPIXは東証1部上場全銘柄(約2,120銘柄)で構成されているため、国内産業全般を象徴する株価指数とされ、機関投資家のベンチマーク(目標)として使われることが多くなっています。

ただ、「値がさ株」と呼ばれる株価水準が比較的高いハイテク(IT)関連や外需関連の上昇率が大きくなると、日経平均はTOPIXに対し優勢となる傾向があります。4月18日現在、年初来騰落率で比較すると日経平均は+10.4%、TOPIXは+8.1%となっており、NT倍率は約13.7倍に上昇。1980年以降のレンジ(10~14倍)上限に近付いています。NT倍率上昇を受け、「日経平均は買われ過ぎ」や「TOPIXは出遅れ過ぎ」との見方が出ています。

図表1:NT倍率は歴史的な水準に上昇

値がさハイテク関連や外需関連株の回復に注目

時価総額で算出されるTOPIXは、「内需関連株」からの影響が大きい特徴があります。内需関連株とは一般的に、銀行、不動産、建設、小売、電力、外食、倉庫など主に国内でサービスを提供している業種の銘柄を総称します。

一方、単純平均株価である日経平均は、値がさ株が多い「電気機器」、「情報通信」、「外需関連株」の影響を受けやすいとされます。外需関連株は輸出関連株とも呼ばれ、業種別指数では精密、機械、輸送用機器など輸出や海外現地法人への収益依存度が高いグローバル企業を総称します。このため、海外景気、海外株式(特に米国株式)、ドル円(為替)相場の変動から影響を受けやすい特徴もあります。

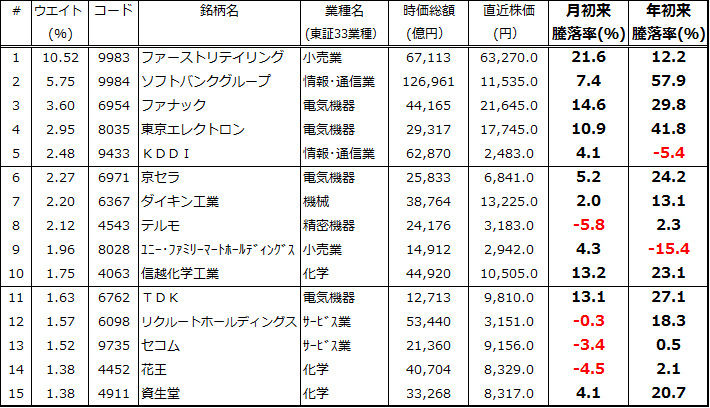

図表2は、日経平均の構成銘柄(225銘柄)のうちウエイト(指数寄与度)が大きい銘柄を降順に一覧しました。ファーストリテイリング(9983)は小売業ですが、収益の過半を海外に依存する外需銘柄に変貌しています。以下、ソフトバンクグループ(9984)を筆頭に、民生用・産業用の製品・サービスで「デジタル革命」を担うグローバル企業の寄与度が高いことがわかります。

つまり、日本の産業界で「デジタル革命とグローバリゼーション(国際化)」をけん引する銘柄の株価上昇率が大きくなると、日経平均がTOPIXに対し優勢となり、NT倍率が上昇しやすくなります。

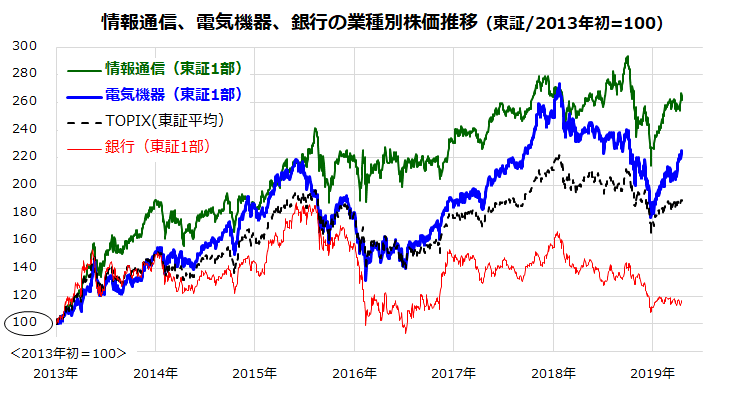

図表3が示すとおり、東証業種別株価指数(2013年初=100)でみると、トレンドとして「電気機器と情報通信の優勢」が鮮明になっていることがわかります。一方、「銀行」は低迷を続けており、TOPIXの重石となっている状況がわかります。

図表2:日経平均のウエイト上位銘柄の株価騰落率

出所:Bloombergより楽天証券経済研究所作成(2019/4/18)

図表3:電気機器や情報通信が復調傾向

出所:Bloombergより楽天証券経済研究所作成(2013/1/1~2019/4/18)

東証上場ETFで日経平均や国内のハイテクに分散投資

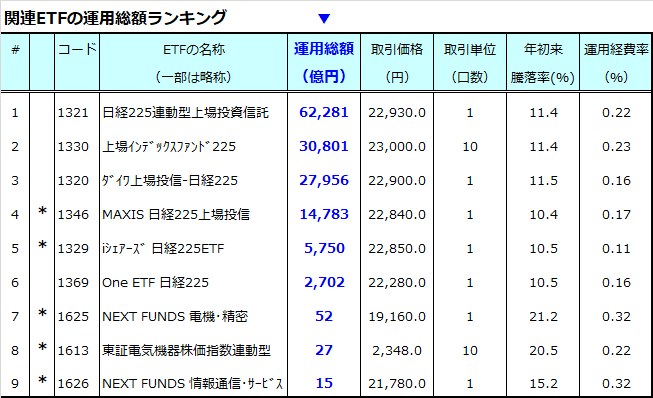

本稿では、日経平均や東証で「ハイテク関連」「エレク関連」と呼ばれる東証・電気機器(及び精密)や情報通信サービスに分散投資できる東証上場ETF(上場投資信託)を、運用総額の降順に一覧しました(図表4)。

運用総額が1兆円を超える日経平均連動型東証上場ETFは1321、1330、1320、1346と4本あります。ただ、投資コストの水準のみで比較すると1329(運用経費率=0.11%)の魅力が鮮明となります。

一方、「電気機器」、「電気・精密」に連動を目指す1613や1625は年初来で約2割上昇しています。これは、東証のハイテク・エレク関連が国内株式の戻りを主導していることを示しています。なお、1321の取引単位(口数)は1口ですので、最低投資金額(約定代金の目安)は2万2,930円前後となります。

同様に日経平均に連動を目指す1330の取引単位は10口のため、最低投資金額(約定金額の目安)は23万円前後となります。投資金額面でのみ比較すると、1321の方が「個人投資家が手軽に分散投資しやすいETF」と言えそうです。

ベンチマーク(分散投資対象の市場)や運用経費率(信託報酬率)を比較検討した上で、時間分散や長期投資を心掛けたいと思います。楽天証券では現在、東証上場ETF(上場投資信託)のうち84銘柄に限り「売買手数料0円(無料)」のサービスを提供しています(4月18日現在)。「手数料0円ETF」に関する詳細情報は下記にてご確認ください。

図表4:日経平均、電気機器、情報通信に連動する東証上場ETF

注1:楽天証券では、上記ETF(*印)の売買手数料は0円(無料)です(4月18日現在)。

注2:上記ETFは運用総額の降順に並べた一覧です。

注3:年初来騰落率は「取引価格」の騰落率であり、「NAV(基準価額)」の騰落李と一致しないことがあります。

注4:上記は参考情報であり、特定のETFを推奨するものではありません。

出所:Bloombergより楽天証券経済研究所作成(2019/4/18)

▼もっと読む!著者おすすめのバックナンバー

2019年4月12日: 世界の業績見通しは底入れ?手数料0円のETFでグローバル投資

2019年4月5日: どうなる?米中貿易交渉と中国関連株の行方

2019年3月29日: 配当貴族は輝きを増す?市場は景気後退入りを警戒

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。