米・景気後退入り懸念が株安の背景

3月22日の米国市場でダウ平均が約460ドルの急落となったことで、今週の日経平均は約650円の急落でスタートしました(25日)。先週のFOMC(米連邦公開市場委員会)後の米国債券市場で、米3カ月物利回りよりも10年国債利回りが低くなる「逆イールド」(長短金利の逆転)が約11年半ぶりに発生。これを「景気後退(リセッション)入りシグナル」と悲観視する売りとリスク回避の円買い(ドル売り)が先行し、日米市場は神経質な乱高下を余儀なくされました。

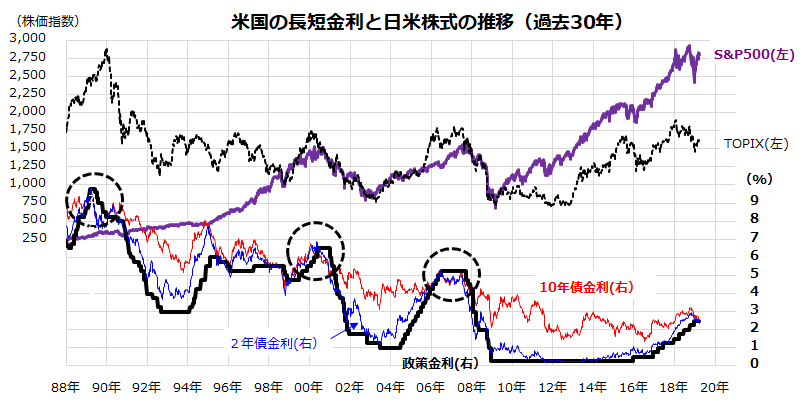

ただ、過去30年程度を振り返ると、米経済が景気後退入りする約1年前に発生した「逆イールド」は、概して「景気過熱→インフレ率上昇→政策金利(短期金利)上昇→景況感の悪化→長期金利低下」の順序がみてとれました(図表1)。

前FRB(米連邦準備制度理事会)議長として知られるジャネット・イエレン氏は25日、「(今回の逆イールドで)景気後退が起こる公算が特に大きいとは思わない」、「ある時点で利下げを行う必要性を示している可能性がある」、「過去と比べてイールドカーブ(利回り曲線)は非常に平たん化する傾向がみられる」と述べました。

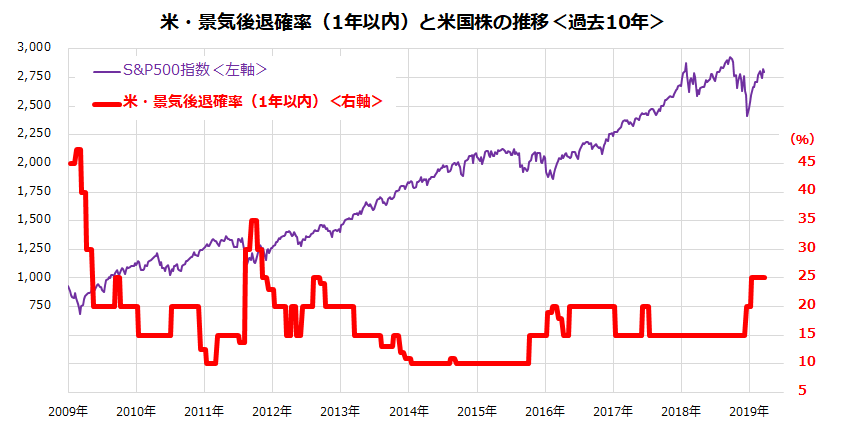

図表2が示す通り、民間エコノミストが見込む「1年以内の景気後退確率(中央値)」は依然25%に留まっています。インフレ期待も名目金利もいまだ歴史的低水準で推移するなか、金利の低位安定観測がリスク資産を下支える可能性は高いと考えています。とは言っても、目先の世界の景況感悪化は日本株の上値を抑える要因となり続けそうです。

図表1:米国の長短金利と日米株価の長期推移

図表2:米・景気後退確率(1年以内)の予想確率

出所:Bloombergより楽天証券経済研究所作成(2009/1/1-19/3/22)

配当貴族の総収益指数が最高値を更新

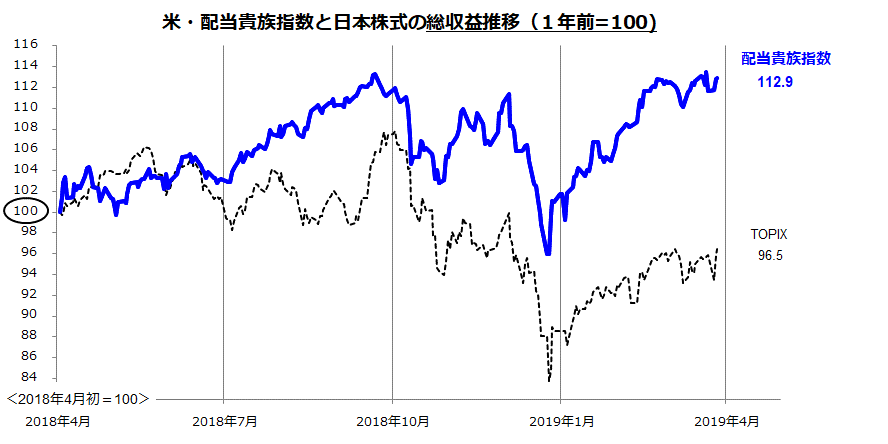

世界の景況感鈍化に伴う欧米金融当局の金融政策変更を反映し、主要先進国の債券利回り(市場金利)は低下しています。こうしたなか、米国市場では「配当貴族指数(S&P500 Dividend Aristocrats Index)」の戻りと総収益の長期的な優勢に注目したいと思います。図表3は、過去1年(2018年4月初を100とした場合)の米・配当貴族指数と日本株式(TOPIX)の総収益指数(配当込みリターン)の推移を比較したものです。

米・配当貴族指数とは、「S&P500指数構成銘柄のうち25年以上連続して増配してきた銘柄群」(現在は57銘柄)で構成されています。米・配当貴族指数の総収益指数は先週(3月21日)最高値を更新し、TOPIXとの過去1年におけるトータルリターンの差は約16%となりました。景気の停滞、貿易戦争や中国の景気減速など不透明感が多いなか、「長期にわたり毎年配当を増やし続けてきた実績」が市場で評価されていることを示しています。

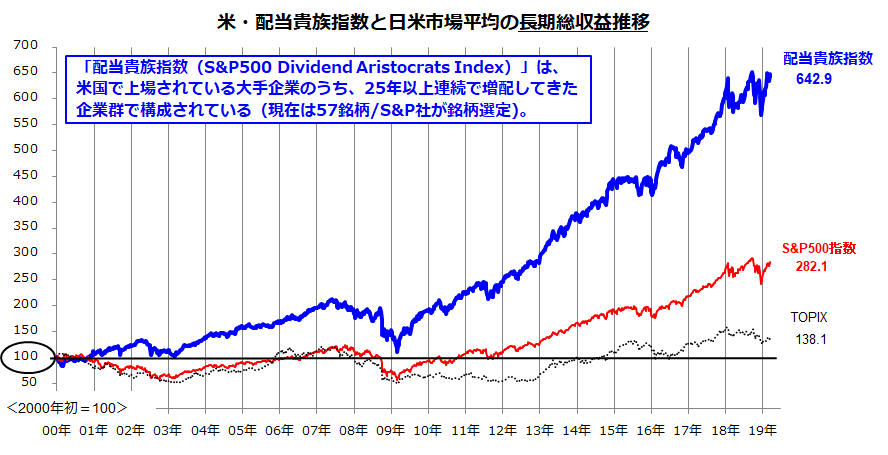

図表4で、今世紀以降の長期トータルリターン(2000年初を100とした総収益指数)で比較しても、米・配当貴族指数が日米の株式市場平均(TOPIXやS&P500指数)を大きく上回ってきたことが分かります。

市場は今後も毎年(毎期)配当を切れ目なく増やし続ける企業を「株主を重視した経営を実践する企業」と評価していくと考えられます。換言すれば、米・配当貴族銘柄は、「かつての景気停滞局面でも連続増配を維持してきた長期経営実績」への信頼感に支えられているとも言えそうです。

図表3:米・配当貴族指数の短期的な総収益推移

図表4:米・配当貴族指数の長期的な総収益推移

配当貴族指数をけん引する主力銘柄は?

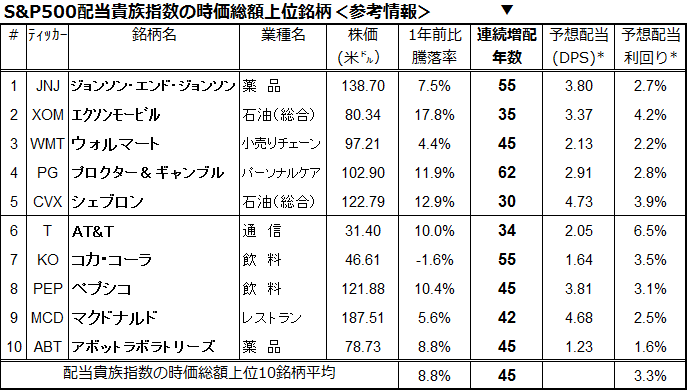

米・配当貴族指数の主要銘柄(時価総額上位10銘柄)を参考情報として図表5に一覧しました。長期連続増配銘柄には、ブランド名がよく知られた安定成長セクター(業種)に属する銘柄が多いことが分かります。

特に、ジョンソン・エンド・ジョンション(JNJ)、プロクター&ギャンブル(PG)、コカ・コーラ(KO)、ペプシコーラ(PEP)、マクドナルド(MCD)など「40年以上連続して配当を増やし続けてきた銘柄群」には身近で著名な安定成長企業が目立ちます。

将来の利益成長に備えて投資(設備投資支出や研究開発支出)を優先する傾向があるIT(ハイテク)銘柄と異なり、景気の好調・不調から比較的影響を受けにくいビジネス上の特徴があります。

政治経済を巡る不透明感が依然根強く、金利の低位安定観測が広まるなか、いかなる経済環境でも配当を増やし続けてきた実績は、注目されやすいと考えています。

図表5: 米・配当貴族指数の上位構成銘柄

なお、最近は日本市場でも「株主を意識する経営」が問われ始めており、こうした連続増配銘柄への物色が徐々に強まっていくと思います。とは言っても、日本で「配当貴族」(25年以上連続して増配してきた)の名に値する銘柄は、連続増配が29年に及ぶ花王(4452)しかありません(2019年3月現在)。花王は、2019年度(2020年3月期)も増配すると「30年(期)連続増配」の金字塔を打ち立てることになります。

花王も、日用品大手として中国やアジアでシェアを拡大中で、内外景気のサイクルや為替動向から比較的影響を受けにくいディフェンシブ(安定成長業種)銘柄であることが知られています。実際、花王の1年前比騰落率は+13%とTOPIX(同-7%)より優勢となっています(3月27日)。

株式投資の原点である「配当の安定と長期にわたる増配」が期待できる銘柄への分散投資に注目したいと思います。

▼もっと読む!著者おすすめのバックナンバー

2019年3月22日: FOMCで金融相場を確認?日米で見直されるIPO銘柄

2019年3月15日:世界でREITが優勢に。イールドハンターはどこ?

2019年3月8日: チャイナリスクは緩和?中国関連株の行方を占う

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。