株価を乱高下させる米経済政策、不確実性の上昇

2018年の株式相場を振り返ると、米国の外交・貿易・金融政策を巡る不透明感に振り回される展開でした。不確実性の高まりが米国株の下落要因となり、市場のボラティリティー上昇がアルゴリズム系ファンドによる株式売りを加速させました。

新年相場でも、米国の政府・金融当局による政策の舵取りを巡る不確実性が波乱要因となる可能性があります。米金融メディアも、「Expect 'another roller coaster ride' in 2019」(2019年もジェットコースター相場を想定)との見方を報道しました(CNBC/12月30日)。

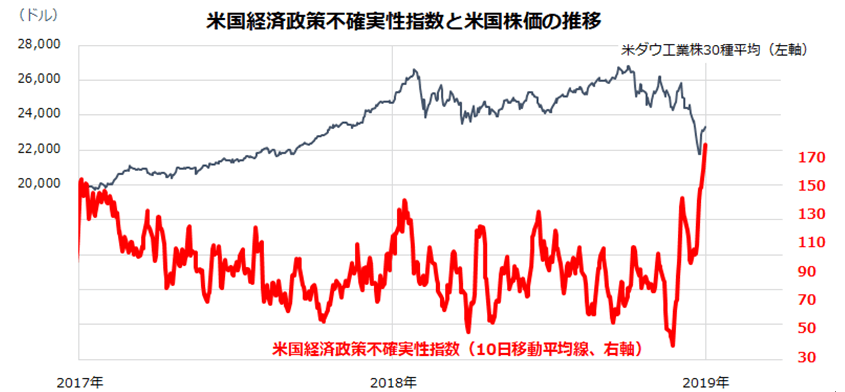

こうした政策面の不確実性を示す指標として注目されるのが、米経済学者らが算出している「米国経済政策不確実性指数」(U.S. Economic Policy Uncertainty Index)です。経済政策に言及したメディアのデータベースをもとに「不確実性」を数値化したもので、昨年12月に不透明要因が重なった結果、政策不確実性指数は近年で最高水準に達し、米国株を急落させました(図表1)。

例えば、米国のアップルは1月2日に10-12月期売上高見通しの下方修正を発表。同社は、「見通し引き下げの大半は中華圏(中国・香港・台湾)」、「中国の経済環境は米国との貿易面の緊張関係の高まりに影響を受けている」と強調しました。

トランプ大統領の対外政策がもたらす不確実性の高まりで、新年もジェットコースター相場に直面する場面を警戒せざるを得ません。

<図表1:急上昇した米国の経済政策不確実性>

出所:Bloombergのデータより楽天証券経済研究所作成(2018年12月31日)

2019年も「チャイナリスク」が世界市場の重石に

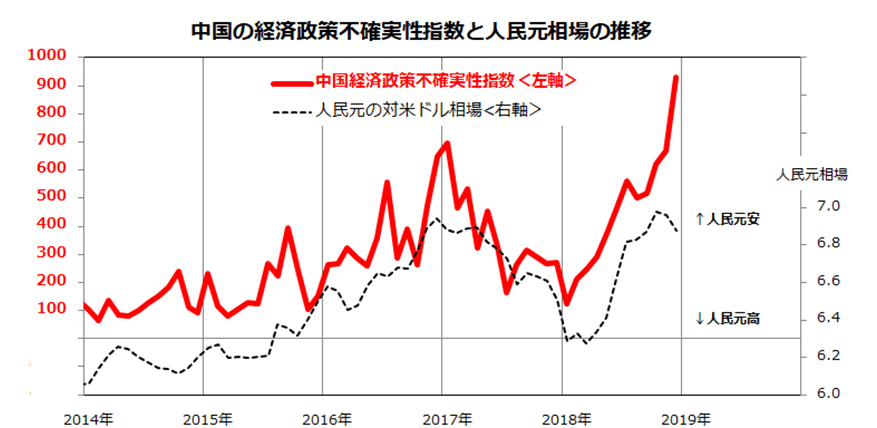

トランプ政権の強硬的な外交政策や貿易政策の影響で、中国の経済政策を巡る不確実性も上昇しています。「中国経済政策不確実性指数」は、香港メディアを代表する英字紙(The South China Morning Post)が経済政策の不確実性に言及した頻度をもとに中国の経済政策不確実性を数値化したものです。

同指数の変動が中国株式や人民元相場に影響を与えてきたように見えます(図表2)。昨年12月1日に開催された米中首脳会談を受け、中国は米国からの農産物やエネルギー などの輸入拡大、輸入関税引き下げ、非関税障壁撤廃で対米黒字を削減する姿勢を示してきました。米国の対中輸入関税引き上げ期限(3月1日)に向け、知的財産権の保護、強制的な技術移転、サーバー攻撃に対する規制強化、中国企業への補助金削減などで歩み寄ることができれば、米中が停戦に向け一定の合意に達する可能性があります。

ただ、米中が経済・貿易だけでなく、安全保障面での対峙も辞さない「新・冷戦時代」に突入したとの見方もあり、米国が安易な妥協に応じるとの楽観は禁物です。中国の国家統計局が12月31日に発表した12月の製造業PMI(購買担当者景気指数)は49.4と2年10カ月ぶりの水準に低下しました。

米国との貿易戦争激化は、中国の製造業不振に繋がっており、日本のサプライチェーン(中国向け部材供給)や設備投資関連や機械関連の受注鈍化に影響を与えています。中国政府・当局による景気下支え策やその効果を含め、米中対立で深刻化する「チャイナリスク」の行方にも要警戒です。

図表2:中国の経済政策不確実性上昇もリスク要因に

出所:Bloombergのデータより楽天証券経済研究所作成(2018年12月31日)

年明けのドル円急落(円高)は日本株の波乱要因に

年明けの為替相場でドル円が急落(円が急上昇)したことも目先の波乱要因です。上述した米国と中国の不確実性上昇を背景にした米国債券買い(米金利低下)とリスク回避の円買いを受け、1月3日のアジア市場でドル円は一時105円割れとなりました。

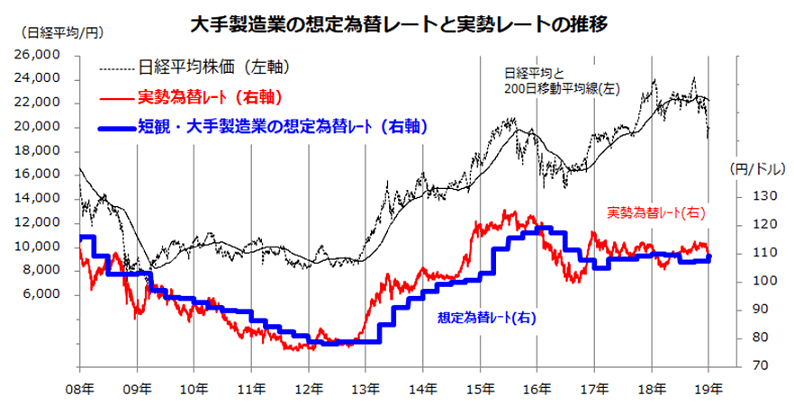

図表3は、日本銀行が3カ月ごとに発表する「短観」(企業短期経済観測調査)で示す「大手業製造業の平均想定為替レート」(経営計画レート)、実勢為替レート、日経平均の推移を示したものです。

足下の実勢レートは、日銀が12月14日に発表した短観で示していた最新の想定為替レート(109.41円)を下抜けました。株式と為替の関係を振り返ると、ドル円の実勢レートが想定レートを下回ると、日経平均が軟調となりやすかった経緯が見ててとれます。

「為替動向が業績にどの程度影響するか」を見極めることは大切ですが、「想定を上回る円高(ドル安)は日本株売り」、「想定を上回る円安(ドル高)は日本株買い」のパラメーターで先物主導の売買が進みやすいことに要警戒です。

米国経済の相対的な強さや金利水準を勘案すると、為替の円高が一時的である可能性もあります。先週号で解説した通り、1-3月の株式相場は外部環境の不確実性で波乱含みの展開が続きそうです。

ただ、その後は貿易摩擦の緩和、米・中・日の景気対策期待、米国株式の回復、原油相場下落の業績面の寄与などをバネに、年後半に日経平均が2万5,000円程度を目指す回復軌道をイメージしています。こうした視点と時間軸に立てば、足下の波乱相場が「平成時代最後の買い場」となる可能性が高いと考えています。

図表3:大手製造業の想定為替レートと実勢レートの推移

出所:Bloombergのデータより楽天証券経済研究所作成

▼もっと読む!著者おすすめのバックナンバー

2018年12月28日:平成時代、最後の「買い場」?2019年の上値目途は?

2018年12月21日:需給悪は乗り越えた?ソフトバンクIPOの光と影

2018年12月14日:ボトムは近い?日本株の命運を握る米国株の行方

▼他の新着オススメ連載

今日、あの日:大手銀行が相互接続開始【35年前の1月4日】

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。