株安のなかでJ-REITは1年8カ月ぶり高値

米国市場では今週、米・中の同時的な景気鈍化観測、アップルやエヌビディアなど大手ハイテク銘柄の業績不安、原油相場の下落が悪材料となり、ダウ平均やナスダック総合指数は大幅に下落しました(11月20日)。

為替相場でリスク回避の円買いがやや進んだこともあり、日経平均やTOPIXも軟調となりました。外部環境の悪化で外需株が下落しやすい地合いのなか、内需系の一角としてJ-REIT(Jリート)は比較的堅調です。東証REIT(不動産投信)指数は11月15日と19日に年初来高値を更新し、1年8カ月ぶり高値をつけました(19日の年初来騰落率は+8.0%)。

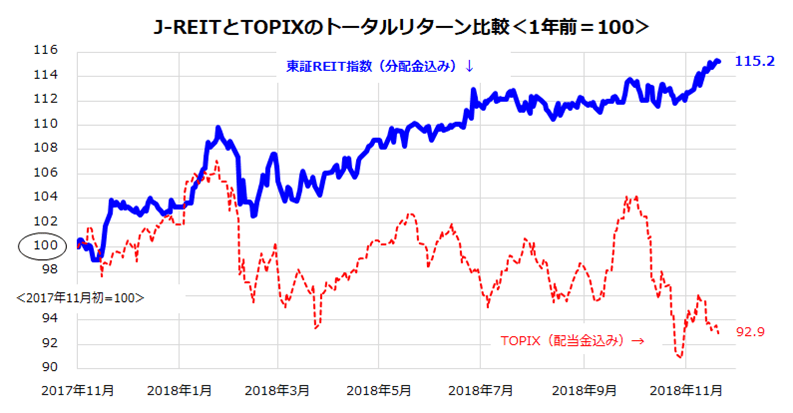

図表1が示すように、「分配金込み東証REIT指数」と「配当金込みTOPIX」の1年パフォーマンスを比較すると、J-REITのトータルリターン(総収益)が株式より約22%優勢となっています。最近は米国市場でもREITが株式より優勢となっており、米国REIT指数の月初来騰落率(+2.1%)はS&P500指数の月初来騰落率(-2.6%)を上回っています(20日時点)。

REITが堅調である背景として、

(1)貿易摩擦の影響を受けにくい内需型特性が見直されている

(2)景気鈍化観測で長期金利の上昇が一服している

(3)日本では日銀が続けているREIT買いに、外国人投資家や地方銀行による買い越しが加わり需給が改善している

などが挙げられます。REITと株式のパフォーマンスを中期的に振り返ると、両者の「リスク分散効果」が注目できます。

図表1:J-REITの優勢でリスク分散効果を確認

利回り4%:分配金利回りの魅力は続く

過去5年における国内株式(TOPIX)とJ-REIT(東証REIT指数)の相関係数は0.22でした。これは、株式の値動きとREITの値動きの相関性(連動性)が低かったことを示します。株式が堅調であった局面でREITが不調だったことも、株式が不調であった局面でREITが堅調だったこともあるということ。

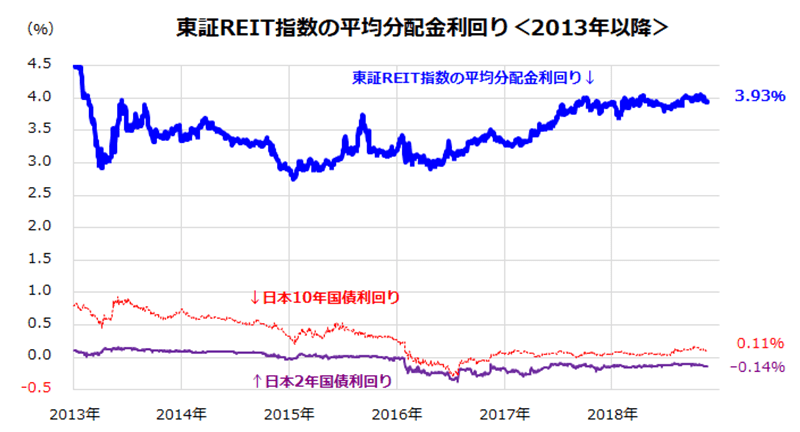

最近のように、外部環境に不透明感が強い局面では、利回り面で魅力が高い不動産証券化商品(REIT)は相対的に評価されやすいと言えます。図表2が示すように、東証REIT指数の平均分配利回りは約4%と株式(TOPIX)の平均配当利回り(約2.3%)より高い状況です。特に、国内債券利回りとのイールドスプレッド(東証REIT指数の平均分配金利回り-日本10年国債利回り)は3.82%と、2013年以降の同スプレッド平均(3.18%)を上回っています。

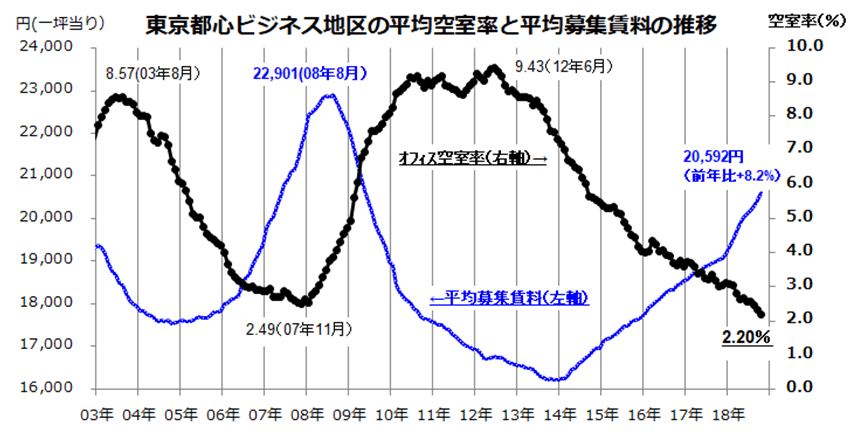

また、J-REITが投資する商業用不動産の過半を占める首都圏オフィス市況は堅調です。図表3が示すとおり、三鬼商事の調査(東京都心ビジネス地区の賃貸オフィスビル市況)によると、企業業績の堅調でオフィス需要は拡大傾向を維持。平均空室率は2.2%に低下し、リーマンショック前の水準を下回っています(10月末)。オフィス需給の引き締まりで平均募集賃料(1坪当り)は20,592円と前年同月比では8.2%増加しています。

分配金原資(投資法人のキャッシフロー)の増加で、東証REIT指数ベースの分配金利回りは4.0%を維持する見込みです(市場予想平均)。利回り面の相対的魅力、良好な賃貸オフィス市況、リスク分散効果の期待は、J-REITの堅調を下支えすると思われます。

図表2:低金利環境のなかでREITの利回りは魅力

図表3:首都圏のオフィスビル市況は改善傾向

J-REITに手軽に分散投資できるETFは7種類

東京証券取引所では61銘柄のREIT投資法人が上場されています。とは言っても、個別銘柄の投資には銘柄固有のリスクが付きものです。また、REITが投資する商業用不動産の業種は、オフィスビル、ショッピングセンター(商業施設)、賃貸住宅、物流施設、ホテル(旅館)、インフラ施設、複合型など様々な用途があります。

個別銘柄や業種のリスク分散を実現したいなら、多くの銘柄に分散投資する追加型公募投信やETF(上場投資信託)に注目したいと思います。分散投資ニーズに応えるべく、個人投資家や法人投資家(金融機関など)が活用しやすいツールとして東証REIT指数連動型ETFの品揃えが増えました。2014年3月時点で3銘柄だったREIT指数連動型ETFの種類(ファンド数)は7つあります(図表4)。

例えば、運用時価総額が比較的大きいETFとしては、「Next Fund東証REIT指数連動型上場投信」(1343)、「上場インデックスファンドJリート隔月分配型」(1345)が挙げられます。

ETFや公募投信を活用する意義としては、

(1)銘柄や業種に広く分散投資することでJ-REIT投資全体のリスクを抑制できる

(2)不動産物件所在地を首都圏、関西圏、福岡圏などに広く分散できる

(3)J-REITの分散投資を比較的少額から手軽に実現できる

などが挙げられます。株式と組み合わせることでポートフォリオ(リスク分散)効果が期待できるオルタナティブ(代替投資資産)としてREITに注目したいと思います。

図表4:J-REITに分散投資できる東証上場ETF(一覧)

| J-REIT連動型ETF(東証上場) | ▼ | |||||

|---|---|---|---|---|---|---|

| コード | ETF名称 | 運用会社 | 直近価格 | 取引単位 | 運用総額 | 分配 |

| 1343 | NEXT FUNDS 東証REIT指数連動型 | 野村AM | 1,901 | 10 | 314,935 | 4回 |

| 1345 | 上場インデックスファンドJリート | 日興AM | 1,804 | 100 | 229,461 | 6回 |

| 1595 | NZAM 上場投信 東証REIT 指数 | 農林中金AM | 1,813 | 10 | 166,958 | 4回 |

| 1476 | iシェアーズ JリートETF | ブラックロック | 1,828 | 1 | 159,227 | 4回 |

| 1597 | MAXIS Jリート上場投信 | 三菱UFJ投信 | 1,827 | 10 | 126,994 | 4回 |

| 1488 | ダイワ上場投信-東証REIT指数 | 大和投信 | 1,834 | 10 | 71,360 | 4回 |

| 1398 | SMAM 東証REIT指数上場投信 | 三井住友AM | 1,820 | 10 | 57,581 | 4回 |

| 注:直近価格の単位は円、運用総額の単位は百万円。分配は年間の分配回数。上記はJ-REIT連動型ETFの運用時価総額(百万円単位)の降順に並べた一覧表です。 注:上記は参考情報であり、個別のETF投資を推奨する目的のものではありません。 出所:Bloombergのデータをもとに楽天証券経済研究所作成(2018年11月21日) | ||||||

▼もっと読む!著者おすすめのバックナンバー

11月16日: なぜいま「インフラ投資」関連?波乱相場で見えた、日米共通の国策

11月9日: 谷深ければ山高し?構造改革期待のブラジルにも注目

11月2日: ショートカバーは続く?米中間選挙のシナリオ別相場見通し

▼他の新着オススメ連載

今日のマーケット・キーワード:米国の『ねじれ議会』による政権運営への影響は?

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。