乱気流入りした日米株式に下げ過ぎ感も

株式市場はエアポケット入りしたかのようです。エアポケットとは、航空機が大気中の下降気流に突入し高度を急激に落とす乱気流域のことです。

10月10日以降の米国株急落を受けたアルゴリズム売り(機械売り)にリスクパリティ売り(リスク許容度低下に伴うポートフォリオ調整)が重なり、米国株は大幅続落。投機筋を中心に外国人投資家が先物売りを先行させた結果、日経平均株価も急落を余儀なくされました。

「売りの口実」は、米金利動向、米中貿易戦争、中東の地政学リスクなどがあります。株価下落で弱気が広まる中、米国の景気後退入り(企業業績の減益)を唱える悲観論も台頭しています。

ただ、波乱相場で日米市場が割安感を鮮明にしている状況にも注目したいと思います。

図表1は、S&P500指数とTOPIX(東証株価指数)をベースにした予想PER(株価収益率)の推移を示したものです。S&P500の予想PERは15.4倍、TOPIXは12.3倍と近年みられた最安圏まで低下しました(10月25日)。

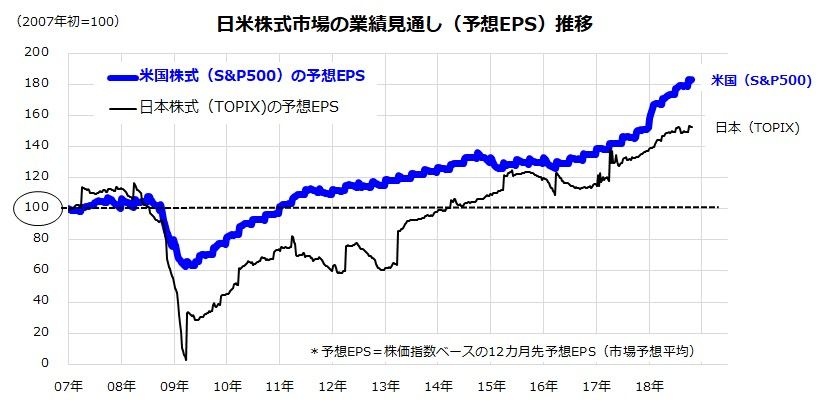

図表2でPERのベースとなる、12カ月先予想(市場予想平均)EPS(1株当たり利益)を見ると、米国で前年同時期の予想EPSより21.6%増加、日本は13.8%増加となっています。

相場全体だけでなく、個別銘柄でも「業績見通しを加味した割安感」を冷静に見極める姿勢が重要となりそうです。

図表1:株価急落で日米株式の「割安感」が鮮明に

出所:Bloombergのデータより楽天証券経済研究所作成(10月25日)

図表2:日米市場の業績見通しは堅調を維持

出所:Bloombergのデータより楽天証券経済研究所作成(10月25日)

ナスダックの行方が米国株式を左右するカギ

日本株式の底入れを想定する上で、米国株式の底入れは欠かせないものと考えています。

特に、米国株式の行方を左右するカギとしてナスダック相場の行方に注目しています。

ナスダック総合指数やナスダック100指数(ナスダックの時価総額上位100社で構成される指数)は8月29日に最高値を更新して以降、一部の大手IT銘柄の悪材料や米長期金利上昇を契機とする「グロース(高PER)売り」で株価下落を余儀なくされました。

IT分野の中でも、コモディティ系半導体(電子部品・デバイス)の業績サイクルは、短期的な在庫増加、単価軟調、生産調整で業績見通しが総じて下方修正されました。

中国におけるIT関連の設備投資需要が一服したことで、日米の半導体製造装置の業績見通しと株価は低迷。23日に米テキサス・インスツルメンツ(TI)が発表した業績見通しが失望的な結果だったことで、24日はフィラデルフィア半導体株価指数の下落に拍車がかかり、幅広いIT銘柄の下げにつながりました。

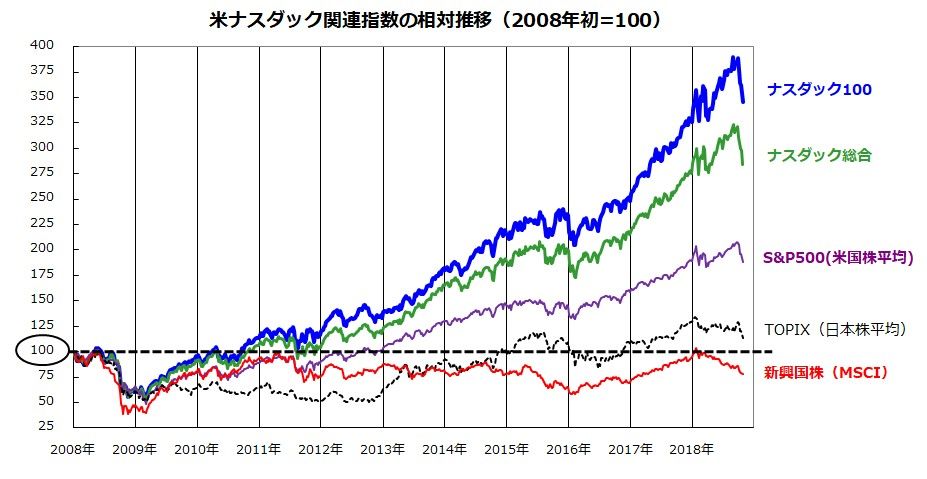

図表3は、過去約10年間(2018年初=100)における各種株価指数の推移を比較したものです。長期的にはナスダック100指数やナスダック総合指数の優勢が、S&P500指数の堅調をけん引してきたことが分かります。とは言っても、成長期待が高い分野だけに、ナスダック関連の株価変動は、米国市場平均(S&P500指数)の変動を介して日本株式(TOPIX)に影響を及ぼしてきたことが知られています。

図表3:ナスダック関連指数の長期相対推移

出所:Bloombergのデータより楽天証券経済研究所作成(10月24日)

ナスダック100の利益成長ペースは優勢を維持

ただ、世界のAIoT(AI+IoT=人工知能+産業のインターネット化)進展は、半導体関連の短期的な需給変動(在庫調整)を乗り越え、第4次産業革命(デジタル革命)の原動力として世界の産業界をリードし続けると考えます。

例えば、「CASE(Connectivity、Autonomous、Shared、Electric)」の略称で呼ばれる自動車業界における構造変化で、AIoTの普及は「インターネットとの接続性」「自動運転化」「シェア・サービス化」「電動化」に領域を広げつつあります。

こうしたトレンドは、自動車最大手として危機感を強めたトヨタ自動車が、世界のAIoT系スタートアップ企業に投資拡大を進めるソフトバンクグループとの異業種提携に踏み切ったことで明らかです(10月4日発表)。

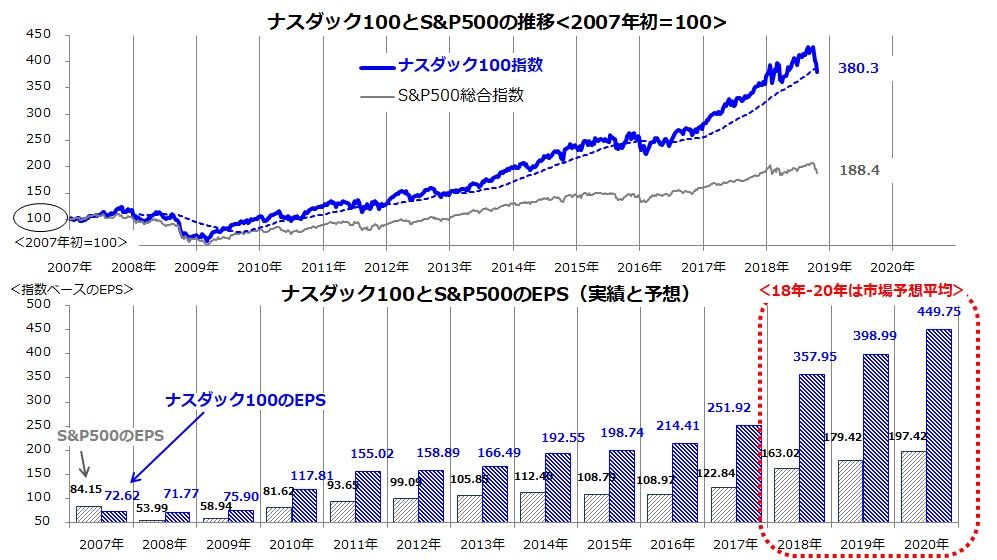

図表4は、2007年を起点としたナスダック100指数の暦年EPS(1株当たり利益)とS&P500指数の暦年EPSについて、2007年から2017年まではEPS実績を、2018年から2020年までは予想EPS(市場予想平均)を示したものです。

ナスダック100指数の利益成長ペースがS&P500指数の利益成長ペースを大きく上回り、その成長ペースが2017年から加速していることが分かります。今後もクラウド、ビッグデータ、AI、IoT、ロボティクス、サイバーセキュリティなどの需要拡大がIT関連企業の利益を拡大させていくとみられています。

ただ相場全体の下落で、ナスダック100指数の2018年予想PERは約19倍まで低下しています(10月24日)。目先は、IT大手銘柄が7~9月期決算の発表で収益の成長持続が確認できるか否かに注目したいと思います。

図表4:ナスダック100とS&P500のEPS(実績と市場予想平均)

出所:楽天証券経済研究所作成(2018年10月24日)

▼もっと読む!著者おすすめのバックナンバー

2018年10月19日:アルゴリズム売りは一巡?日経平均のシナリオと潜在リスク

2018年10月12日:日米市場の波乱は続く?東証マザーズは?

2018年10月5日:相関9割!日経平均とダウ×ドル/円。年末高と積立投資の本質を考える

▼他の新着オススメ連載

今日のマーケット・キーワード:注目される『就活ルール』の行方

今日、あの日:WHO「天然痘根絶」【39年前の10月26日】

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。