ドル高、円安の持続が「年末高」のカギ?

今週の日経平均株価は10月2日に2万4,270円と終値ベースで年初来高値を更新。その後は利益確定売りに押される動きとなりました。9月7日から15営業日で1,963円も上昇したことによる一服相場と言えそうです。

今後、日経平均が「年末高」を目指すには、米国株の堅調とドル高、円安の持続が必要となりそうです。

日本銀行が10月1日に発表した9月の「短観」(全国企業短期経済観測調査)によると、「大企業製造業の想定為替レート(2018年度)」は1ドル=107.40円で前回調査(6月)時の107.26円とほぼ変わりませんでした。

ドル/円の実勢レートは足元で114円台に上昇しています(10月4日の東京市場)。貿易戦争の影響を警戒せざるを得ない状況とは言え、企業は為替の行方を慎重かつ保守的に見積もっています。

これは、10月後半に本格化する中間決算の発表を経て、為替が輸出企業や多国籍企業の収益に追い風となり、業績見通しが改善する可能性が高いことを意味します。

図表1で過去10年程度を振り返ると、為替の実勢レートがドル高・円安に転じて、想定レートを上回る円安局面で日経平均は堅調となりました。

逆に、実勢レートがドル安・円高に転じ、実勢レートが想定レートを下回った円高局面では株価は軟調となりました。

2012年、2013年、2014年、2016年、2017年に日経平均が年末高を示現した局面では、為替の円安傾向が支えとなったことが分かります。

図表1:ドル高・円安の持続が「年末高」のカギか

日経平均をリードする「円換算ダウ平均」に注目

とは言うものの、日経平均の堅調を支えるのは為替の円安だけではありません。

米国株高で強まりやすい投資家のリスクオン(リスク選好)姿勢も重要と考えています。

例えば、CTA(商品投資顧問)など外国人投機筋の売買は、米国株高とドル高・円安が同時進行すると、日経平均先物の買い(あるいは売りポジションの解消)に動く傾向がみられます。

こうした観点から、「円換算ダウ平均(米ダウ平均×ドル/円)」の動きに注目したいと思います。

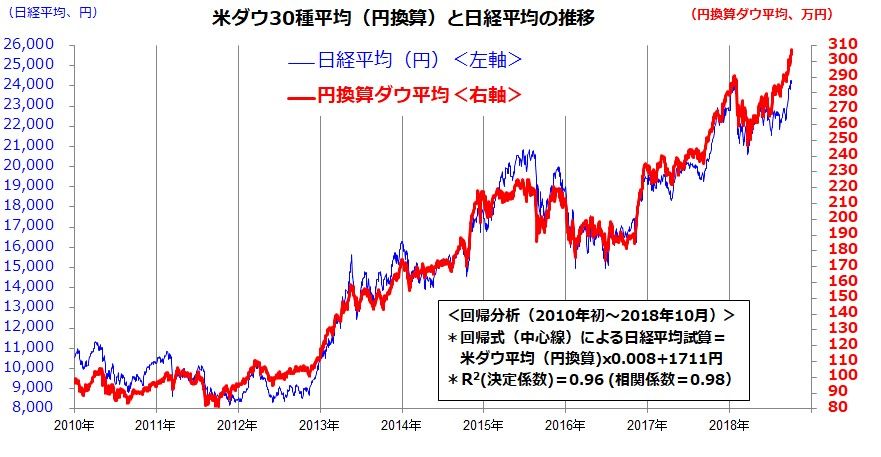

図表2は、2010年以降の「円換算ダウ平均」と日経平均の推移を示したものです。円換算のダウ平均と日経平均の相関性(連動性)が高かったことが分かります。

「回帰分析」と呼ばれる統計的な分析で振り返ると、両者の相関係数は「0.98」(決定係数=0.96)と極めて高位でした。これは、「ダウ平均とドル/円の動きの積で日経平均の方向性が9割以上説明できた」ことを示します。

参考までに、2010年以降の円換算ダウ平均と日経平均の関係を「回帰式(中心線:Y=aX+b)」で示すと、「日経平均=円換算ダウ平均×0.008+1,711円」と計算できます。

図表2:円換算ダウ平均がリードする日経平均の堅調

出所:Bloombergのデータより楽天証券経済研究所作成(10月3日)

実際、円換算ダウ平均は8月29日に291万円に達して年初来高値(1月22日の290万円)を更新。日経平均は9月13日から8連騰となりました。

また、9月21日に円換算ダウ平均は初めて300万円に到達。10月3日には307万円まで上昇しています。

図表2では、円換算ダウ平均の上昇が日経平均の2012年、2013年、2014年、2016年、2017年の年末高を支えた経緯も分かります。

円換算ダウ平均が現水準を維持するなら、上記回帰分析(中心線)から逆算した日経平均の上値余地としては2万6,000円程度(307万円×0.008+1,711円)が浮上します。円換算ダウ平均を市場センチメントの強弱を示す指標として注目したいと思います。

日経平均?ダウ平均?積立投資効果の本質

長期投資の観点では、米国株式のリターンが日本株式を大きく上回ってきたことが知られています。

例えば、1989年1月(約30年前)を100とした場合、日経平均は9月末現在で76.3といまだ約24%下落していますが、米ダウ平均(ドル)は1,143と同期間に約11.4倍となりました。

ただ、長期積立(定時定額)投資を続けた場合のリターンは異なってきます。

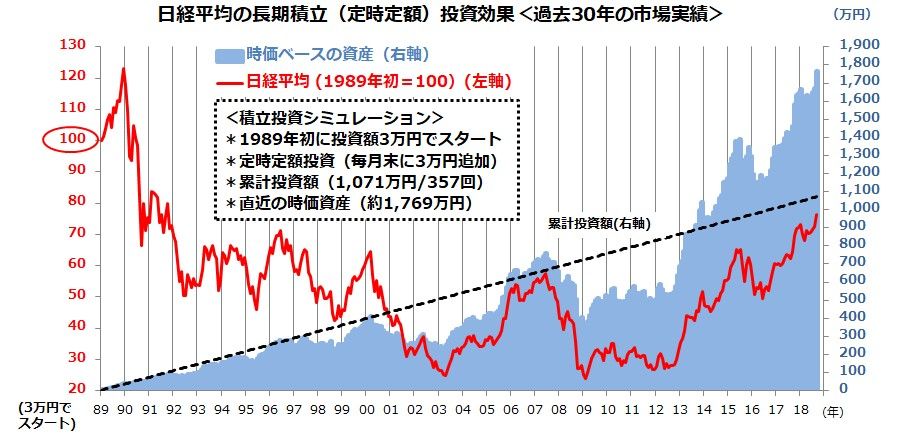

図表3は、1989年1月から毎月3万円を日経平均に積立投資してきた結果を想定したシミュレーションです。

9月時点の累計投資額(簿価)は1,071万円(3万円×357回)でしたが、時価資産は約1,769万円にふくらんできました。1989年初より株価が下落しているものの、「ドルコスト平均法」と「複利運用」が功を奏してきた結果です。日経平均が低迷していた局面でも定時定額投資を続けて、積み立てた「数量」が増えた結果、総資産が時価ベースで押し上げられたことを示します。投資対象の価格が低迷しても、長期的な時間軸で価格が上昇することが重要なのです。

積立投資では、「価格の上下(変動)」を気にするより、「数量の積み上げ効果」を重視して長く継続することが肝心である本質を示しています。

図表3:日経平均の積立投資効果を検証する

出所:Bloombergのデータより楽天証券経済研究所作成(2018年9月末時点)

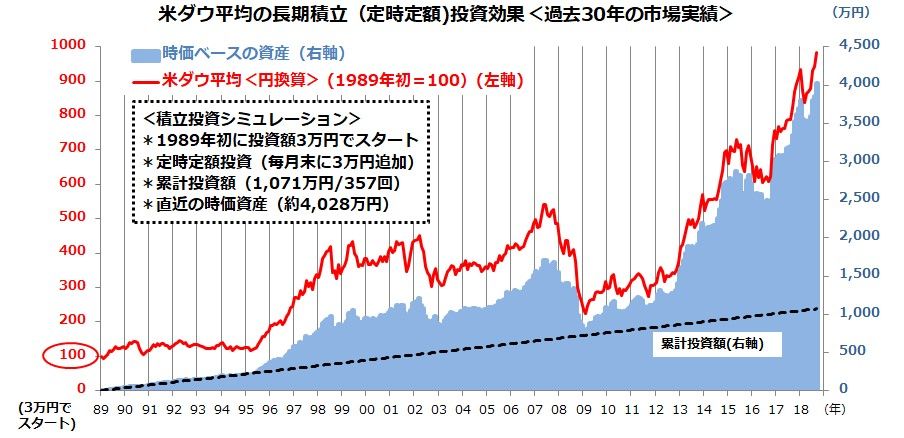

図表4は1989年1月から毎月3万円を米ダウ平均(円換算)に積立投資してきた結果を想定したシミュレーションです。

ダウ平均は1989年1月時点から円換算で約9.8倍となりました。累計投資額は1,071万円(図表3と同様)でしたが、時価資産は約4,028万円にふくらみました(9月時点)。ダウ平均のパフォーマンスが日経平均を大きく凌駕(りょうが)した結果、ドル/円の下落(為替差損)を補っても余りある円ベースの資産形成が可能だったことを示します。

ただし、これらは過去の実績であり、将来の投資成果を保証するものではありません。足元では「日本株式が米国株式よりも割安」との議論もあります。ただ、相対的に成長期待が高い株式市場のバリュエーションは、成長期待が低い株式市場より割高となりやすい傾向があることに留意したいと思います。

長期的な視野で見た米国と日本の「成長期待の差」を考えると、日本株式だけでなく、世界株式の中心(コア)を担う米国株式も組み合わせて積立投資を実践していくことが得策だと考えています。

図表4:ダウ平均(円)の積立投資効果を検証する

出所:Bloombergのデータより楽天証券経済研究所作成(2018年9月末時点)

▼著者おすすめのバックナンバー

2018年9月28日:インバウンド株に戻り期待?人民元回復と帰国後消費が支え

2018年9月21日:「年末高」は今年も?日経平均の上値目途とリスク要因

2018年9月14日:ホワイトハウス危機はマーケットに凶?吉?政治シナリオ別・相場見通し

▼他の新着オススメ連載

今日のマーケット・キーワード:インド株式、『信用不安』の大幅下落をどう考えるか

今日、あの日:第1回ロト6抽選【18年前の10月5日】

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。