今週は、「資産形成のいろは1、2、3、4」をお届けしています。

今日は、第2回「長期・分散投資で資産を育てる」です。

リスクを取って、リターンを得る

お金を増やす手段は、2つしかありません。

(1)年間収支を黒字にすること

(2)手持ちの「お金」を活用して「お金」を増やすこと

つまり、やるべきことは、「収支管理」と「運用」です。

年間収支がマイナスの家計を長くは維持できません。まず、収支をプラスにし、少しずつ貯蓄を作り、そのお金を運用で増やすことを考えましょう。今日は「運用」の基本的な考え方を解説します。

預貯金金利がほぼゼロに近くなった今、運用でお金を増やすには、何らかのリスクを負わなければなりません。元本保証のない運用商品で、お金が増えたり減ったりするリスクを適切に管理する必要があります。

そのための鍵は2つあります。長期・分散投資です。

アセット・アロケーションで、運用の成果はほとんど決まる

運用の成果のほとんどは、アセット・アロケーション(資産配分)によって、決まります。国内株式、国内債券、外国株式、外国債券などの資産に、保有する貯蓄を、どのように配分するかが重要です。

まず、主要資産が過去21年でどういうリターンをあげてきたか、実績をご覧ください。

図1:資産クラス別の長期パフォーマンス(円ベース):1997年~2018年5月

外国株は、円ベースで4.4倍にもなっています。外国債券は3倍です。日本だけでなく、海外に分散投資することがいかに大切か分かります。

ただし、「外国株や外国債券に投資していれば、いつでも資産が増えていく」というわけではありません。リーマンショックがあった2008年を見てください。この年は、円高株安が進んだため、外国株式の投資価値(円ベース)は1年間で、57%も下がっています。こういったショックでも慌てないで済むように、適切なリスク管理が必須です。

リスク管理のツボは2つです。

(1) 分散投資すること

(2) 長期投資すること

長期投資では、投資にかかるコストの差も重要です。手数料が高すぎない、低コストの運用方法で、長期・分散投資していくことが大切必要です。

国際分散投資が必要です。海外には、人口が増加し、GDP(国内総生産)成長率の高い国が多数あります。日本だけでなく、海外の株式にも分散投資していくことが必要と考えます。

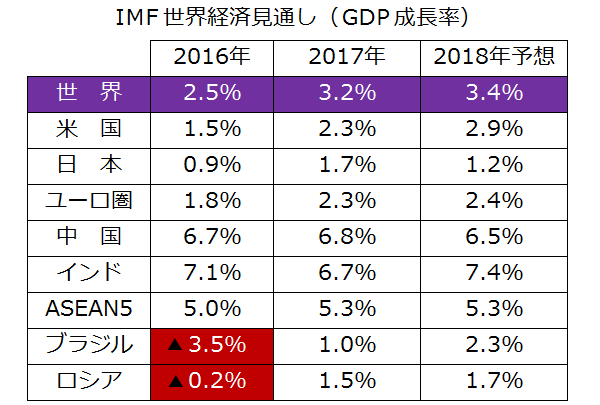

図2:主要国のGDP成長率:2016~2017年実績と、2018年見通し

出所:IMF世界経済見通し(2018年4月)

また、海外には、利回りの高い債券がたくさんあります。外貨に投資していると、円高が進んだ時に、為替差損をこうむりますが、将来円高が進む可能性を勘案しても、外国の債券に分散投資していく価値は高いと思います。

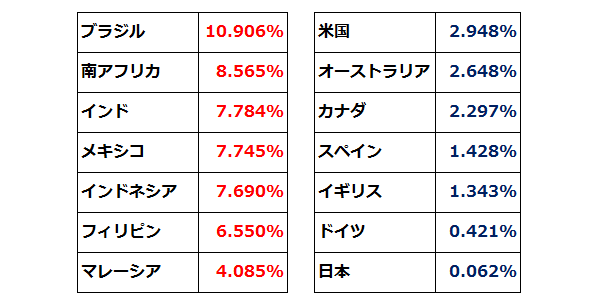

図3:主要国の10年国債利回り:7月31日時点

運用リスクは、取り過ぎるのも、取らな過ぎるのも問題です。日本の家計の金融資産は、今年3月末時点で、1,829兆円ありますが、その半分以上、約960兆円が、リターンをほとんど生まない「現金・預金」に眠っています。日本の家計は、適切なリスクを取らないことで、適切なリターンを得る機会を失っている状況と考えられます。

GPIFの運用方針に学ぶ

それでは、どのようなアセット・アロケーションにしたら良いでしょう? 参考になるのはGPIF(Government Pension Investment Fund=年金積立金管理運用独立行政法人。厚生年金と国民年金の年金積立金を管理・運用する機関)の運用方針です。

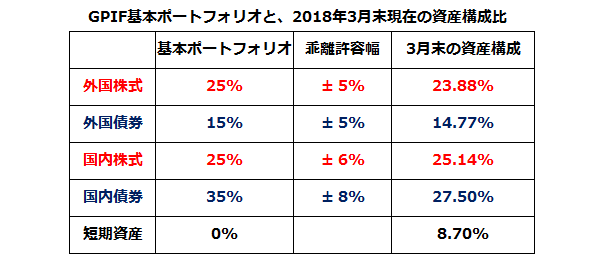

図4:GPIF運用の基本ポートフォリオと、実際の資産構成(2018年3月末時点)

出所:GPIF

GPIFは、日本最大、かつ世界でも最大の公的年金で、運用資産約156兆円(3月末時点)を保有します。GPIFは、過去17年で、合計63.4兆円もの運用益を獲得しています。

とは言っても、けっして特殊な運用をやったわけではありません。短期トレーディングで収益を稼いだわけでも、株価が倍になる成長株に集中投資して当てたわけでもありません。ごく当たり前の長期・国際分散投資をやることで、運用資金を増やしてきました。私たちが真似しようと思えば、簡単に真似することができます。老後の準備として、運用で資産を増やすことを目指す私たちにとって、参考になるものです。

GPIFは、基本となる資産構成割合(基本ポートフォリオ)を定め、それに従って、分散投資を行っています。

現在の基本ポートフォリオ(中心)は、外国株式25%、外国債券15%、国内株式25%、国内債券35%です。2015年10月までは、国内債券の割合が60%と高かったのですが、国内債券の利回り低下を受けて、国内債券の比率を35%に引き下げました。2018年3月末では、国内債券は、27.50%まで下がっています。

個人投資家は、今は国内債券に投資する必要はないと思います。長期(10年)国債の利回りがゼロになった今、国内債券では運用利回りが得られないからです。国内債券には、投資せず、その分は安全資産として銀行預金に入れておくか、あるいは、都心一等地のオフィスビルに投資する国内REIT(Real Estate Investment Trust=不動産投資信託)に選別投資すれば良いと思います(REITについては、8月9日に解説します)。

▼著者おすすめのバックナンバー

▼他の新着オススメ連載

今日のマーケット・キーワード:男女の『平均寿命』が過去最高を更新

今日、あの日:トランジスタラジオ発売【63年前の8月7日】

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。