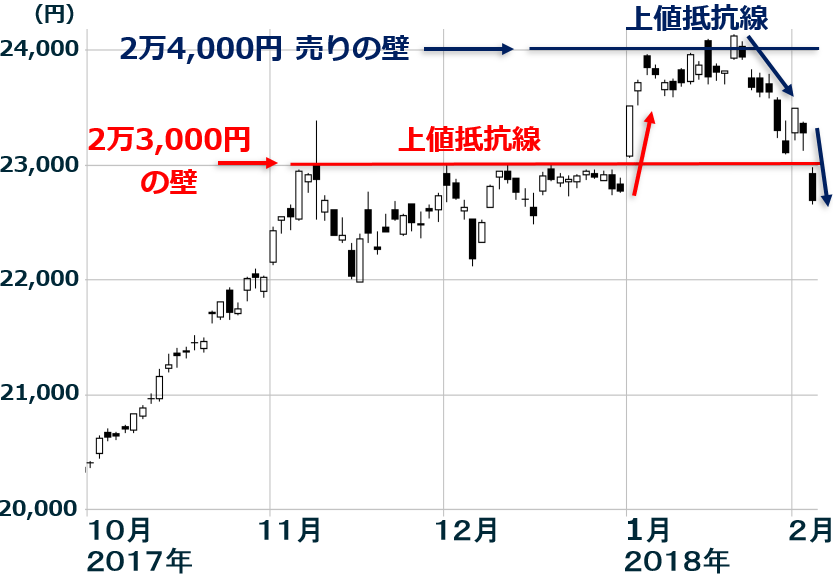

日経平均は、あっさり2万3,000円を割れる

5日の日経平均株価は、592円下がり、2万2,682円となりました。節目の2万3,000円をあっさり割り込みました。年初からの急騰を、全て帳消しにした形です。ここからさらに下げが加速し、2万2,000円を割り込む可能性も出てきました。

5日のNYダウは、1,175ドル安の2万4,345ドルと、大幅に続落しました。

為替市場では、リスクオフの円高が進みました。日本時間6日午前7時時点で、1ドル109.15ドルとなっています。

日経平均日足:2017年10月2日~2018年2月5日

米長期金利上昇が、世界株安のきっかけに

今回の世界的な株安のきっかけは、米長期金利の上昇です。これまで世界景気は、世界の株高を支えるに十分なほど「温かい」が、金利が大きく上昇して株安を招くほど「熱く」はありませんでした。資産インフレを生むのに都合のいい「ほどよい湯かげん」が続いてきたことが、仮想通貨の急騰や、世界的な株高を生む、温床となっていました。

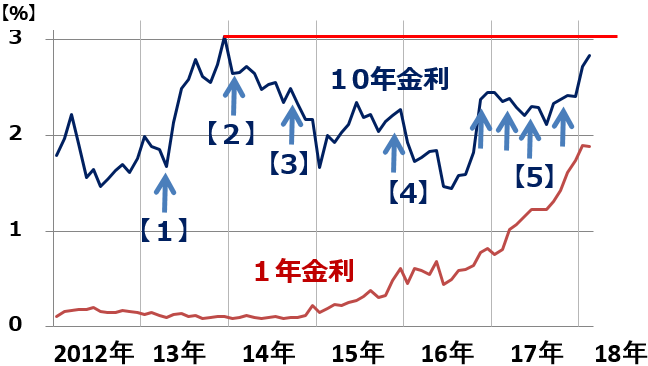

ただ、米長期(10年)金利が、3%に近づいてきたことから、過剰流動性相場が、終わる懸念が生じました。

2012~2018年は、アメリカの中央銀行であるFRB(連邦準備制度理事会)が、金融緩和からの出口戦略を着々と進めた時期でした。下のグラフで【1】~【5】で示したところは、出口戦略のイベントがあったところです。

米10年・1年金利推移

米FRBが実施した出口戦略上記【1】~【5】について

【1】2013年5月:バーナンキショック

当時FRB議長だったバーナンキ氏が、「将来、金融緩和の縮小が必要になる」と発言しただけで、世界中で金利が上昇し、株が急落しました。株は、その後、反発しましたが、米長期金利の上昇は、2013年末まで続きました。

【2】2014年1月:テーパリング(金融緩和の縮小)を開始

バーナンキ氏の後を継いで、FRB議長に着任したイエレン氏が、金融緩和の縮小を開始。米長期金利の上昇やテーパリング開始などを嫌気して、1月には、世界的に株が下落。その後、株は持ち直す。長期金利は、テーパリング実施中、下落が続く。

【3】2014年10月:QE3(量的緩和第3弾)終了

予定通り、テーパリングを10月に完了。量的緩和が終了することへの不安もあり、10月には世界的に株が下落。

【4】2015年12月:FRBが9年半ぶりに利上げ

FRBが、9年半ぶりに利上げ。FF金利(誘導水準)を0.25~0.5%へ引き上げ。これで、ゼロ金利政策が終了。2016年1月より、世界景気悪化を受けて、世界的に株安が加速。12月の米利上げも、株安の一因とみなされた。

【5】2016年12月:FRBが2回目の利上げ

世界景気回復を受け、FRBが2回目の利上げを実施。FF金利(誘導水準)を、0.5~0.75%とする。

【6】2017年中に、FRBがさらに3回利上げを実施

FF金利(誘導水準)を、1.25~1.5%まで引き上げ。

米長期(10年)金利3%乗せならば、株から債券への資金シフト起こる可能性も

2013年12月に、米10年金利が一時3%台に乗せると、その直後に、世界的に株が売られました。米長期金利3%で、株から債券への、資金シフトが始まる可能性があります。今、長期金利が3%に迫ってきたため、世界的な過剰流動性相場「終わりの始まり」が懸念されています。

ただし、このまま、米長期金利が上がり続けるか、不透明なところもあります。米利上げが続いても、短期金利だけが上がって、長期金利は上がらないことも、あり得ます。前回の利上げ局面(2004~2006年)がそうでした。利上げが続き、短期金利ばかり上がる中で、長期金利が上がらなかったため、最後は、長短金利逆転(短期金利が長期金利よりも高い状況)が起こりました。

長短金利逆転も、株式市場に悪影響を及ぼします。長短金利逆転は、実体経済に悪影響を及ぼすからです。実際、2006年に長短金利逆転が起こった後、米景気は、リーマンショックにつながる下り坂に向かうこととなりました。

そう考えると、米利上げが続く中で、長期金利は、上がっても上がらなくても、株式市場に良くない影響を及ぼします。株式市場にとって、米FRBが利上げを続けること自体が逆風と考えられます。

どこまでが、株式市場にとって許容できる利上げか、どこからが、悪影響を及ぼす利上げになるか、判断することが、大切です。

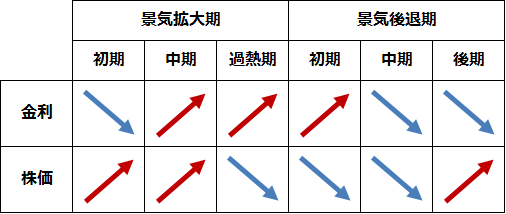

景気サイクルと、金利・株価のサイクル

景気・金利・株価には、一般的に、以下のような関係があります。すべての景気循環で成り立つわけではありませんが、株式運用を考える上で、頭に置いておく必要があります。

景気サイクルと、金利・株価サイクル

2017年に、世界景気は拡大中期に入っていると思います。拡大中期では、金利が上昇する中で、株価も上昇します。

今、議論になっているのは、いつ、拡大中期から、過熱期に入るかです。過熱期では、景気は好調でも、金利上昇によって株価は下がります。私は、2018年の後半に過熱期に入ると予想していましたが、それが前倒しになる可能性も出てきました。

▼もっと読む!著者おすすめのバックナンバー

2月4日:ビットコインに続きNYダウも急落。過剰流動性相場「終わりの始まり」?

1月31日:日経平均・NYダウに高値警戒感。東証REIT指数インデックスファンドを見直し

1月25日:ジリジリ進む不気味な円高。どこまで続く?

▼他の新着オススメ連載

今日のマーケット・キーワード:インドの『2018年度予算案』は総選挙を意識

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。