日本株の長期リターンが米国株より優勢に

今週はTOPIX(東証株価指数)が年初来高値を更新し、1991年以来26年ぶり高値水準まで回復しました(12月21日)。TOPIXは、東証1部上場の約2,000銘柄で構成される時価総額加重平均指数で、日経平均株価(225銘柄の修正株価平均指数)よりも株式市場全体のすう勢を示すとされます。

低金利環境が続く中、内外景気の改善、業績の拡大見通し、デフレ脱却期待が株高の支えとなっています。米国で税制改革法案成立の可能性が高まり、ダウ平均など主要株価指数が史上最高値を更新したことも国内の株高に追い風です。TOPIXも米国のS&P500指数(※)も年初来で約20%上昇する堅調となっています(12月21日)。

※S&P500指数……大企業500社で構成される時価総額加重平均指数

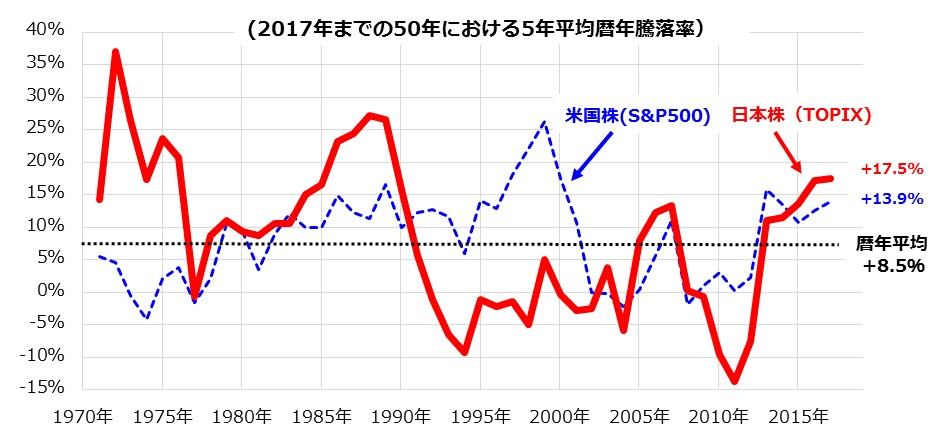

このままで年末を終えると、TOPIXは6年連続の上昇を記録。過去5年の暦年平均リターン(2013年から2017年12月現在までの暦年平均騰落率)で見ると、日本株式のリターン(+17.5%)は米国株式(+13.9%)を3年連続で上回ってきました。「上下動の激しい日本株は、投機対象であって長期投資には適さない」との印象がありましたが、「日本株も米国株と同様に長期投資に向いている」との認識が市場実績で醸成されつつあります。

図表1:日本株式と米国株式の「5年平均暦年リターン」の比較

出所:Bloombergのデータより楽天証券経済研究所作成(2017年12月21日)

国際比較でも日本株式の業績見通し好調が目立つ

次に、来年の日本株式を占ってみます。世界の主要地域経済がプラス成長で足並みをそろえる中、国内景気の回復は2012年12月以来6年目に入ろうとしています。

グローバルグロース(世界の経済成長)を背景とする外需拡大、低金利環境の長期化、安定した為替相場が国内企業の業績拡大を後押し、TOPIXベースの業績見通しは上向きを維持。内閣府発表の「GDPギャップ」が示す需要超過(需要-供給)は2四半期連続でプラス(7~9月期は+0.5%)となっており、デフレ脱却期待が醸成されつつあります。

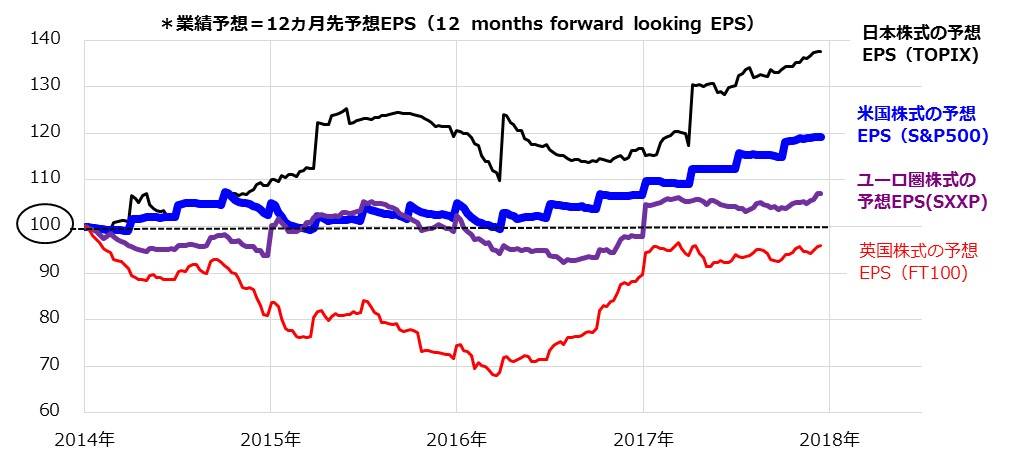

図表2は、日米欧主要先進国(地域)の株式指数別に業績見通し(12カ月先予想EPS<1株当たり利益>)の推移を比較したものです。

「世界景気に最も敏感な株式市場」と称される日本株式の業績見通しは、米国株式を上回るペースで改善しています。世界に広がる省力化投資を追い風に、電気機器や機械関連の業績見通し好調が寄与しています。

一方、欧州ではユーロ圏の業績見通しにユーロ高が重しとなっているほか、英国ではBREXIT(ブレグジット:英国のEU<欧州連合>離脱)に向けた不透明感で企業の設備投資が滞っており、業績見通しが比較的低調であることがわかります。

図表2:日米欧株式市場の業績予想(12カ月先予想EPS)の推移

こうした業績予想をベースにした市場指数別の予想PER(株価収益率)を比較してみると、日本株(TOPIX)の予想PERが約15.6倍、米国が約18.8倍、ユーロ圏株式が約15.4倍、英国株が約14.7倍と試算できます。

予想PERだけで一見すると、欧州(ユーロ圏と英国)のバリュエーションが最も割安に見えますが、「業績見通しの優劣」を加味した場合、「業績見通しが低調である欧州株式の低PER」よりも、「業績見通しが好調である日本株の低PER」のほうが投資妙味はありそうです。世界の外国人投資家が、新年に向けてこうした「業績見通しを加味した割安感」で日本株式に注目していく可能性があると考えています。

2018年中のTOPIXの上昇余地を試算する

上述のとおり、TOPIXに象徴される日本株式は、内外景気の堅調を背景とする業績拡大期待とデフレ脱却期待を反映した「強気相場」を示現しています。

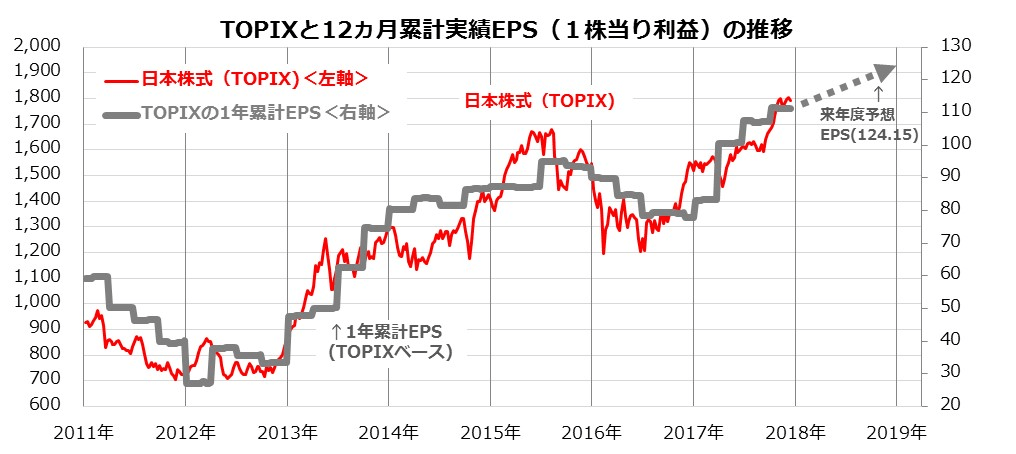

図表3は、TOPIXとTOPIXベースの12カ月累計実績EPS(1株当たり利益)の推移を示したもので、2017年春に最高益を更新。企業業績の拡大と縮小に沿い、株価が好調と低迷を繰り返してきたことがわかります。

2018年についても、中国景気の減速懸念などリスク要因はあるものの、米国を中心に世界経済は全体としては成長し続けると見込んでいます。市場予想によると、来年度(2019年3月期)のTOPIXベースの予想EPSは124.15円と、最近の1年(12カ月)の累計実績、111.24円に対して約11.6%の増益が見込まれています(12月20日時点)。

来年度に予想PERが現在の約15倍台から16倍程度まで拡大していくことを想定すれば、TOPIXの上値余地は1,986ポイント程度(=予想EPS124.15円×予想PER16倍)と試算できます。これは、現水準の1,821ポイントからは約9%の上昇余地を示し、日経平均に換算すると約2万5,000円に相当します。

図表3:TOPIXベースの業績動向と来年度予想(EPS)

注2:来年度予想EPS=TOPIXベースの来年度(2019年3月期)予想EPS(ブルームバーグ集計による市場予想平均)

出所:ブルームバーグのデータより楽天証券経済研究所作成(2017年12月21日)

米国市場では今週、税制改革の成立期待を受け、2018年の法人減税実施を織り込みはじめました。実際、S&P500指数ベースの株価水準予想を巡り「上方修正」の動きも見られます。

ブルームバーグが調査対象にしている米国ストラテジスト12人のうち4人が「税制改革実現の場合の株価水準」を最近公表(12月20日)。これら4人による「S&P500指数の2018年末予想」を平均すると、従来予想(2,806ポイント)から新規予想(3,050ポイント)へ約8.7%上方修正されています。法人税率引き下げ(35%→21%)により、税引き後利益が約1割かさ上げされるとの見方が強くなっているからです。

米国に進出している日本企業の多くも、米法人減税の恩恵を受けるとみられ、新年は米国子会社を含めた連結営業利益ベースで業績見通しが上方修正されていくと思われます。国内市場で、2018年も「業績見通しの上振れ」が株価堅調を支えていくと考えています。

▼もっと読む!著者おすすめのバックナンバー3

2017年12月15日:2018年日経平均の上昇余地は?リスク要因と注目セクター

2017年12月8日:新たなブラックスワン?中東の混乱とチャイナリスクを警戒

2017年12月1日:北朝鮮とアマゾンの戦い?地政学リスクと米国株高期待

▼他の新着オススメ連載

今日のマーケット・キーワード:2018年の米国『FOMC参加者』の顔ぶれは?

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。