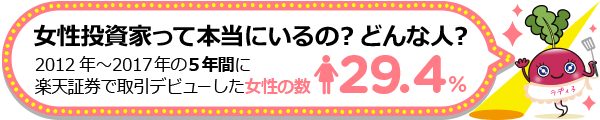

1)イマドキ女性とは?「老後資金」の本音アンケート

人生100年時代といわれる今、住宅ローンを払いつつ、子どもの教育費や、夫婦の将来のお金まで貯めることができるのかしら?と不安な女性も多いはず。今回はそんな老後資金について、山崎先生に答えていただきました。

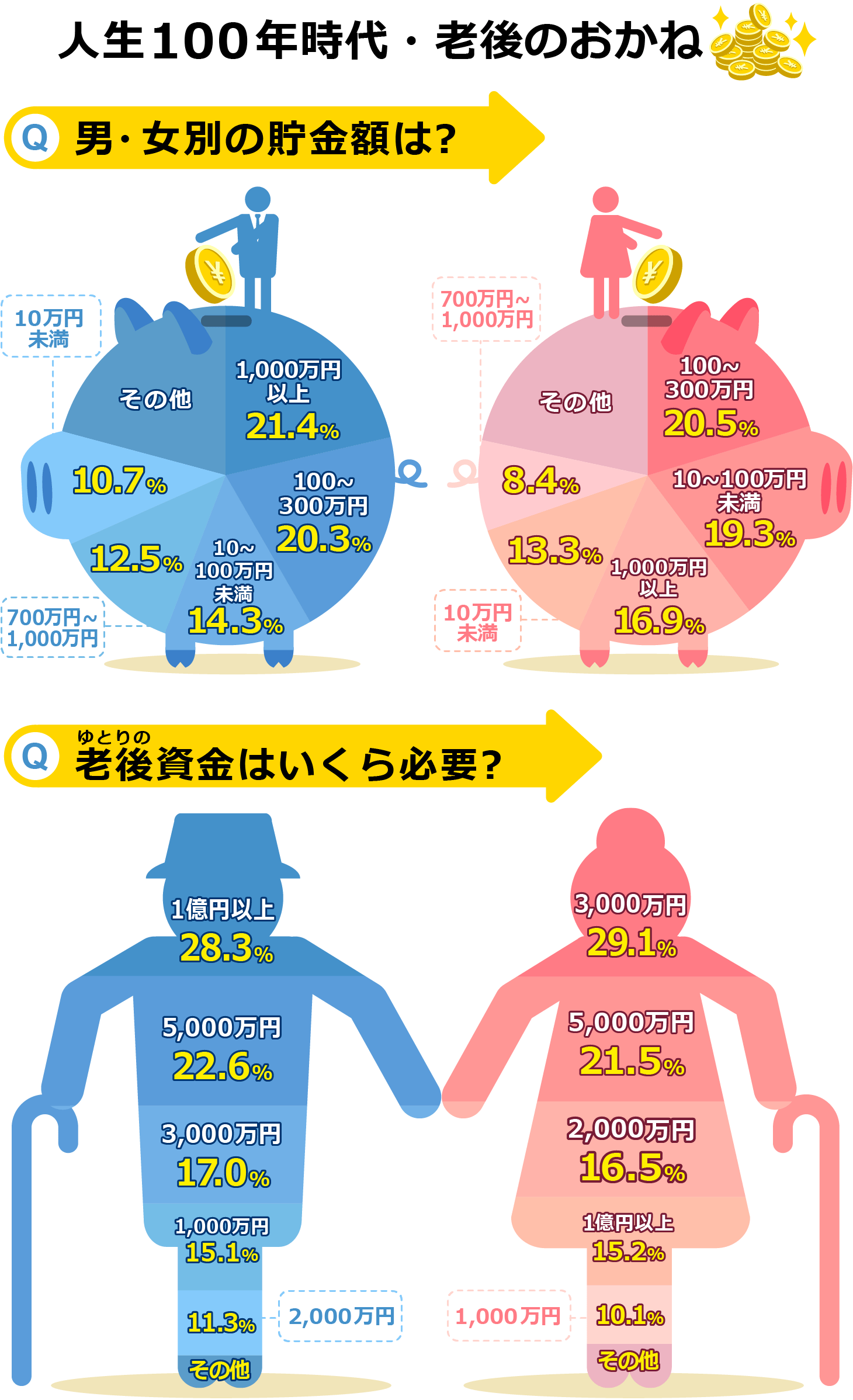

300万円未満の女性が約半分いる一方で、1,000万円以上持っている人が2割も

貯金の額は幅広く分布しました。前者の方は、iDeCoかつみたてNISAで積み立て投資を始めるといいでしょうし、後者の方は、iDeCoは所得控除のメリットが大きいので利用するとしても、貯金については全体の計画を考えて一括投資してかまいません。老後に必要なお金については、男性のほうが大きな額を見込んでいます。女性は世間でよく言われる3,000万円と答えた人が多いようですが、老後に必要なお金は個人差があるので、世間で言われる平均値に惑わされずに、ご自分のケースについて計算してみることが大切です。

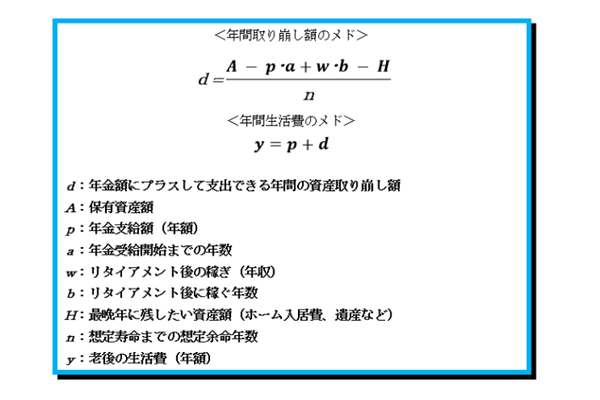

さっそく「老後設計の基本公式」であなたの想定老後資金の算出方法を調べてみましょう。

参考記事:あんしん老後のための「資産取り崩しの方程式」も見る ≫≫

2)教えて!山崎元先生 みんなのお悩み、1問1答

アンケートのフリー回答で集まった「家計」や「老後資金」に関するお悩みについて、山崎先生にお答えいただきました。

●お悩み1

夫はナンバーズといった宝くじを、毎日購入します。年末ジャンボ宝くじもボーナスをつぎ込んで買いますが、ほとんど当たったためしがありません。宝くじは紙クズに姿を変えるだけなので、購入代金を投資にあててほしいのですが、本人は興味がないようです。夫をその気にさせる方法はありますか? (50歳/既婚/会社員/世帯年収~1,200万円)

⇒回答:宝くじは、正直「愚か者への税金」としか言いようがありません。

というのも、競馬や競艇、パチンコなどに比べても宝くじは、明らかに期待回収率が低いからです。そもそも、ご主人が宝くじやナンバーズを買う本当の理由は「お金持ちになった自分を想像したい」だけなのかもしれません。宝くじはたとえば年末に3,000円だけ認めるという方法でいかがでしょうか。「当たった場合の夢」を一時買うだけなので、購入金額は少ないほうが効率的だと説明してあげてください。また、夢の有効な手段として考えるなら、「2年後までにお金を貯めて、家族で海外旅行をしましょう」など、具体的なプランをご主人に提案して投資をすすめてみてはいかがでしょうか。

●お悩み2

パート主婦です。老後の資金形成について不安に思っています。iDeCo(イデコ:個人型確定拠出年金)で運用したほうがいいでしょうか? また運用資金はどれくらい用意したほうがいいですか? 夫は47歳会社員です。(46歳/既婚/パート/世帯年収~700万円)

⇒回答:ご主人のように、給与所得などの課税所得のある人は、iDeCoの所得控除が圧倒的に有利です。

まずはiDeCoを利用して間違いないでしょう。ご主人がiDeCoの利用枠の上限まで使ったうえで、さらに奥さんが積み立てで資産形成を行うのが理想的です。奥さんが、ある程度の資金をすでにお持ちならNISA(ニーサ:少額投資非課税制度)での投資をおすすめします。そうでない場合は、つみたてNISAがいいと思います。運用は、資金がいくらからでも始められます。

●お悩み3

両親は70代、そろそろ体力のおとろえが見えるようになりました。これから「介護生活」もはじまるかもしれません。今まで両親のお金についてまったく知りませんでしたが、この先、介護などの費用を考えると、お金について両親と話し合いたいのですが、なかなかきっかけがありません。どうしたら両親の気分を害することなく、穏やかに話をすることができるでしょうか?(48歳/既婚/会社員/世帯年収~1,400万円)

⇒回答:まずはご両親に「これからのお金は足りるの?」と率直に聞くしかないでしょう。

ご両親と老後資金やお葬式代についてきちんと話し合える親子というのも、なかなかいらっしゃらないかもしれませんが、今後は、このようにお悩みの方が増えてくると思います。お金のことは遠まわしに探るよりも、ストレートに聞くほうがいい場合が多いです。素直に話すことで、「自分たちの将来を考えてくれているのだな」と、ご両親もありがたい気持ちになってくださると思います。

--- 長い人生を共に歩む、家族とのマネーの向き合い方。今回は、山崎先生から具体的なアドバイスを伝授いただきました。一番身近で大切な人だけに、気持ちのよいコミュニケーションをとりたいものですね。(トウシル編集部)

3)本音対談 KAZUさん(30代)×山崎元

「子育てと夫婦のお金。どのようなバランスで貯めていけばいいでしょうか?」

続いて、ユーザー代表の30代女性と山崎先生のスペシャル対談をご紹介します。多くの主婦が悩んでいた「子どもの教育費と老後資金」について、ホンネで語っていただきました。

扶養の範囲内にこだわらず、今、働ける環境と余裕があるのならもっと稼いだほうが◎

KAZUさん: 最近、マイホームを購入してようやく落ち着いたのですが、購入後、いろいろな税金を請求されビックリしています。これから先も、子どもにかかる教育費や老後に必要なお金も貯めていかなければならず、正直、戸惑っています。

山崎元先生:子どもの教育資金は、家計の中で聖域化されてしまいがちです。「とにかく教育費は貯めなきゃいけない」と子どものことばかり優先していると、自分たちの老後の資金がなかなか貯められません。お子様がいるご家庭では、大学卒業までは親が出すべきだと考えるご夫婦も多いですが、本人が真剣に学びたいという気持ちがあるのなら、奨学金で大学へ通わせても良いと思います。そのほうがより勉学に身が入るのではないでしょうか。

ちなみに、貯蓄について今はどのようにされているのですか?

KAZUさん:子どもが2人いるので、大学に入るまでにそれぞれ500万円ずつ貯める試算を立てています。それとは別に、教育費を銀行に預けていたのですが、利息が1円もつかないため、最近、思い切って外貨建ての保険に入りました。

山崎元先生:はっきり言って、外貨建ての保険はおすすめできません。

「外貨建ての保険は利回りが良い」と思うこと自体、錯覚なのです。このまま続けていくと、うまく運用できるか、損をするか五分五分くらいでしょうし、どちらの場合でも別の商品よりも損です。金融機関や保険会社、銀行がぶ厚い手数料を取っている分だけ、マイナスになるというのが現実です。

KAZUさん:え、そうなのですね、ショックです。保険とか預金と聞くと、なんとなく安心感があったのですが…。実際はそうとも言い切れないのですね。

山崎元先生:KAZUさんご自身は、働いていらっしゃるのですか?

KAZUさん:はい、自営業です。収入を扶養の範囲内に収めるように調整しながら働いています。夫はサラリーマンで、現在、40歳です。

山崎元先生:ダブルインカム(共働き)はとても良いことです。ご主人は企業にお勤めということで厚生年金に加入しているものと思いますが、手取りで使えるお金の約20%を貯蓄に回すことができるとおおよそ安心な場合が多い。とはいえKAZUさんの場合は住宅ローンもあり、それを払ったうえで20%の貯蓄をするのは、なかなか厳しいだろうと思います。仮に手取りが50万円だとすると、月に10万円は貯蓄に回したいところですが、実際はいかがですか?

KAZUさん: そういう事情もあり、実は上の子どもが小学校に上がったタイミングで、夫の扶養から外れようかな、と悩んでいたところです。ただ、そうすると国民年金なども自分で払わなくてはならないので、なんだか損をした気分になってしまいそうで(笑)。扶養から抜けるのと、抜けずに今のままのスタイルで働くのとでは、どちらがいいのでしょうか?

山崎元先生:扶養から外れると、たしかに国民年金を払わなくてはいけませんが、会社で働くのであればパートでも厚生年金に加入できますし、いずれ、その分はもらえると考えれば損ではないです。働ける環境と余裕があるのなら、扶養の範囲内にこだわらず、もっと稼いだほうがいいと思います。年間で140万~150万円以上の収入があるなら、扶養から外れたほうがいいというデータもあります。そういうことも含め、自分の稼ぎがあったほうが安心ですし、何より家計が豊かになると思います。

KAZUさん:そういう意味でも、扶養の範囲内にこだわらず、自分で稼ぐほうがいいですね。よく「子どもが小学生の時期が一番の貯めどき」だと聞きます。でも、夫もまだお金を使いたい盛りでして(笑)。お小遣いはある程度渡して、気持ちよく働いてもらいたい、という気持ちがあります。お小遣いを減らしてまで、貯蓄を優先するのもかわいそうかなって。

山崎元先生:人生でお金が貯まる時期は2度訪れると言われています。1度目は、ご存知の通り、子どもが小学生の時期です。2度目は、子どもの手が離れ、定年を迎えるまでの50代で、本格的に老後資金を貯めたい時期でもあります。そうすると、子どもが小学生の時期に、ある程度、教育資金を貯めておきたいものです。最近は中学受験をするご家庭も増えました。中学受験をするのであれば、小学校4年生くらいから塾代がかかってきます。KAZUさんのご家庭は、受験をされるご予定はありますか?

KAZUさん:まだ1年生なので何とも言えませんが、お友達にも中学受験をすると決めているお宅もいます。そういう話を聞くと、うちも受験する可能性があるかもしれません。最近は、低学年のうちから塾に行く子も増えているようなので、小学生の時期でもなかなか貯蓄することが厳しくなりますね。

山崎元先生:子どもの塾代や習い事は、毎月平均5万~6万円くらいかかると思います。KAZUさんの場合、改めて月々の収支を見直すことから始めるといいかもしれません。ちなみに医療保険など入っていませんか?

KAZUさん:ガン保険と就業不能保障がついた保険に入っています。

山崎元先生:ガン保険はムダなので、解約したほうがいいです。というのも、会社で健康保険組合に入っていれば、それでほとんどまかなえるので大丈夫です。就業不能保障がついた保険というのも一見、良さそうに思えますが、その分、貯蓄にまわしたほうが賢い選択といえます。お子様が小さいうちは、死亡保障のみの掛け捨ての保険で十分でしょう。

KAZUさん:それは知りませんでした。まずは会社の健康保険がどういうものなのか確認して、保険を見直してみます。

山崎元先生:リスクを取るなら国内外の株式に投資するインデックス型のファンド(投資信託)を1本ずつ持ち、リスクを取りたくないなら、個人向け国債と普通預金で十分です。もちろん、ある程度のリスクを見込み、株式に投資するファンドで増やしたほうがお金自体は増えやすいでしょう。まずは運用前提として、使うかもしれないお金をある程度キープして、ムダな生命保険はカットしましょう。

KAZUさん:なるほど! もう一度、保険などを見直してみようと思います。子供の教育資金、老後の資金、いざというときの保険など、バランスを考えながら、わが家に一番いい方法を選択してみようと思います。本日は勉強になりました、ありがとうございます!

今回の読者モデル

相談者:KAZUさん(30代/主婦/既婚)

自営業をしながらお子さんを育てる主婦。夫はサラリーマン。「子どもの教育資金や老後資金を貯めるには、まずは家計と保険の見直しが先決とわかりました。扶養の範囲内にこだわらず働くことをあと押ししていただけたのもうれしかったです♪」

今回答えてくれたのは?

指南役:山崎 元(楽天証券経済研究所客員研究員)

お金の運用術や転職、自己啓発など幅広い分野で連載多数。結婚や子育て、将来の資産形成で悩みの多い女性たちへの的確なアドバイスが好評!

もっと知りたい!女性のマネー本音特集(4回連載)

♯1:2017/11/24UP 恋愛・結婚編

対談テーマ「幸せになるためには男性のどこをみればいいですか?」

♯2:2017/12/1UP キャリア編

対談テーマ「天職を得るためのキャリアプランとは?」

♯3:2017/12/8UP 資産運用編

対談テーマ「持ち家VS賃貸 資産とのバランスは?」

♯4:2017/12/25UP 老後資金編

対談テーマ「子育てと夫婦のお金。人生100年で考えると?」

◎教えて!山崎元先生 ~ 女性のマネー本音特集とは?

なかなか話しにくいお金のこと。でも生きて行く上でとても大事なものです。イマドキの女性はマネーについてどう向き合っているのか? 投資に限らず「恋愛・結婚」「キャリア」「資産運用」「老後資金」と女性のライフステージ別に山崎 元氏にホンネでずばり!解説していただきました。遠まわしにしていたお金のことを見直すきっかけにしてみてはいかがでしょう?

ほかの女性はどうなの? 実態調査:女性投資家のリアル白書もチェック≫≫

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。