2023年と長期市場実績で振り返る総収益で検証

米国市場では昨年末までS&P500種指数が9週連続で上昇。2023年のS&P500の配当込み総収益は+26.3%となりました。

秋冬に労働需給がやや和らいだことやディスインフレ(物価上昇率減速)傾向を受けFRB(米連邦準備制度理事会)の利上げ打ち止め感が広まり債券金利が低下。市場の金融ストレスが和らぎソフトランディング(景気軟着陸)期待が浮上し、大手テック株に加えて景気敏感株、バリュー株、小型株にも物色が広まり年末高となりました。

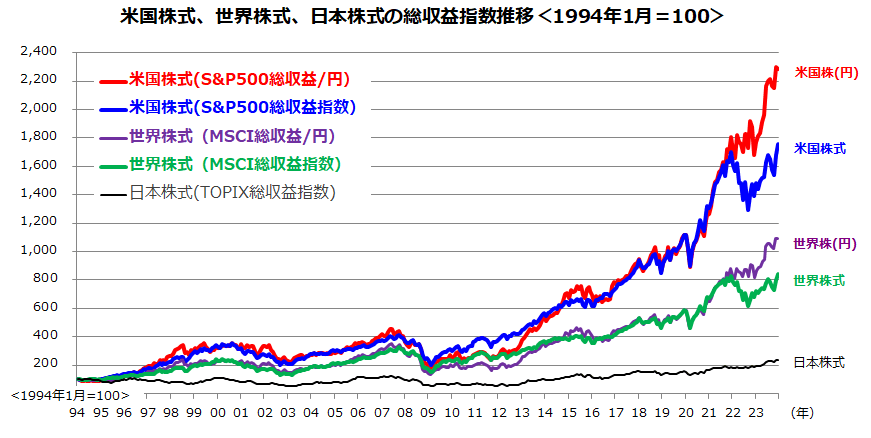

一方、2023年のMSCI世界株式(オールカントリー)指数の総収益は+23.8%でした。図表1は過去30年(1994年から2023年)における米国株式、世界株式、日本株式の総収益指数の推移を示したものです。円ベースの米国株式の総収益は30年で約22.8倍、円ベースの世界株式は約10.9倍に成長してきました。

期間により優劣が入れ替わる局面はありましたが、30年という長期では米国株式の世界株式(オールカントリー)に対する優勢は鮮明です。この期間の円ベースの米国株式の年率平均総収益は+13.7%、円ベースの世界株式の年率平均総収益は+10.7%でした。

特に近年の米国市場では「荒野の七人」(The Magnificent Seven)と呼ばれる大手テック7銘柄が生成AI(人工知能)ブームに乗り時価総額合計は約12兆ドル(約1,719兆円)に膨らみ、S&P500の時価総額ウエートで約3割を占めその存在感を高めています。

なお、米国株式は世界株式のウエートで約6割を占めており、2024年も米国株式の強弱は世界株式全般の強弱に影響を与えると思われます。

<図表1>過去30年で検証した米国株式の長期総収益の優勢

2024年におけるS&P500の上値余地と下値余地を試算

本稿では2024年におけるS&P500種指数の想定レンジを試算します。図表2は、筆者が参考にしている株価予想モデル(予想益回りスプレッド=S&P500の予想益利回り(予想PER(株価収益率)の逆数)と長期金利(10年国債利回り)の差から試算したフェアバリュー・レンジを示しています。

レンジが右肩上がりだったのは、S&P500の業績見通し(予想EPS(1株当たり利益))が成長してきたからです。このモデルをもとにした現時点の「ベストシナリオ」(上値余地)は5,521、「リスクシナリオ」(下値余地)は4,199と想定できます。S&P500の直近値は4,704です(1月3日)。

大統領選挙サイクルと株価に関するアノマリーによると、平均的に選挙前年(昨年に相当)に米国株は最も高くなりやすく、選挙年(本年に相当)が次に高くなりやすい経験則があります(Stock Trader’s Almanac 2024)。物価が沈静化に向かい景気が減速を続けると、FRBはピボット(金融政策の転換)に沿い予防的な利下げを実施。長期金利は一段と低下して株式バリュエーションの改善が見込めます。

景気のソフトランディングが示現し、「生成AI」の収益化に対する期待が確信に変化することも株式堅調を支えると見込めるでしょう。今年のS&P500の目標値として、まずは史上最高値を上回る5,000超を想定してます。

一方、リスクとして、物価高止まりや長期金利再上昇(株式バリュエーション悪化)、景気後退入り、中東情勢など地政学リスクを受けた原油相場上昇、ワシントンリスク(債務上限問題再燃や大統領選を巡る不確実性)、中国リスク(不動産市況低迷と中国景気鈍化や米中対立激化による対中ビジネス減退)などが顕在化すると、株式市場は下落しやすいので要警戒です。

<図表2>2024年におけるS&P500の「想定レンジ」を試算してみる

*リスクシナリオの予想PER=「長期金利+株式リスクプレミアム+過去1年の1σ(標準偏差)」の逆数で試算

*株式リスクプレミアム(益利回りスプレッド)=予想益利回り(予想PERの逆数)-長期金利(10年国債利回り)

(出所) Bloombergより楽天証券経済研究所作成(2009年初~2023年12月末)

長期積立投資は「タイミング投資」と異なる資産形成法

新NISA(ニーサ:少額投資非課税制度)がスタートし、これまで証券投資に距離を置いてきた一般の方々も資産形成に目を向け始めました。日本で加速する人口減少や少子高齢化を実感し、「年金頼りの老後」が難しくなることが明らかとなり、若い世代や中堅世代を中心に「少額からでも資産形成に励めば老後に向けて相応の備えができる」と考え始めています。

最近まで日本では「投資」のイメージは「安く買って高く売る」を繰り返すタイミング投資と考えられてきました。1990年からのバブル崩壊以降、日経平均が長期低迷期に陥り上下動を繰り返してきたことが主な要因です。

一方、ここ数年で「資産形成のコアに据えるべきは長期積立(つみたて)投資である」との認識が広まってきました。米国の一般個人にとり「常識」である長期積立投資に対する信頼は、図表1で示した米国株式の長期的な堅調パフォーマンスが支えとなってきました。

図表3は、30年前の1994年1月に3万円をS&P500総収益指数(円)に投資し、その後も毎月末に3万円ずつ継続的に投資してきた場合をシミュレーションしたものです。合計で360回の定時定額投資を実践すると、累計投資額は簿価ベースで1,080万円(=3万円×360回)となりました。

この間のドルコスト平均法と複利運用(雪だるま)の効果で、投資元本の時価評価額は約7,871万円に膨らんできました(2023月12末時点)。資産の時価評価額が累計投資額(投資元本)の7.29倍に成長してきた投資成果を示します。長期積立投資は、資産形成に向き合う時間軸の長さを武器にした長期リターンの追及が本質です。

図表3は、幾度ものリスク(リターンのブレ)を乗り越えてきた米国株式への長期積立投資がもたらした資産形成の果実を検証したものです。株価の上下に一喜一憂せず、資産形成に取り組むにあたっての参考にしていただければと思います。

<図表3>S&P500総収益指数(円)の定時定額投資実績を長期で検証

出所: Bloombergより楽天証券経済研究所作成(1994年1月~2023年12月)

▼著者おすすめのバックナンバー

2023年12月29日:びっくり初夢!?2024年のサプライズ予想(香川睦)

2023年12月22日:どうするNISA!低コスト投信で国際分散投資を全力応援(香川睦)

2023年12月15日:NISAで新興国株に分散投資。ある国を除く理由とは?鍵は「働きざかり」

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。