日本株で積み立て投資ができるようになりました

楽天証券では6月11日より、日本株の個別銘柄で積み立て投資ができる「かぶツミ」サービスを開始しました。「毎月3,000円ずつ」あるいは「毎月1株ずつ」など積み立て方法を決めて、積み立てていくことができます。対象銘柄は、「かぶミニ」(単元未満株取引)の対象となっている1,602銘柄です(7月3日時点)。通常の100株単位の株式取引でもかぶツミが利用できます。

詳しくは以下を参照してください。

これまで日本株の積み立て投資というと、日経平均インデックスファンドなどの投資信託が中心でした。これからは、投資信託だけでなく、予想配当利回りが高く、株価が割安と私が判断しているINPEX(1605)などの個別銘柄にも、積み立て投資をしていって良いと思います。

INPEXの投資判断「買い」継続

INPEXは、2021年12月1日のリポートで投資判断を「強い買い」に引き上げた銘柄で、それ以降、一貫して買い推奨を続けています。その時のリポートをご覧になりたい方は、以下から読むことができます。

2021年12月1日:利回り3.7~6.2%、12月決算の高配当株5選。INPEXを「買い推奨」に引き上げ

株価は、2021年12月1日の938円から既に72%上昇して1,616円となっていますが、それでもPER(株価収益率)7倍、PBR(株価純資産倍率)0.55倍と、株価指標で見て極めて割安です。

日本のエネルギー安全保障にとって重要な企業であることが、株価に十分に織り込まれていないと考えています。予想配当利回り4%【注】の高配当利回り株として、じっくり積み立て、投資をしていく価値が高いと考えています。

【注】予想配当利回り4%

2023年12月期の1株当たり配当金(会社予想)64円を7月5日の株価1,616円で割って算出。

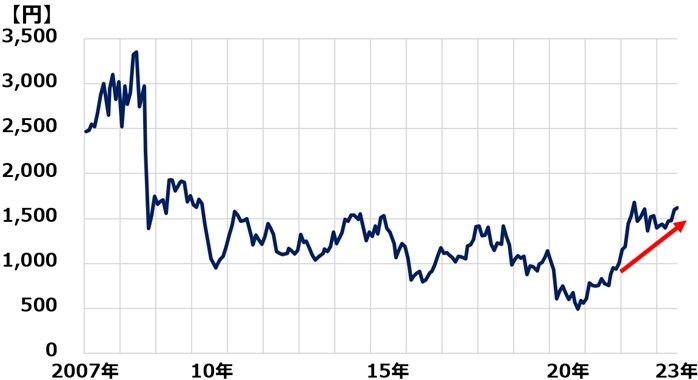

以下、長期の株価チャートをご覧ください。同社株価は2020年まで、原油・天然ガス価格下落を受けて低迷していました。2021年以降大きく上昇しているとはいえ、2007~2008年の株価と比較すると、かなり低い水準にあります。ここから再評価されて、株価が上昇していく余地が大きいと判断しています。

INPEX株価推移:2006年末~2023年7月(5日)

なぜ今、エネルギー関連株?

INPEXを買いと判断する理由については、後段でさらに詳しく解説します。

その前に、なぜ今、エネルギー関連株に投資すべきか、私の考えを説明します。というのは、原油や天然ガス先物は既に大きく下落しているからです。エネルギー関連株を「原油やガス市況が上昇している時に買うもの」と短期的視点で見るならば、「もう今から投資しても遅い」と思うかもしれません。

ニューヨーク天然ガス先物(期近)の動き:2021年1月4日~2023年7月4日

WTI原油先物(期近)の動き:2021年1月4日~2023年7月4日

私がINPEXを買い判断するのは、短期的な視点ではありません。長期的な視点からです。日本にとって重要な「エネルギー安全保障」に貢献が大きいにもかかわらず、PER7倍・PBR0.55倍と、株価指標で見て「割安」と判断できることに注目しています。

また配当利回り4%と魅力的な水準であることから、高配当利回り株としてもじっくり長期で積み立て投資していく価値が高いと判断しています。

利益も配当もしっかり出して、エネルギー安全保障にとって重要なビジネスをやっているにもかかわらず、それが株式市場で十分に評価されていないと思います。それが、株価指標での低評価につながっています。長期的に価値が見直される局面と考えることが、私がINPEXを「買い」と判断する理由です。

INPEXを高く評価する六つのポイント

INPEXを高く評価する点は、以下6点です。

【1】今期は減益予想だが、利益は高水準で、株価割安と判断

今期(2023年12月期)の純利益(会社予想)は、前期比34.9%減の3,000億円です。最高益を大幅に更新した前期との比較で減益でも、今期利益は高水準です。PER・PBRなどの株価指標で見て、株価は「割安」と判断しています。

【2】日本最大の原油・天然ガス生産・開発企業

原油・ガスの生産量・埋蔵量は国内最大で、海外20数カ国に資源権益を有します。

【3】海外権益のほとんどが友好国に

海外権益は、オーストラリア・インドネシア・中東などの友好国にあります。権益喪失の危機にあるロシアの「サハリン1」にも出資【注】しているが出資比率は低く、仮に撤退・減損という最悪の事態になったとしても影響は限定的と同社はコメントしています。

【注】INPEXは、サハリン1の権益30%を保有する「サハリン石油ガス開発」の株式を6.08%所有

【4】先行投資が実り、今後生産量・埋蔵量とも拡大が見込まれる

長い年月をかけて開発を進めてきた オーストラリア(イクシス)・インドネシア(アバディ)などで先行投資が実り、生産量や確認埋蔵量が拡大する局面に入ると予想されます。

【5】技術的に難しい海底ガス田を開発

技術的に難しい海底ガス田を開発、陸上にガスを誘導してLNG(液化天然ガス)に転換して日本などに輸出するプロジェクトを行っています。

【6】脱炭素にも積極的に取り組み

2050年にCO2(二酸化炭素)排出ネットゼロを目指し、(1)水素・アンモニア事業、(2)CCUS(CO2回収・貯蔵・利用)、(3)再生エネルギー事業(地熱・風力など)、(4)メタネーション(合成メタン)、(5)森林保全などの事業を推進しています。

INPEXの二つの潜在リスク

一方で、不安材料もあります。特に私が重視しているのは、以下2点です。

【1】資源ナショナリズムのリスク

最大のリスクは、資源ナショナリズムです。海外に保有する権益はいつでも資源ナショナリズムによって接収されるリスクがあります。現在、友好国中心に権益を保有しているとはいっても、その友好関係がなんらかの理由で崩れるリスクは常にあります。

国交断絶にならない限り、さすがに無償で権益を没収されることはないと考えられますが、それでも友好関係が崩れると不当に低い対価で権益を奪い取られるリスクが生じます。日本企業が保有する権益に対し、「環境アセスメントで問題あり」など難癖をつけて取り上げることが考えられます。

友好国であっても法人税率をどんどん高めることで実質的に利益を取り上げられてしまうこともあります。INPEXも既に海外事業で高率の法人税を取られています。

【2】脱炭素が進むことに伴うリスク

世界中で、脱炭素に向けた取り組みが進む中、化石燃料ビジネスを展開する企業は、「環境税」などのペナルティを科せられるリスクがあります。これに対し、INPEXは2050年のCO2排出ゼロを目標としてさまざまな取り組みをしていますが、その効果が出るにはかなりの年数を要します。

ただ、上記に挙げたリスクを勘案しても、先に解説した六つのポイントから、INPEXに投資する価値は高いと判断しています。

ご参考まで、同社の2014年3月期以降の業績推移を以下に掲載します。

INPEXの売上高・営業利益・当期利益推移:2014年3月期(実績)~2023年12月期(会社予想)

INPEXの営業利益は2014年3月期に最高益を更新した後、長く低迷が続きました。天然ガスや原油市況の下落に加え、インドネシアやオーストラリアの海底ガス開発投資が重い負担としてのしかかりました。

2022年12月期にINPEXの営業利益は9期ぶりに最高益を大幅更新しました。天然ガス・原油市況の大幅上昇に加え、インドネシアやオーストラリアでの先行投資が実って、生産が増えてきた効果が一気に出ました。

今期(2023年12月期)は、天然ガス・原油市況の反落で、大幅減益ですが、利益は高水準です。今後、生産量拡大が続けば、将来的にまた最高益を更新していく余地があると、私は判断しています。

▼著者おすすめのバックナンバー

2023年7月5日:日本株に追い風:日銀短観DI改善。4-6月期決算発表に期待

2023年6月22日:かぶツミ活用!利回り4.1%高配当株「三菱UFJ FG」に積み立て投資

2023年5月25日:かぶミニで「PBR1倍割れ」の「三大割安株」2万円ポートフォリオ3選、利回り3.6~4.5%

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。