※このレポートは、YouTube動画で視聴いただくこともできます。

著者の土信田 雅之が解説しています。以下のリンクよりご視聴ください。

「「恐怖と貪欲指数」から読む米国株の相場ムード~売買ポイントを探る~」

日本株は主体性に欠ける展開が続く

今週の国内株市場で、日経平均株価の値動きは荒い展開となっています。

<図1>日経平均(日足)の動き(2024年10月17日時点)

上の図1は日経平均の日足チャートです。連休明けで迎えた15日(火)は、取引時間中に4万の大台に乗せる場面があるなど、上昇を見せましたが、翌16日(水)は一転して下落し、終値は前日比で730円安。続く17日(木)も「安値引け(終値が安値)」で終えており、この3日間の値幅(高値と安値の差)は1,300円を超えています。

また、この動きをチャートで確認すると、比較的短いローソク足の陰線が並んでいることが分かります。

陰線の多さは、方向感に欠ける中で売りに押される状況だったことを表しているほか、ローソク足の短さは、取引時間中に値動きが出ていないことを意味しており、足元の日本株は国内要因よりも海外市場の要因で動く、「主体性に欠ける展開」だったと言えます。こうした日本株の展開は先週あたりから目立っています。

その一方で、足元で強さが目立っているのが米国株です。

強い動きを見せる米国株市場

<図2>米国の主要株価指数のパフォーマンス比較 (2024年10月16日時点)

16日(水)の取引終了で、ダウ工業株30種平均(NYダウ)とS&P500種指数が最高値を更新する動きとなったほか、ナスダック総合指数も7月につけた最高値に迫るところまで上昇しています。米国の中小型銘柄で構成されるラッセル2000も年初来高値を更新しています。

また、米国の半導体関連銘柄で構成されるSOX指数の落ち込みが気になりますが、これは、15日(火)の取引で、オランダの半導体製造装置企業のASMLの決算が手違いで1日早く発表されてしまい、しかも、その決算内容と業績見通しが良くなかったことで、半導体関連株を中心に大きく売られたことが影響しています。

ASMLの決算では、受注額の減少と売上高の見通しの引き下げがネガティブ視されましたが、同社は売上の半分が中国という特徴があるため、今後の半導体企業の決算動向次第では再び盛り返す展開も想定されます。

いずれにしても、足元の米国株の強さは、9月開催のFOMC(米連邦公開市場委員会)から利下げサイクルに入ったことをはじめ、米経済の「ソフトランディング」シナリオに自信を深めつつあること、そして、先週から本格化しつつある米企業の決算でも、これまでのところ大手金融機関を中心に良好なものが多いことが株価の先高観につながっていることが背景にあります。

そのため、これまでのレポートなどでも指摘したように、米国の景況感が後退しない限り、この株高の流れが続きそうというのがメインシナリオであることに変わりはありません。

とはいえ、いくら米国株市場のムードが良好だとしも、「どこまで上昇できるか?」にという点については、今週火曜日のレポートおよび先週金曜日のレポートでも指摘した通り、米国株がすでにPER(株価収益率)や益回りの面でかなり割高な状況でもあるため、しばらくは、企業決算の稼ぐチカラを確認しながら上値を追っていくことになりそうです(もちろんネガティブサプライズには注意が必要です)。

従って、今後も米国株が上昇していけるかは、「景況感の変化」と、「強気ムードや割高感」の動向次第になります。

「Fear & Greed Index(恐怖と貪欲指数)」とは?

そこで、米国株市場のムードや投資家の心理を探る指標として、「Fear & Greed Index(恐怖と貪欲指数)」に注目してみたいと思います。

Fear & Greed Indexは、市場や投資家の心理を数値化したもので、米大手メディアのCNNが公表しています。CNNのこちらのサイトで確認することができます。

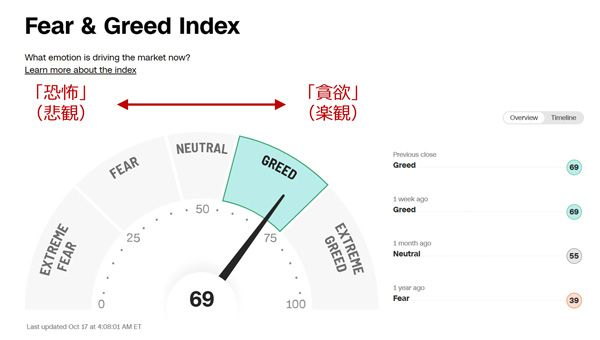

<図3>「Fear & Greed Index(恐怖と貪欲指数)」の画面

上の図3は、実際にCNNのサイトでFear & Greed Indexを表示させたものですが、自動車の速度メーターのような図で、針が指すところが現在の市場のムードになります。

針が右にいくほど、「貪欲(楽観ムード)」となり、左に行くほど「恐怖(悲観ムード)」となります。

また、Fear & Greed Indexは数値化され、数字の範囲が示すムードはおおむね以下の通りです。

100~75:極端な貪欲

75~55:貪欲

55~45:中立

45~25:恐怖

25~0:極端な恐怖

上の図3は、2024年10月17日の米東部時間午前4時過ぎ時点のものですが、指数の値が69を指していますので、足元の市場心理は「貪欲」ということになります。

ちなみに、このFear & Greed Indexの算出根拠(何をもって楽観や悲観を判断しているのか)についても簡単に整理しておきます。

市場の勢い … S&P500と移動平均線(125日)との乖離(かいり)

株価の強さ … 新高値銘柄と新安値銘柄の数を比較

株価の幅 … 上昇銘柄と下落銘柄のそれぞれの取引量の差

プット・コール・オプション … プット(売る権利)とコール(買う権利)の取引量の比較

市場のボラティリティ … VIX指数の変動

安全な避難先の需要 … 株式と債券の利回り格差

ジャンク債の需要 … 米国債との利回り格差

上記のこれらを用いてFear & Greed Indexは算出されます。

「Fear & Greed Index(恐怖と貪欲指数)」の売買ポイントは?

では、このFear & Greed Indexの推移をS&P500と重ね合わせてみます。

<図4>S&P500(日足)とFear & Greed Indexの推移(2024年10月16日時点)

上の図4を見ても分かるように、直近1年間のFear & Greed Indexの推移をたどると、おおむね株価(S&P500)の推移と連動していることが分かります。相場のトレンドとムードは比較的一致していると言えます。

また、6月から7月にかけて逆の動きをしている場面がありますが、買われる銘柄とそうでない銘柄が入り混じり、一部のグロース株が株価指数をけん引していた時期になります。米半導体大手エヌビディアの時価総額が初めて世界1位になったのもこの時期でした。

そして、足元のFear & Greed Indexの水準は、「極端な貪欲」に近づきつつあります。それだけ相場のムードが強いわけですが、通常の場合、相場のムードの強さは過熱感を伴うため、「そろそろ売りかな」と判断しがちです。

ただし、昨年末から今年の春先にかけての局面では、貪欲ゾーン内で上下しながら株価が上昇基調をたどっており、今回も同様のパターンで強気ムードが継続する可能性があります。

そのため、Fear & Greed Indexが貪欲ゾーン内のあいだは株価が上昇しやすく、株価が下がっても、貪欲ゾーンを維持しているのであれば、押し目買いを入れても良いかもしれません。また、利益確定などの売りを出すのは、この貪欲ゾーンから中立ゾーンへ下抜けしそうなタイミングとなります。

さらに、今後の株価が急落して、Fear & Greed Indexも恐怖ゾーンへ突入した場合には、下げ止まりから反発するタイミングが買いのポイントになると考えられます。

もっとも、Fear & Greed Indexから探る売買タイミングは、市場のムードによるものなので、あくまでも補助的に利用し、基本的には先ほども述べたような、企業業績などのファンダメンタルズ面からの割高・割安感や、テクニカル分析でトレンドの変化のサインを捉えることなどが中心となります。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。