個人投資家に人気の「株主優待制度」

個人投資家が株式投資を始めるきっかけで、「株主優待が魅力的」は常に上位を占めています。短期的な株式変動に一喜一憂せず、株主優待を楽しみながらじっくり長期投資できれば良いと思います。

ただし、優待投資とはいっても「株式投資」です。株式投資をする上で、最低限知っておいた方が良いことはあります。今日は、優待投資を考えている初心者の方のために、「これだけは知っていてほしい」6つのポイントをお伝えし、最後に長期投資にふさわしいと私が考える3銘柄をご紹介します。

株主優待制度は、個人投資家を優遇することを目的としている

株主優待制度は、個人投資家にとって、とても良い制度だと思います。なぜでしょう。それは、小口で投資する個人投資家を優遇する一方、大口で投資する機関投資家に不利な内容となっているからです。

買い物をするとき、たくさん買うほど、割引などのメリットを受けやすくなるのが、普通です。そこから連想すると、株主優待制度も、たくさん株を保有している大株主に手厚いと勘違いしてしまいます。しかし、驚くべきことに、優待制度は、大株主を冷遇、小口の個人投資家を優遇する内容となっています。そのため、機関投資家には、株主優待制度に反対しているところが多数あります。

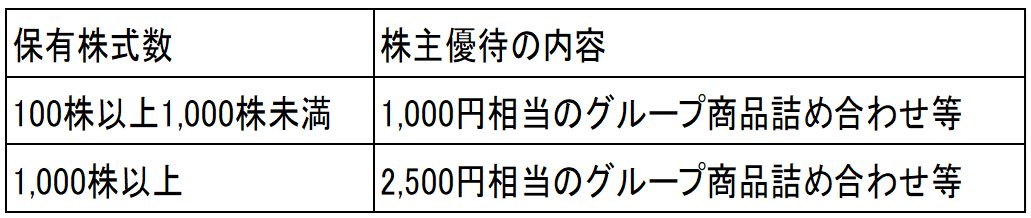

機関投資家にとって不利な内容になっていることを、具体的に見てみましょう。以下は、典型的な優待の一例です。

<A社の優待内容>

期末の株主名簿に記載されている株主に以下の自社製品を送る。

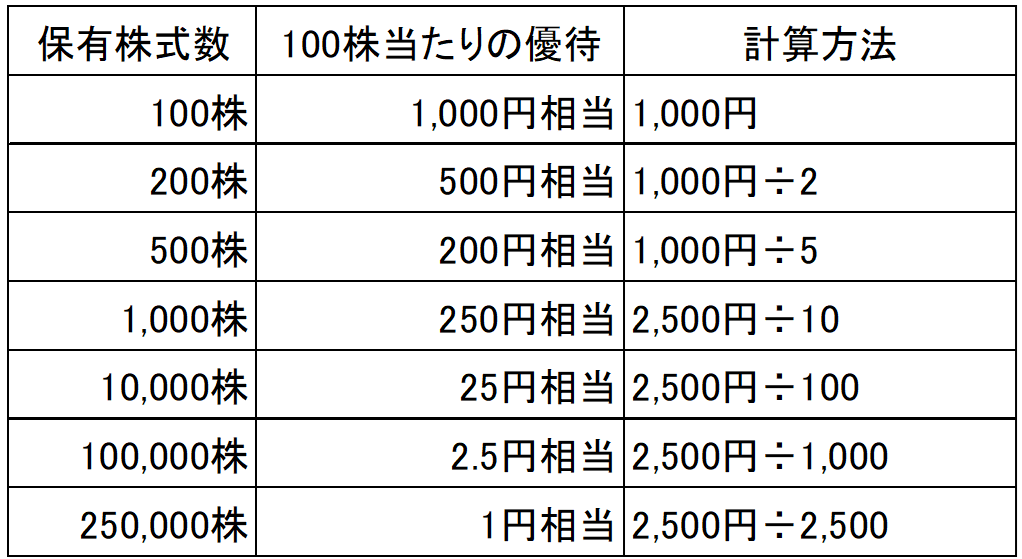

上記の優待内容から、100株当たり、どれだけの金額の優待を受けられるかを計算したのが、以下の表です。

ご覧いただくと分かる通り、100株当たりの経済メリット享受額は、最小単位(100株)を保有する株主が1,000円で最大です。保有株数が大きい株主は、100株当たりのメリット享受額が小さくなります。

このように、優待制度は、少額投資の個人株主を優遇する内容となっています。個人株主数を増やしたい上場企業が、優待制度を積極活用して、個人株主にアピールしているわけです。

小売・外食・食品・サービス業では、個人株主がそのままお客さま(会社の製品やサービスの購入者)になることもあるので、広報宣伝活動の一環として自社製品を優待品に積極活用する企業が多数あります。

個人投資家には、とてもうれしい制度ですが、大口の機関投資家には、おもしろくない制度です。

優待投資で失敗しないための6つのポイント

優待投資も株式投資である以上、優待内容だけしか見ず、株価や業績をまったく見ないで投資するのは、問題です。

優待投資を満喫するためにも、優待投資の魅力とリスクについて、これだけは知っておいてほしい6つのポイントを、解説します。

1.効率的に優待を獲得するには、最小投資金額で多数の銘柄に分散投資するのが有利

2.優待券はぜひ使いたい、使いやすいものから選ぶ。有効期限(通常は1年)のある優待券は限切れにしないよう注意。使うあてのない優待券は売却できることもある

3.配当利回りも考えて、総合的に有利なものを選ぶ

4.権利取り直前に株価が大きく上昇しているものは投資を避ける

5.業績不振銘柄や、不祥事を起こしている銘柄は避ける

6・株主平等の原則に反すると見なされる優待は廃止される可能性がある

それでは、以下で一つずつ詳しく説明します。

【1】効率的に優待を獲得するには、最小投資金額で多数の銘柄に分散投資するのが有利

既に解説したとおり、株主優待制度は、小口投資家を優遇する内容となっています。従って、効率よく、いろいろな優待を取得するためには、最小売買単位(100株)で多数の銘柄に分散投資するのが、有利です。

【2】優待券はぜひ使いたい、使いやすいものから選ぶ

優待券には、有効期限(通常は1年)がついているものもあります。期限切れしないように注意が必要です。「ぜひ使いたい」ものから選ばないと、使わないままに期限切れにしてしまうことがあります。「ぜひ使いたい」ものを選びましょう。

食品の詰め合わせを贈ってくる優待は無駄にするリスクが低いですが、有効期間1年の割引券や金券を贈ってくる場合は、期限切れにつながりやすいといえます。

「ぜひ使いたい」割引券でも、「使いにくい」と期限切れにしてしまうリスクが高まります。人気の優待券に、外食業の「食事券」があります。有効期限(通常は1年)があるのが普通ですから、使わずに失効してしまえば、メリットを得られません。ぜひ行きたい店の食事券でも、近くに店がないと、いつか行こうと思っているうちに失効してしまうことがあります。

人気の株主優待券ですと、ネット上、あるいはチケットショップで売却できる場合もありますが、かなり割引されます。500円の食事券が400円で売れれば、良い方です。500円の食事券が300円、あるいは、250円でしか売れないこともあります。あまり人気のない優待券だと、買い取りするチケットショップがないこともあります。

株主優待割引券(例えば1回の買い物が1割引きになる券)には、売ることができないものが多く、その場合は、自分で使う以外にメリットを得られません。

航空会社(JALやANA)の株主優待割引券は、もし自分で使わない場合は、ネットで売却できます。売却金額は、自分で使う場合に得られるメリット額より小さくなることがほとんどですが、売らずに有効期限が過ぎてしまう恐れがあるなら、売った方が良いと思います。

航空優待券は、その時々の需給によって価格が変動します。供給が増えるとき(優待券が株主に贈られるとき)に下がり、旅行需要が増えるときに上がる傾向があります。ネットで「株主優待券 売却」と検索すれば、さまざまなチケットショップが出している買い値を見ることができます。近所にチケットショップがあれば、直接行って、売り値や買い値を問い合わせることもできます。

人気の株主優待割引券でも、有効期限までの期間が短いと、売れないことがあります。使うあてがない場合は、早めに売却した方がいいと思います。

【3】配当利回りも考えて、総合的に有利なものを選ぶ

日本の個人投資家に、配当金よりも贈り物(株主優待)を好む傾向があります。ただ、それも度が過ぎると、非合理な行動につながります。株主への利益還元は、本来は配当金支払いによって行うのが筋です。配当金と、株主優待を総合して、メリットの大きいところを選ぶべきです。

2,000円の自社商品(食べ物)を贈ってくれる会社を歓迎し、同じ投資金額で、5,000円の配当金(源泉税差し引き後では約4,000円)を払ってくれる会社を避けるといった、非合理な行動をしていないか、考えてみてください。

株主優待の魅力的な銘柄と、優待はないが安定的に高い配当利回りの出ている銘柄に、分散投資した方がよいと思います。

【4】権利取り直前に株価が大きく上昇しているものは投資を避ける

魅力的な株主優待で有名な銘柄には、優待の権利取り直前に株価が急騰し、権利落ち後に株価が急落するものもあり、注意を要します。優待の権利取り前に、株価が急騰している銘柄は、投資を避けた方が良いと思います。

株主優待目当てで株式投資している人には、いい意味でも悪い意味でも、日々の株価変動をあまり見ない人が多いようです。ストレスを感じずに、じっくり長期投資できるのは、良いことです。安定成長の小売株や食品株に投資して、気づかないうちに、株価が倍以上に上昇していたということもあります。

ただし、株価を見ないことによる、困った面もあります。小型で人気の優待株は、権利取りの直前に株価が大きく上昇することがあります。そういう銘柄は、投資を避けた方が賢明です。

年2回(中間決算と本決算)に分けて優待を出す銘柄では極端な値動きは少ないですが、年1回(本決算のとき)だけ人気の優待を出す小型株では、権利取り前に株価が大きく上がることがあります。そういう銘柄は、権利取りの直後に株価が大きく下がる可能性があります。

【5】業績不振銘柄や、不祥事を起こしている銘柄は避ける

株主優待目当ての投資には、困った面もあります。優待魅力に引かれて投資する人の一部に、業績や財務、株価をまったく見ない人がいることです。

投資した後、業績・財務が急激に悪化する銘柄は、いったん売却すべきです。個人投資家に人気の優待株に、旅行業や外食業があります。一時的に業績が悪化しただけならば問題ないですが、構造不況に陥ってリストラを始めた銘柄や、財務が痛んでいる銘柄は売るべきです。

と言われても、「一時的に悪化しているのか構造的にダメになっているのか、どうやって判断したらいいか分からない」という方が多いかと思います。そういう方にオススメは、機械的な損切りルールです。以下をしっかりやると良い結果につながると思います。

<リスク管理のための損切りルール>

投資した銘柄の株価が、買い値より20%以上、下がったら売却

株価が買い値より20%以上下がるということは、一時的ではなく何か構造的な問題を抱えている可能性もあります。20%の損切りルールを持っておけば、半値になるまで放っておくという問題を抱えないで済みます。

もちろん、20%下がったところが大底で、そこから反発する銘柄もあります。そういう銘柄は「売らなければ良かった」と、後悔する人もいるでしょう。私はファンドマネージャー時代、損切りしてから株価が反発しても、後悔することはありませんでした。20%下がってそこから反発する銘柄よりも、20%下がってそこから下げが加速する銘柄の方が、はるかに多かったからです。

20%も下がる銘柄を買ってしまったということは、買う時点で、何か重大な判断ミスをしていた可能性が高いということです。いったん売却し、頭を冷やしてから、別の有望銘柄を見つけて投資した方が良い結果につながるといえます。

「優待目当ての投資は良くない」例として有名になったのは、2010年に破たんした日本航空です。破たん前の日本航空は、業績や財務に問題がありましたが、株主に対して、航空運賃が正規料金の半値になる株主優待券を配賦していましたので、優待券が欲しくて投資している個人投資家が多数いました。

私は、日本航空の破たん時にファンドマネージャーをやっていましたが、当時の日本航空は実質債務超過であったことから、投資不可リストに入れており、投資することはありませんでした。「実質債務超過」とは、自己資本が実質マイナスということです。

当時、表面上、自己資本はプラスでしたが、財務諸表の注記事項をきちんと見れば、退職給付債務(年金)の積み立てに大きな不足があり、差し引きすると、実質債務超過であったことが分かっていました。

このような問題銘柄を買った場合でも、20%下がったら売り、を徹底していれば、損失を一定範囲に抑えることができます。

【6】株主平等の原則に反すると見なされる優待は廃止される可能性がある

今後、自社製品でも自社サービスでもない優待品の提供は、「株主平等の原則に反する」と見なされて廃止されることもあります。特に、QUOカードのように、現金に近いものは要注意です。

上場企業は、会社法の規定で「株主平等の原則」に従う義務を負っています。株主平等の原則とは、「自らの株主を、その保有する株式の内容および数に応じて平等に取り扱わなければならない」とする原則です。

ここで重要なのは、「保有する株式数に応じて」平等ということです。10人株主がいたとして、10人が1人ずつ平等に扱われるという意味ではありません。10人が保有する「100株当たり」の権利が平等でなければならないという意味です。

普通株式を1,000株保有する株主は、100株保有する株主よりも10倍の経済メリットを受けなければなりません。配当金は実際そうなっています。1株当たりの配当金が200円ならば、100株保有する株主は2万円の配当金を受け取る権利が得られますが、1,000株保有していればその10倍の20万円を受け取る権利が得られます。

ところが、株主優待はそうなっていません。株主優待制度は、小口投資家(主に個人株主)に有利、大口投資家(主に機関投資家)に不利な内容です。そのため、機関投資家には、株主優待制度に反対しているところが多数あります。

オリックス(8591)は、株主優待制度を2024年3月までで廃止すると発表しました。今期(2024年3月期)末の株主は、株主優待を受ける権利が得られますが、それで最後となりました。来期(2025年3月期)以降は、株主優待は実施されません。

オリックスは業績も財務も好調で、優待人気トップの座を長く維持してきました。なのに、なぜ優待を廃止したのでしょう? 同社は、「株主の皆さまへのより公平な利益還元のあり方という観点から慎重に検討を重ねました結果、株主優待制度については廃止し、今後は配当等による利益還元に集約することといたしました」と説明しています。

自社製品やサービスを優待品として贈呈する企業は、優待廃止になる可能性が相対的に低いと思います。優待を実施している多くの日本企業は株主を潜在顧客ととらえ、自社製品やサービスを優待品として提供しています。

自社製品やサービスを知ってもらい販売促進につなげることも狙っています。販売促進に貢献すれば、全社の利益が拡大し全ての株主の利益につながるので問題ありません。

優待を実施する企業に、小売や食品、電鉄など消費・サービス産業が多く、自社製品やサービスを優待に提供する例が多いのは、そのためです。

優待を楽しみながら長期投資するのに理想的と考える3銘柄

以上を踏まえた上で、私が優待銘柄として長期投資するのに理想的と考える銘柄は、イオン(8267)、JR東日本(9020)、KDDI(9433)などです。これらは収益基盤が堅固、財務に問題なく、優待廃止のリスクが低いと私が判断する銘柄です。

ただし、これらの銘柄も経営陣の考えによっては優待が廃止されることもあり得ます。投資は、あくまでも自己の判断でお願いいたします。

▼著者おすすめのバックナンバー

2024年7月18日:セブン&アイ、イオン:コロナ後の成長が見えてきた「小売株」投資戦略(窪田真之)

2024年5月23日:利回り3.4%、NTTの「買い」継続。高利回りの安定成長株として評価(窪田真之)

2023年8月16日:株主優待で人気のJR4社、JR東日本の投資価値がもっとも高いと判断する理由

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。