※このレポートは、YouTube動画で視聴いただくこともできます。

著者の香川 睦が解説しています。以下のリンクよりご視聴ください。

「米国株式は波乱相場に直面?するべき投資とするべきでない投資」

米国市場の恐怖指数上昇で「ボラティリティ売り」はかさむか

米国市場ではS&P500種指数が16日に最高値を更新(終値:5,667)して以降、軟調に転じました。前週から、米商務省による対中半導体規制、世界規模で発生したシステム障害(19日)、ナスダック主力株(大手ハイテク株)に利益確定売りがかさんだことなどが波乱相場の要因です。

特に、23日にテスラが発表した四半期決算は2四半期連続で市場予想を下回り、自動運転車による「ロボタクシー」の発表を当初予定(8月)から2カ月遅れの10月に延期したことも嫌気され同社株は急落。AI(人工知能)の実装と収益化への期待を後退させた印象があります。

さらに、「リスクパリティ戦略」と呼ばれるボラティリティ売り(一部ファンド筋による順張り的な株式売り)も警戒されています。

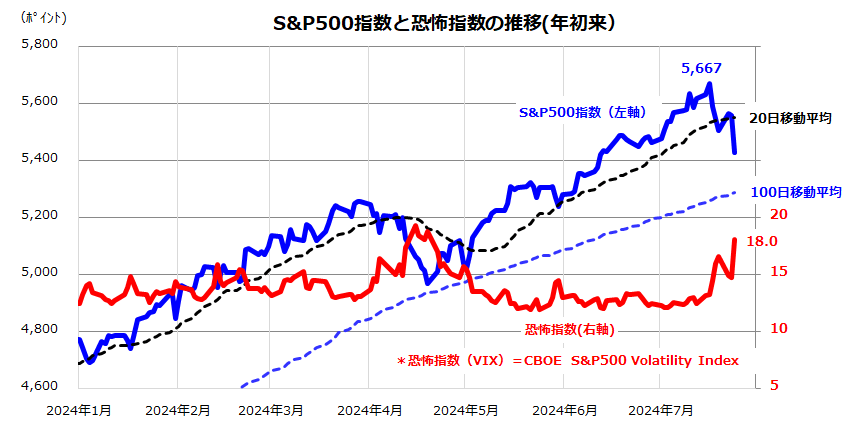

図表1が示す通り、S&P500は前週に20日移動平均線を割り投資家センチメントが悪化。注目されている「恐怖指数」(VIX=投資家の市場変動予想)は18.0まで上昇しました(24日)。恐怖指数が20に向け上昇すると、(4月にみられたように)ボラティリティ売りがかさんで市場需給が一段と悪化する可能性は否定できません。

4月の調整では、S&P500が100日移動平均線に迫る下落を余儀なくされました。21日にバイデン大統領が大統領選挙から撤退し、後任候補にカマラ・ハリス副大統領を推す意向を表明したことによる政治的不確実性も市場の重しです。

本稿で幾度かご紹介した通り、過去30年にわたるS&P500の平均推移を検証すると、7月の堅調相場後に「夏枯れ相場」が訪れやすいとの季節性は世界のファンドマネジャーに共有されている市場実績です。こうした中、相場変動に動揺せず長期的な時間軸で投資を続けることが得策と考えています。

<図表1>米国市場では「恐怖指数」の上昇が波乱相場を示唆

長期的な「ドローダウン」で検証するS&P500の下落余地

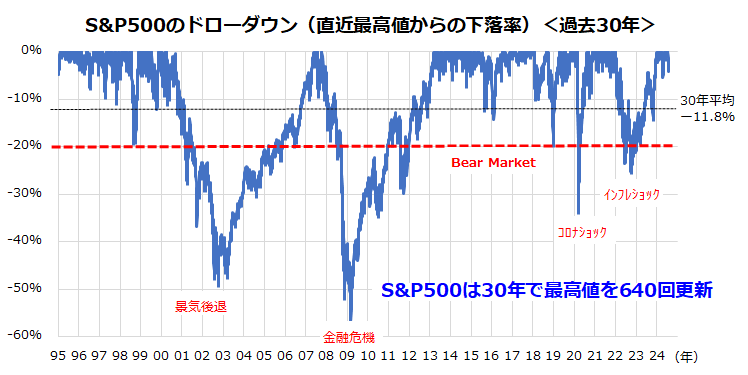

米国市場では、調整(Correction)とは「高値から10%以上の下落」とされ、「高値から20%以上の下落」は弱気相場(Bear Market)と呼ばれます。4月にみられた押し目は(高値から5.5%下落)は「Consolidation」(一時的な需給悪化)と呼ばれ、過去に数えきれないほど経験してきた事象です。

今年はS&P500が7月16日まで38回にわたり最高値を更新してきただけに、株式市場の反落で恐怖指数が上昇すると、利益確定売りや「リスクパリティ戦略」と呼ばれるボラティリティ売りがかさみ株式相場が波乱に覆われやすい状況でした。

図表2は、1994年から直近までの約30年にわたるS&P500の「ドローダウン」(直近の最高値からの下落率:終値ベース)を振り返ったものです。いわば、その時々の最高値で米国株に投資した市場参加者の「損失率」を振り返ったものです。

30年の市場実績を振り返ると、「直近最高値からの平均下落率」は11.8%でした。現在の直近最高値からの下落率は4.2%です(24日)。こうした中、S&P500が約30年で「最高値を640回も更新してきたトレンド」に注目です。

<図表2>過去30年におけるS&P500のドローダウンを検証する

上記したドローダウンは、株式投資の特徴が「ハイリスク・ハイリターン」である市場実績を示しています。とはいえ、リスクの顕在化をあらかじめ予見して短期売買(株価が高いところで売って安いところで買う)を繰り返し相場に勝ち続けることは専門家でも不可能とされます。

米国の投資格言である「TIME in the market is more important than TIMING the market」(相場の上下に合わせて売買するよりも、長く投資を続けていく方が有利)は、資産形成の王道です。特に一般投資家の方々には「ドルコスト平均法」(相場が下落したときに安く多く買える)を活用した「長期積み立て投資」(定時定額投資)を継続することが大切だと考えています。

相場変動に動揺せず「長期積み立て投資」を続ける意義を検証

前述した通り、7月16日まで最高値を更新してきたS&P500が、複数の不確実性と需給悪化要因で反動安(調整局面)入りした可能性は否定できません。そうした中、(繰り返しますが)「TIME in the market is more important than TIMING the market」(相場の上下にあわせて売買するよりも、長く投資を続けていく方が有利)との常識を再認識したいと思います。

システム売買やアルゴリズム(AI)取引が市場で存在感を増す中、一般投資家の方々が相場変動や見通し変化に応じた売買を繰り返しながら成果を出し続けるのは「言うは易く行うは難し」の典型例です。投資理論や市場実績に倣えば、長い時間をかけて積み立て分散投資(定時定額投資)を続けていくことが「資産形成」の王道です。

実際、短期的な市場の変動で利ザヤを稼ごうとせず、10年、20年、30年という「時間」を味方に付けて「投資資金に働いてもらう」、「長期の時間軸で誰でも資産を形成できる」との考えは米国における投資教育のプリンシパル(原理)です。

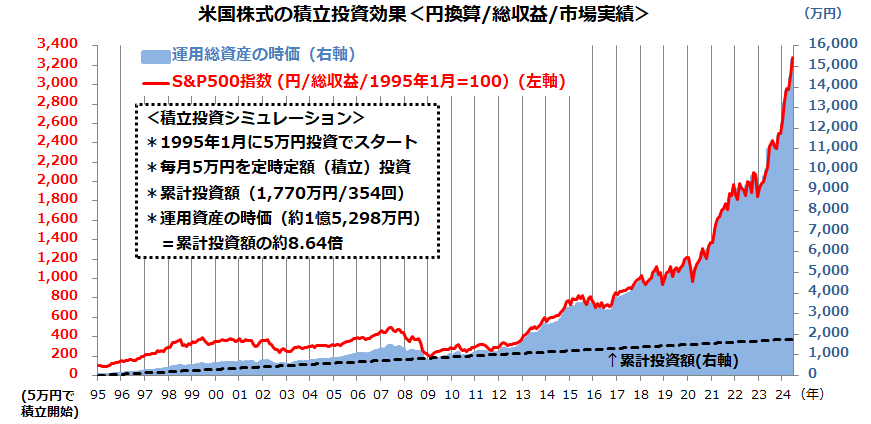

図表3は、約30年前の1995年1月に5万円を米国株式(S&P500総収益指数/円ベース/為替ヘッジなし)に分散投資。その後も毎月末に5万円ずつ継続的に投資してきたケースをシミュレーションしたものです(6月末時点)。

1995年1月から354回の定時定額投資を実践してきた結果、累計投資額は簿価ベースで1,770万円(=5万円×354回)でした。この間の「ドルコスト平均法」と「複利運用」(雪だるま)効果で、投資元本の時価資産は6月末時点で約1億5,298万円に膨らんできました。これは、時価資産が累計投資額の約8.64倍に成長してきた積み立て投資による成果を示しています。

<図表3>米国株の長期積み立て投資で時価資産は増加してきた

30年の間には幾度もの株価下落や為替変動を交えてきました。実際、前週から今週にかけてみられたように株価や為替が大なり小なりの変動に直面するケースは珍しくありません。

ただ、1995年1月以降の長期で振り返ると、S&P500の円ベース総収益(配当込みトータルリターン指数)の年率平均(前年同月比騰落率の算術平均)は+14.2%と国内の預貯金の利回りや日本株のパフォーマンスを大きく上回り、時価資産を増やすことができた市場実績を検証するものです。「時間を味方にしてきた定時定額投資」の成果を示しています。

今後も金利変動、景気変動、地政学的リスク、大統領選挙を巡る不透明要因などが顕在化すると、今後も株価も為替も需給変動に応じて揺れる場面があるでしょう。時価資産が変動する場面でも「Stay Invested」(市場が変動しても長期投資をやめない)という姿勢が大切です。

むしろ、市場(株式相場やドル円相場)が下落する局面では「同じ定額投資で多くを安く買える」とのメリット(ドルコスト平均法効果=時間分散効果)を意識したいと思います。

価格変動やリスク(リターンのブレ)を乗り越えながら米国株式に連動を目指す公募投信やETF(上場投資信託)の積み増し買いや、押し目買いを続けることで成長の果実を得ていくことが長期目線の資産形成に寄与すると考えています。

▼著者おすすめのバックナンバー

2024年7月19日:インド株式が堅調な理由は?10年後の株価水準をイメージする(香川睦)

2024年7月12日:10年後のS&P500を予想!相場上昇トレンドのドライバーは?(香川睦)

2024年7月5日:バイデン・ショックは軽視できる?夏枯れ相場なら積み増し買いの好機(香川睦)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。