長期的な時間軸で見たインド株式市場の堅調に注目

米国市場では今週、パウエルFRB(米連邦準備制度理事会)議長が15日に「最近のデータでインフレに関してやや自信が深まった」と述べ、16日に発表された6月・小売売上高が市場予想より底堅かったことでソフトランディング(景気の軟着陸)期待が広まり、S&P500種指数やダウ工業株30種平均は最高値を更新しました(16日)。

一方、大統領選挙を巡っては、7月13日に起きたトランプ元大統領暗殺未遂事件と共和党大会での候補者指名(15日)を受け、トランプ氏の当選予想平均(Real Clear Politics集計)は64%に上昇(バイデン大統領の再選予想平均は15%に低下)。

11月5日の選挙に向けたトランプ氏の「返り咲き」だけでなく、同日に実施される上下両院議会選挙でも共和党が勝利する「トリプル・レッド」を意識した株式市場では、所得減税・法人減税などの景気刺激策や規制緩和策を先読みしてバリュー株(景気敏感株や銀行株)とラッセル2000指数に象徴される小型株が物色されました。

一方、米国の対中半導体規制強化への警戒感もあり半導体株など大手ハイテク株は売られました。

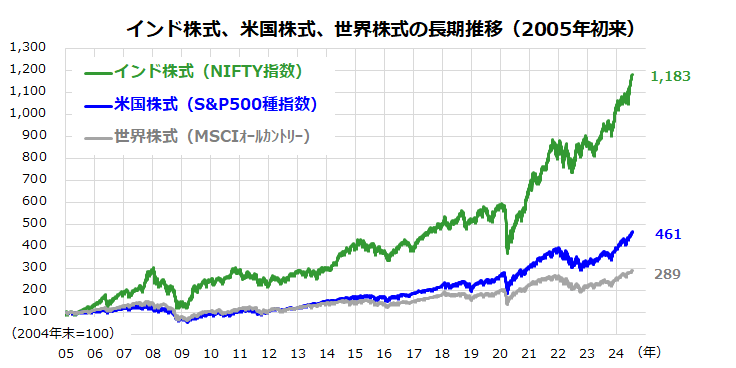

こうした中、本稿では新興国市場の中でも長期的な時間軸で堅調を続けているインド株式市場に注目します。図表1は、2005年以降のインド株式、米国株式、世界株式の長期推移を示したものです。

インド株式市場を象徴するNIFTY指数は、幾度もの下落を挟みつつも20年で約11.8倍に伸長し、米国株式や世界株式より優勢でした。インド株式が堅調トレンドをたどってきた理由、今後の長期見通しやその条件、注意すべきリスク要因などについて解説します。

<図表1>インドの株価指数は20年で約11.8倍に成長してきた

インドは「人口ボーナス期」と呼ばれる高度経済成長期にある

インドでは1980年代以降、経済自由化政策が導入され、1990年代には経済体制の改革と対外開放が始まりました。

2014年にナレンドラ・モディ氏(インド人民党)が首相に就任して以降は「モディノミクス」と呼ばれる構造改革が次々と導入され、労働生産性や経済成長率が上向いてきました。そして、5~6月に実施された下院総選挙の結果、モディ政権は3期目入り(5年任期)を決めました。

「グローバルサウスの雄」と呼ばれるインドの総人口(14.2億人超)は2023年に中国を上回る世界最多となり、平均年齢が28歳と若く「生産年齢人口」の成長が続いています。インド経済は中間所得層が増勢局面にある「働きざかり」(人口ボーナス期=高度経済成長期)の途上にあります。

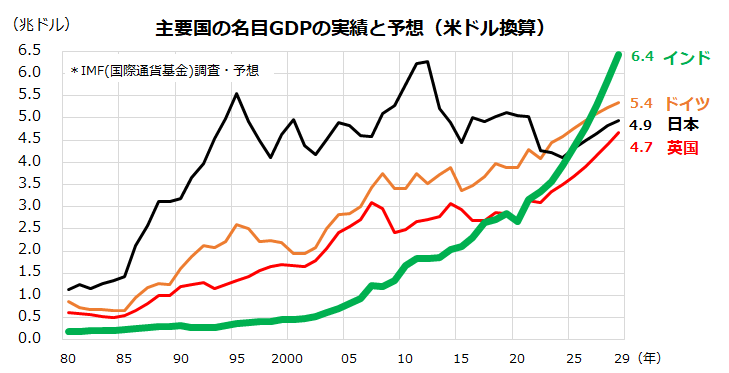

IMF(国際通貨基金)が半年ごとに公表している最新の「名目GDPの調査と長期予想(ドルベース)」によると、インドの名目GDP(国内総生産)は2022年に旧宗主国の英国を抜き、2025年には日本を上回り「世界4位」に浮上。2027年にはドイツを抜いて(米国と中国に次ぐ)「GDP世界3位」に躍進する見通しとなっています(図表2)。

<図表2:インドの名目GDPは2027年に世界3位に躍進する見通し>

インドの平均所得(1人当たりGDP)は約2,500ドル(約40万円)と依然低く、貧富の格差は現存していますが、内需拡大を担う中間層や富裕層が増加しています。

近年は「新・冷戦」(米中対立)を背景としたサプライチェーン(供給網)再構築および経済安全保障面のニーズを反映し、「世界最大人口の民主主義国」への海外からの直接投資(生産拠点や販売網の構築)や間接投資(株式投資・債券投資)が増加しています。

インフラ(道路、電気、ガス、水道などの社会基盤)の整備が進む中、IT分野や金融などのサービス業が成長し、先端半導体の製造やEVを含めた自動車産業の成長も期待されています。

外資系企業の誘致を中心に「メイク・イン・インディア」と呼ばれる製造業育成(雇用者増加)が進展していくと、経済成長のドライバーとして内需拡大に「外需(輸出)拡大」が加わっていくことも見込まれています。

10年後に向けたインド株価指数のイメージとその条件

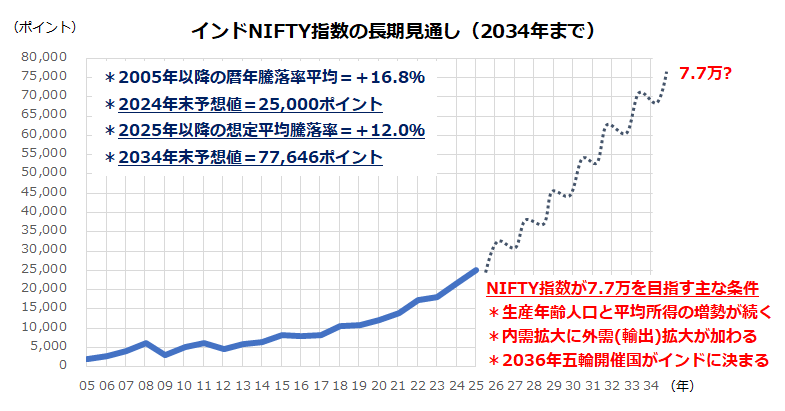

「NIFTY指数(ニフティ50指数)」はインド株式市場を代表する株価指数で、インド・ナショナル証券取引所に上場する銘柄のうち時価総額、流動性、浮動株比率などの基準を用いて選定された50銘柄で構成される時価総額加重平均指数です。NIFTY指数の過去20年(2005年以降)における暦年平均騰落率は+16.8%でした。

この20年の間には、2008年のリーマンショック(米国市場発の金融危機)の余波でNIFTY指数は51.8%下落。2011年のインフレ・金融引き締めでは24.6%下落した年もありました。新興国市場ならではのボラティリティ(変動)を経てきた事実には留意が必要です。ただ、長期視点に立つと2004年末に2,080ポイントだったNIFTY指数は20年かけて約11.8倍に成長してきました(図表1)。

上述したIMFの長期予想によると、インドの名目GDPは2024年から2029年まで年平均で10.3%成長していくと予想されています。

今後10年もインド株式の堅調トレンドを想定する条件として、(1)生産年齢人口(労働人口)と平均所得の増勢で内需成長が続く、(2)「メイク・イン・インディア」による対内直接投資の効果で外需(輸出)が経済成長に寄与していく、(3)3期目に入ったモディ政権の目標である「2036年五輪開催のインド誘致」(南アジア初の五輪開催→インフラや運輸網の整備が加速する)に成功するなら、今後10年(2025年から2034年末)のNIFTY指数の平均暦年騰落率を12%程度と期待したいと思います。

こうした年平均成長率と「複利効果」を想定すると、適宜の相場調整を経ながらも「2034年末までにNIFTY指数が7万7,000に到達する道筋」が視野に入ってきます(図表3)。*図表3の破線で示した株価指数の軌道はイメージ図であり、変動の大小や投資成果を保証するものではありません。

<図表3>10年後にNIFTY指数が7.7万を目指すイメージと条件

(出所)Bloombergより楽天証券経済研究所作成

一方、インド市場に投資するにあたってのリスク(リターンのブレ)要因も下記します。

- 為替市場でインド通貨ルピーが対円で下落する(円高が進行する)と、円建てベースのインド株式(為替ヘッジなし)のリターンが一時的にせよ下押しする可能性はあります。

- 与党がヒンズー至上主義であり、イスラム教徒などとの宗教対立が激化してテロが発生すると社会的・政治的な不確実性が高まりインド市場が不安定になる可能性があります。

- 憲法で禁じられている「カースト制」(古くからの身分制)は、教育機会や職業選択の壁として現存しているとされ、「貧富の格差是正」や「中間層拡大」が遅れる懸念があります。

- 隣国のパキスタンや中国との間の国境紛争が再発するリスクがあります。最近では2022年12月にインド軍と中国軍が山岳部の係争地帯で武力衝突した事件がありました。

- インドは主要資源の輸入大国として知られます。原油価格などエネルギー相場が上昇するとインフレや産業投入コストが上昇して経済的打撃を受けやすい特徴があります。

言うまでもないことですが、この地球上でリスク要因がない国(市場)はないと考えています。上記したリスク要因を踏まえた上で、経済成長期待が高いインド株式への長期分散投資を「資産形成におけるコア・サテライト戦略」(国際分散投資)のサテライト(衛星)部分に加えることは検討に値すると思います。

▼著者おすすめのバックナンバー

2024年7月12日:10年後のS&P500を予想!相場上昇トレンドのドライバーは?(香川睦)

2024年7月5日:バイデン・ショックは軽視できる?夏枯れ相場なら積み増し買いの好機(香川睦)

2024年6月28日:米国株は調整モード:AI革命進展と円安トレンドを軽視せず(香川睦)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。