※このレポートは、YouTube動画で視聴いただくこともできます。

著者の香川 睦が解説しています。以下のリンクよりご視聴ください。

「S&P500が高値圏で推移!米国株高の要因と上値余地」

「円建てS&P500指数」は連日で過去最高値を更新した

米国市場は15日にS&P500種指数、ナスダック総合指数、ダウ工業株30種平均が過去最高値を更新しました。S&P500は今年に入って23度目の高値更新で、年初来上昇率は+11.3%となりました。

4月の調整モード(3月末最高値からの下落率はマイナス5.5%)を経た後に戻り歩調をたどり、5月に入ると(1)FOMC(米連邦公開市場委員会)結果と雇用関連指標の減速を受け債券市場で長期金利が低下、(2)イスラエル・イランの軍事衝突拡大など中東情勢を巡る過度の不安が後退、(3)GAFAM(大手テック株)を中心とする1-3月期決算の底堅さとAI(人工知能)向け設備投資計画の強さなどを好材料視して株価は下げ幅を埋め戻しました。

なお、為替相場では4月末と5月初に実施されたとみられる政府・日本銀行による覆面介入(円買い・ドル売り)を警戒しつつドル円相場が底堅く推移。実際、「円建てS&P500指数」は前週から今週にかけて連日で過去最高値を更新してきました。

図表1は、日本株(TOPIX (東証株価指数))と円建てS&P500指数の推移を2019年以降で比較したものです。円建てS&P500指数は年初来で22.6%上昇(15日)。日本居住者による米国株式への分散投資成果(為替差益込み)を示す同指数のリターンは日本のTOPXや日経平均株価をしのいでいます。

円建てS&P500指数が連日で最高値を更新している市場実績は、「S&P500連動型インデックスファンド(為替ヘッジなし)」に投資してきた受益者(投資家)にほぼ損失が発生していない状況を示しており注目したいと思います。

<図表1>「円建てS&P500指数」は連日で過去最高値を更新

債券市場が想定する期待インフレ率は低下している

4月は「底堅い景気」や「物価上昇率の高止まり」が債券市場の長期金利を押し上げ、バリュエーション悪化(割高感)が株価を押し下げました。為替市場では4月29日にドル/円相場を160円台に上昇させた(円売り・ドル買い)要因となりました。

5月に入るとFOMCが6月からのQT(量的金融引き締め)削減方針を明らかにし、雇用関連指標が労働需給の緩和を示し債券金利が低下しました。

市場が警戒していた4月・CPI(消費者物価指数)の伸びが+3.4%と市場予想通り減速。同日に発表された小売売上高は個人消費の鈍化を示し、長期金利(10年国債利回り)は4.31%に低下しました。

6月11~12日に開催される次回FOMCでは政策金利据え置きが想定される一方、金融当局が3カ月ごとに公表する最新のSEP(Summary of Economic Projection=経済・金利見通し)で「2024年のインフレ見通し上方修正と利下げ時期の後ズレ」を示唆するとみられます。

15日の先物市場(CME(シカゴ先物取引所))で試算される政策金利の見通し(FED WATCH)によると、「9月に利下げが実施され、年末までに2回目の利下げを実施される可能性」が有力視されています。

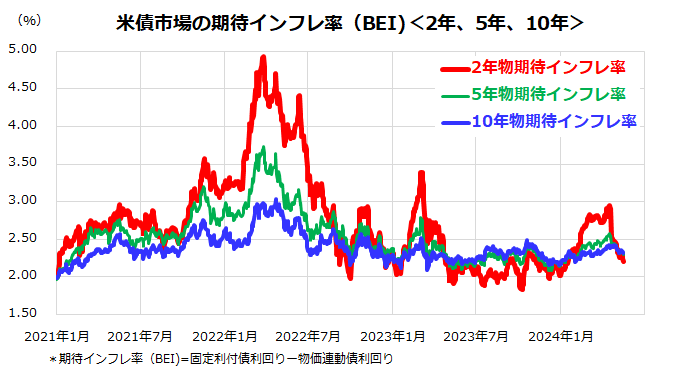

パウエル議長などFRB(米連邦準備制度理事会)高官に慎重発言が相次ぐ中、市場は特に次回FOMCで公表される「政策金利見通し(ドットチャート)」の変化に注目することになります。参考までに、図表2は債券市場で予想されている年限ごとのBEI(Break Even Inflation Rate=債券市場の期待インフレ率)を示したものです。

特に「2年物期待インフレ率」が5月に入り2.2%に急低下している状況に注目です(15日)。今後発表される物価指標や景気指標の動向次第ですが、債券市場はFRBによる次のピボット(転換)が「早晩の利下げ」であることを示唆しています。当面は株式市場もインフレ収束と景気減速のペースを受けた金融政策の方向感を見極める動きとなりそうです。

<図表2:米国債券市場の期待インフレ率は収束傾向>

S&P500の「想定レンジ」は中期的に切り上がる見通し

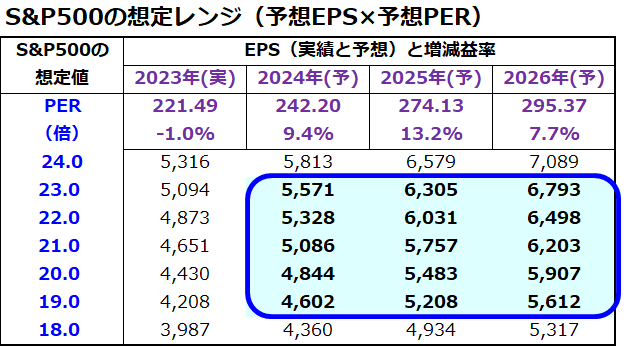

米国株式に上値余地はあるのでしょうか。それは投資家が考える「時間軸」次第といえます。図表3は、米国株式動向を象徴するS&P500の中期的な「想定レンジ」を、ファンダメンタルズ(株価指数ベースの予想EPS:1株当たり利益)とバリュエーション(予想PER:株価収益率)の掛け算で試算したものです。

S&P500の2024年予想EPS(市場予想平均)は242.20と前年比+9.4%増益で最高益更新が見込まれています。予想PERを19倍から23倍と仮定すると、想定レンジの上値余地は5,571で下値余地は4,602と試算できます。

本年の後半になると、来年(2025年)の業績(前年比+13.2%増益で最高益更新:予想EPS=274.13)を視野に、2025年後半になれば前年比+7.7%増益を見込む2026年の最高益(予想EPS=295.37)を視野に入れる展開となります。

つまり、2025年のS&P500の想定レンジは上値余地が6,305で下値余地は5,208、2026年の想定レンジが上値余地は6,793で下値余地は5,612と見込むことになります。

こうした中、予想PER(バリュエーション)は時々の債券金利やリスクセンチメント(市場参加者のリスク許容度)の変化で上下します。一般的に、長期金利が上昇したりリスクセンチメントが悪化すると予想PERは低下し、長期金利が低下したりリスクセンチメントが改善する(株式選好姿勢が強まる)と予想PERは上昇します。

一方、予想EPSは米国景気の変動次第で増減する可能性があります。ただ、2022年末にスタートした生成AIブームをコア(核)とする新・産業革命(イノベーション)の進展により多くの産業で生産性や収益性が高まっていくことが見込まれます。

図表3が示す通り、中期的な時間軸に立てばS&P500が想定レンジを切り上げていくトレンド(趨勢(すうせい))をメインシナリオとして設定できます。

4月にみられたような長期金利上昇、地政学リスク、恐怖指数の上昇に伴う需給悪化が一時的に予想PERを低下させて株価が下落する場面があれば、中期的の利益成長を見込んだ押し目買いや積み増し買いの継続が資産形成に寄与すると考えています。

<図表3>S&P500の想定レンジは中期的に切り上がる

(出所)Bloombergより楽天証券経済研究所作成(2024年5月15日)

▼著者おすすめのバックナンバー

2024年5月10日:インド株式はなぜ躍進?高度経済成長見通しと投資戦略(香川睦)

2024年5月2日:S&P500は下値を探る?為替差益で円建て米国株式は最高値を更新(香川睦)

2024年4月26日:米国株の下落が怖い?ドローダウンで検証する下落余地と投資戦略(香川睦)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。