※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田 真之が解説しています。以下のリンクよりご視聴ください。

「上値重くなる日経平均、2025年3月期の企業業績予想が低め」

ゴールデンウイーク谷間の日経平均は小動き

先週、ゴールデンウイーク谷間(営業日5月7~9日)の日経平均株価は、3営業日で7円下がって3万8,229円となりました。強弱材料が混在する中、結果的に大きくは動かない週となりました。

1. 強材料:米国株が上昇

5月3日に発表された4月米雇用統計でやや軟化が見られたことから、米長期金利が低下し、米国株が反発しました。発表が続く1~3月の企業業績が良好であることも、米国株に追い風となっています。先週のダウ工業株30種平均は1週間で2.2%上昇、ナスダック総合指数は1.1%上昇しました。

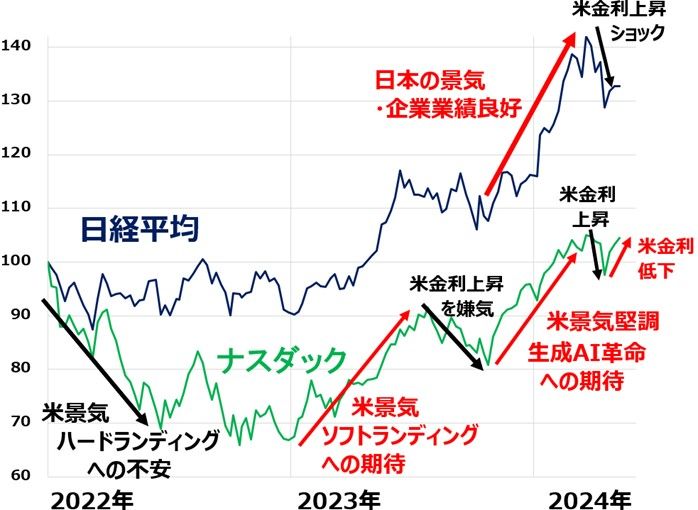

日経平均・米ナスダック総合指数の動き:2021年末~2024年5月10日

2. 強材料:1ドル155円台へ円安進む

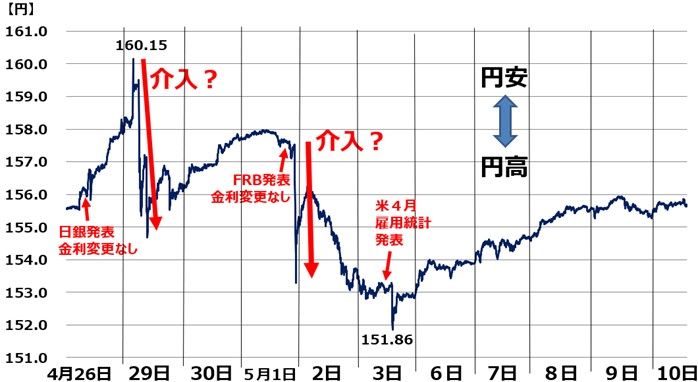

4月29日と5月2日に、政府・日本銀行(日銀)による巨額の為替介入がありました(正式発表はないがほぼ間違いありません)。2回にわたり急激な円高が進み、5月3日には一時1ドル=151.86円まで円高が進み、円高によって日本株が売られる不安が出ました。

ところが、先週は、1ドル=155円台まで円安に戻りました。日米金利差が開いたままなので、介入は一時的な効果しかなく、また円安に戻ると考える投機筋が、改めてドル買いを行っているとみられます。急激な円高が進む不安が解消されたことが、日本株に追い風となりました。

ドル円為替レート5分ごとの推移:4月26日7時~5月10日23時(日本時間)

ただし、これで円高トライが終わったとはまだ考えられません。いつになるか分かりませんが、FRB(米連邦準備制度理事会)はいずれ利下げをすることになり、日銀は利上げをすることになると考えています。

かなり先かもしれませんが、日米金利差が縮小に向かう時には、円高が進む可能性があります。これまで「円安株高」が長く続いてきただけに、円高が進む局面では、日経平均が売られる可能性を警戒した方がよいと思います。

日経平均とドル円為替レート推移:2023年1月4日~2024年5月10日

3. 弱材料:2025年3月期の業績見通しが保守的(低め)

2024年3月期決算の発表が佳境を迎えています。前期(2024年3月期)実績は、円安、米景気堅調、コロナ禍からのリオープン(経済再開)効果で好調でしたが、同時に発表される今期(2025年3月期)業績(会社予想)が低いことが不安材料となっています。

例年、日本企業は期初の予想を保守的(低め)に出す傾向があり、今出されている予想もかなり保守的と考えられます。それでも低めの予想が出ると、日本株の上値を抑える要因となります。

東証プライム上場の3月期決算企業で、5月8日までに決算発表を終えた265社の今期純利益予想を集計すると、前期比9%の減益となっています。全て発表が終わるまで、最終的な増減益率は分かりませんが、それにしても、楽天証券予想(6.8%の増益)とは開きがあります。

東証プライム3月期決算主要841社の連結純利益(前期比%):2020年3月期~2025年3月期(予想)

トヨタ減益予想

トヨタ自動車(7203)は5月8日、前期(2024年3月期)決算を発表するとともに、今期(2025年3月期)の業績予想を発表しました。

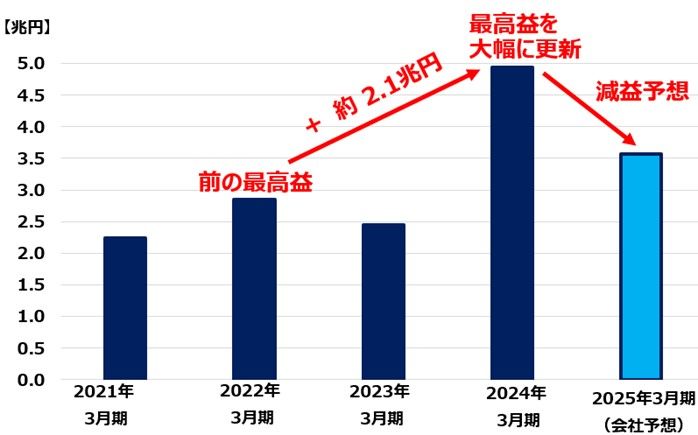

トヨタ自動車の連結純利益:2021年3月期~2025年3月期(会社予想)

前期の純利益は、前々期比101%増の4兆9,449億円で、最高益を大幅に更新しました。ところが、今期の純利益(会社予想)は前期比マイナス1兆3,529億円(マイナス27%)の3兆5,700億円としています。

前期は、円安・コロナ禍からの販売回復・半導体不足解消による生産回復・ハイブリッド車の販売好調などの追い風が重なり、出来過ぎの決算だったといえます。今期予想は低めに出してくるのはいつものことで驚きはありません。また、今期の純利益予想3兆5,700億円は、十分に高い予想ですが、それでも前期と比較するとマイナス27%と減益率が大きくなります。

トヨタ自動車の今期営業利益(会社予想)は前期比マイナス1兆529億円の4兆3,000億円です。同社説明によると、今期の営業利益の減少(マイナス1兆529億円)のうち、市場環境などの影響はマイナス3,529億円だけで、残りはモビリティカンパニーへの変革に向けた投資によるものとしています。

内訳は、マイナス3,800億円が「人への投資」、マイナス3,200億円が「成長領域への投資」です。

前向きな投資による減益が大きくなると解釈できます。また、単に保守的な業績予想を出しているだけとも取れます。

どうなる日経平均?

次に、円高が進む可能性や、米国株が調整リスクなどを考慮して、日経平均の上値は重くなりつつあります。東証プライムの今期業績(会社予想)が現時点の集計で減益となっていることも、警戒材料となっています。日本株は、短期的には、スピード調整のリスクを警戒した方がよいと思います。

日本株は割安で、長期的には上値余地が大きいと考えていますが、目先、円高に反転する時や、米国株が下げる時は、ショック安となるリスクもあり、注意が必要です。

時間分散しながら、割安な日本株を買い増ししていくことが、長期的な資産形成に寄与すると考えています。

▼著者おすすめのバックナンバー

2024年5月7日:円高でも日経平均は崩れない?景気・企業業績は良好(窪田真之)

2024年4月23日:積み立て投資を始めた途端に荒れ相場!どうすべきか?(窪田真之)

2024年4月4日:決算への注目高まる。1-3月期は良好と予想。新年度予想は低めか?(窪田真之)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。