米国株式の過熱感を冷ますスピード調整の可能性

前週まで米国株高は世界株高をけん引しました。S&P500種指数は2024年に入ってから3月1日まで15回にわたり終値で過去最高値を更新。月間ベースでは11月から2月まで4カ月連続高を記録しました。

米国株高の要因としては、「ゴルディロックス」(熱すぎず冷めすぎずの適温)と呼ばれる経済・金利見通しに、「エヌビディア旋風」(生成AI・半導体ブーム)が重なったことが挙げられます。米国株高と世界株高を受け、海外投資家のリスク許容度が改善し、日本株買いの要因となりました。ただ、S&P500の上昇ピッチがやや急である感は否めず、高値警戒感も出ています。

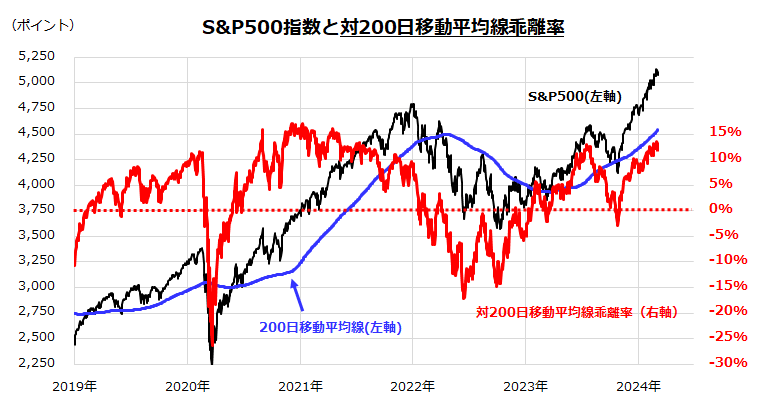

図表1は、S&P500と「対200日移動平均線乖離(かいり)率」の推移を示したものです。昨年10月末からの強気相場を受け、200日移動平均線に対する上方乖離率は+13.5%(3月1日)と、昨年の3月から7月までの株高局面における最大上方乖離率(2023年7月19日の+12.9%)を超えました。

テクニカル面で見るといったんのスピード調整やレンジ取引への移行を交えた方が相場リズムとしては健全と言えそうです。

実際、今週はアップルのiPhoneやテスラのEV(電気自動車)の中国での販売苦戦などが懸念材料となり、両社の株価下落でS&P500の上値が重くなる動きがみられました。

パウエルFRB(米連邦準備制度理事会)議長は、3月6日の下院議会証言で「年内いずれかの時点で利下げを始めるのが適切になる可能性が高い」としつつ、インフレの行方を慎重に見極めたい意向を表明しました。3月8日に発表される2月・雇用統計の内容と債券市場金利の反応が警戒されています。

<図表1>米国株式の上昇ピッチに過熱感が見て取れる

円の購買力が「長期下落トレンド」をたどっている現実

米国株式や世界株式に長期分散投資を実践していく意義について、日本居住者の立場で考えたいと思います。図表2は、通貨としての「円」の総合的な実力を示す「実質実効為替レート(月次)」の推移を示したグラフです。

約60カ国の通貨に対する円の「対外的な購買力」を、貿易量や物価水準を基に算出したレート(総合的な通貨指数)です。2024年1月時点のレートは72.87で、円の購買力が約50年ぶりの低水準に下落した(円安が進行してきた)ことを示します。変動相場制に移行した1973年2月の水準を下回る長期下降トレンドです。

最近の円の購買力低下を実感いただくために「ラーメン」の例を示します。全国展開している「博多一風堂」の「白玉元味」の単価は850円で「消費税込み」でも1,000円未満で楽しめます。

一方、米国のニューヨーク(NY)市にある一風堂で同じ注文をすると、20ドルで約3,000円(1ドル=150円で試算)となり、これにNY州の消費税(Sales Tax=8.9%)とチップ(20~25%が伝票上の選択なので22%として)を加えると26.18ドル(計4,000円弱)かかります。

基本的に日本にはチップはありませんが、米国ではサービス料金が上昇傾向となっています。海外からのインバウンド(訪日外国人観光客)の方々が「日本のラーメンは安くておいしい」と好評である理由がよく分かります。

海外投資家から見ると、「日本は(ラーメンだけでなく)不動産も株式も安い」と注目されやすいことを、円の下落傾向が示しています。実質実効為替レートの下落は、日本企業の輸出競争力向上(業績拡大)につながりやすい一方、モノやサービスの輸入コストは増加しやすく、価格転嫁と物価高が進む中で賃金上昇が追いつかないと、一般庶民の家計を圧迫する要因となります。

換言すると、日本居住者(投資家)が新NISA(ニーサ:少額投資非課税制度)を利用して米国株式や外国株式への長期分散投資を増やしている投資戦略は、こうした円の購買力低下トレンドに沿った「道理にかなう資産運用」と言えそうです。

<図表2>円の「対外的な購買力」は50年ぶり低水準に下落

米国株への長期積立投資で時価資産は1億5,000万円に迫る

米国株式を含めた外国株式に投資を続ける過程においてリスク(リターンのブレ)に直面する事態は避けて通れません。株価が反落や調整モード入りする場面では慌てずに「買い増し」を続けていくことが大切だと思います。

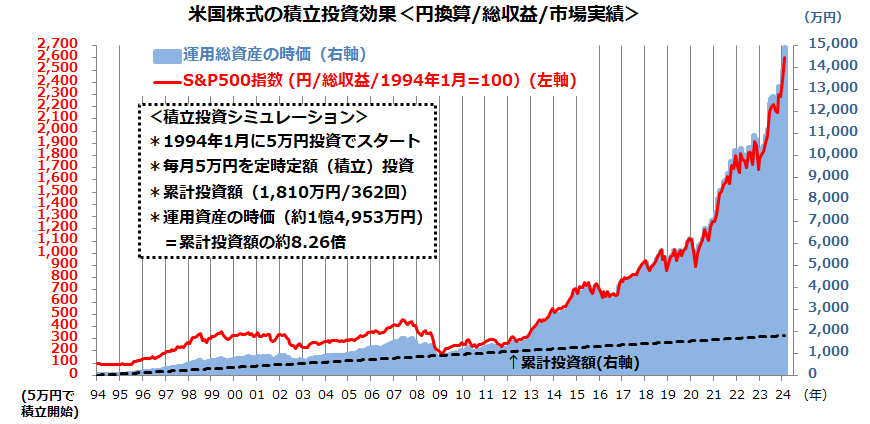

新NISAの「つみたて投資枠」は、年額120万円と、旧NISAから3倍に拡大されました。月額にすると10万円までの定時定額投資が可能となったということです。そこで、家計の貯蓄や余裕資金から「毎月5万円ずつの積立投資」を実施した場合の長期市場実績を以下で検証します。

図表3は、約30年前の1994年1月に5万円をS&P500総収益指数(円)に投資し、その後も毎月末に5万円ずつ継続的に投資してきたケースを検証したものです。合計で362回の定時定額投資を実践すると、累計投資額は簿価ベースで1,810万円(=5万円×362回)でした。

この間のドルコスト平均法と複利運用(雪だるま)効果で、投資元本の時価評価額は「約1億4,953万円」に膨らんできました(2月末時点)。資産の時価評価額が累計投資額(投資元本)の8.26倍に成長してきた投資成果を示し、「億り人」を超えてきたということです。

「積み立て投資」は、資産形成に向き合う時間軸の長さを武器にしたリターンの追及が本質です。図表3は、幾度もの株価下落を乗り越えてきた米国株式の長期リターンがもたらした資産形成効果を示しています。

筆者の2024年末までを見据えたS&P500の目標値(メインシナリオ)は5,300ポイントで変わりません。テクニカル要因、債券金利変動、商業用不動産の軟調、トランプ・リスクを巡る不確実性が顕在化して持ち高調整に直面すると、株式相場が高値圏から調整モード入りする可能性も否定できません。

株価が下落する場面では、長期的な視野に立った「積み増し買い」を淡々と続けることが資産形成に寄与すると考えています。

<図表3>米国株式に5万ずつ30年積立投資したら約1.5億円に

出所:Bloombergより楽天証券経済研究所作成(2024年2月末現在)

▼著者おすすめのバックナンバー

2024年3月1日:日経平均に押し目の機会?米国株の調整モード入り次第(香川睦)

2024年2月22日:日経平均は高値波乱?日本経済の「不都合な真実」(香川睦)

2024年2月16日:S&P500の目標値を上方修正:スウィフトさんが大統領選を動かすならいつ?(香川睦)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。