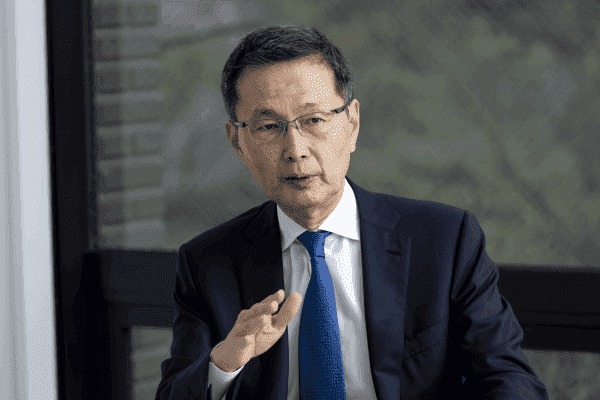

日本銀行による大規模金融緩和からの出口戦略はどうなるのか。市場関係者の間では、日銀が今春にもマイナス金利を解除するのではないかとの見方が強まっています。マイナス金利解除後にさらなる利上げが続くのかどうかも焦点となっています。黒田東彦前日銀総裁の下で2018年から昨年3月まで副総裁を務めた若田部昌澄・早稲田大教授に今後の見通しを聞きました(インタビューは2月5日に実施、その後の事実関係を一部補筆)。

日銀のマイナス金利解除は4月か

──日銀は1月の金融政策決定会合で現状維持を決めましたが、市場では3月か4月の決定会合で※マイナス金利を解除するのではないかとの見方が強まっています。日銀は今年の春闘結果を重視する考えですが、解除時期はどのようにお考えですか?

マイナス金利をこの時期に解除すべきかどうかは別の議論ですし、私はすべきではないと考えますが、エコノミスト的な予測として、日銀が今年の春闘の賃上げ結果を注意深く判断して、3月ないし4月にマイナス金利の解除をして政策を転換するという見通しは十分に成り立ちます。日銀がこれだけ情報発信をしているので、遅くとも4月には政策を転換すると思います。

3月だと春闘の数字がまだそろいませんが、4月には出てきます。今年の春闘の賃上げ率は昨年の3.58%並みか、それを上回るといわれています。

能登半島地震が元旦に発生し甚大な被害がありましたが、賃上げの見通しが崩れるほど大きなショックではありませんでした。大企業と中小企業でばらつきがあるほか、内需関連の企業は国内消費が弱く賃上げに強気になれないといった事情はありますが、全体では昨年並みかそれ以上の賃上げは期待できます。

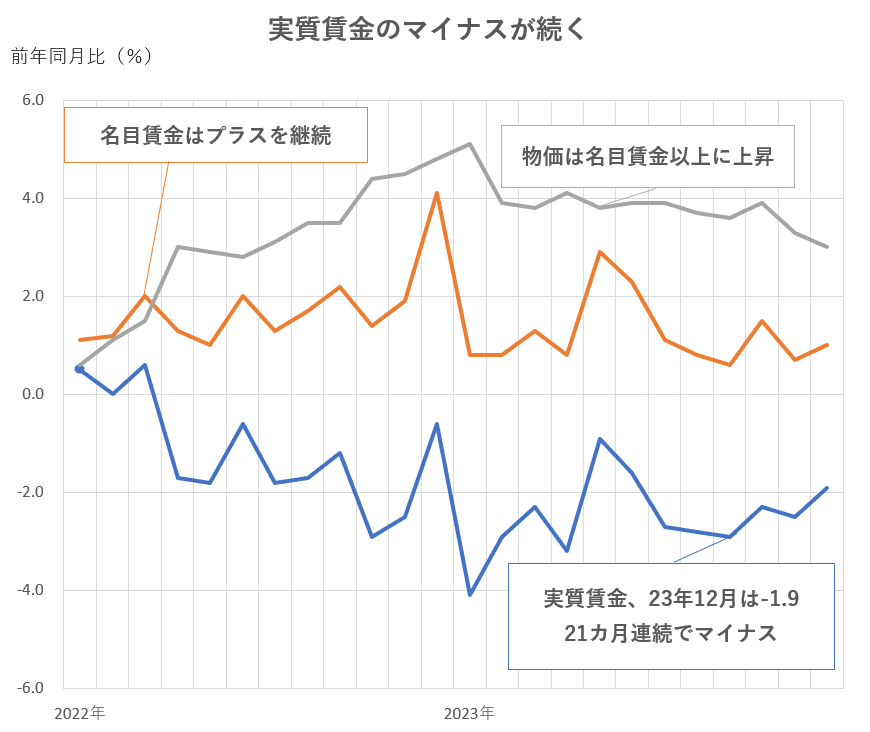

また、物価を考慮した実質賃金は前年対比でマイナスが続いていますが、物価上昇の勢いは輸入物価が下落して弱まってきているので、春闘後にプラスに転換する可能性はあります。日銀としてはマイナス金利解除のストーリーを描きやすいのです。

日銀は、マイナス金利解除は日本経済に大きな打撃にならないとみているのでしょう。マイナス金利を解除しても、※※実質金利は低いので、金融緩和の効果が続いていくということです。だから日銀は、実質金利は十分に緩和的なのでマイナス金利を解除しても政策変更ではないという言い方をするのではないでしょうか。

ただ、マイナス0.1%のマイナス金利を解除して短期金利を0%に上げると、短期金利自体の影響は小さいかもしれませんが、長期金利に上昇圧力がかかる可能性があるので注意が必要です。

仮に日銀がマイナス金利解除後に短期金利を上げていくと市場が織り込めば、長期金利が上がってきます。そうなるとイールド・カーブ(利回り曲線、債券が満期を迎えるまでの年数と利回りの関係を示した曲線)全体が上がるので、金融緩和の効果は下がっていきます。短期金利の上昇幅だけで効果を測るのは難しいです。

※マイナス金利 民間の金融機関が日銀に預ける当座預金の一部にマイナス0.1%の金利を適用し、政策金利の短期金利をマイナス0.1%に誘導する政策。日銀は2016年1月に導入し、金融機関が企業への貸し出しや投資に資金が回るよう促し、デフレ脱却と経済活性化を狙った。

※※実質金利 預貯金やローンを組むときなど日常生活で目にする名目金利から、家計や企業が予想する将来の物価の変動率を引いたもの。「実質金利=名目金利-期待インフレ率」(フィッシャー方程式)で求める。

──日銀は1月の「経済・物価情勢の展望(展望リポート)」で物価見通しを下方修正する一方で、※2%の物価安定目標達成に向けて「確度が高まっている」といった文言を明記しました。物価は今後も前年対比2%で上昇していくとみていますか?

確度が上がっていることはその通りです。ただ十分に2%達成できるかどうかまだ確信が持てない状況です。植田和男総裁がいつも使う表現で言うと、今の物価高は※※「第一の力」と「第二の力」によって起きています。

第一の力がコストプッシュ(輸入原材料などコスト上昇に起因するインフレ)的な要因、第二の力がディマンドプル(国内需要増大によるインフレ)的な要因となっています。

日銀は、今後第一の力が減衰する一方で第二の力が盛り返していくことで、全体の物価上昇率が2%に達するとの見通しを持っています。もっとも、今は第一の力が弱まっているのは明らかですが、第二の力が本当に強いのか確信が持てない状況です。

※2%の物価安定目標 物価が持続的に下落するデフレから脱却するため、日銀が2013年1月に、物価安定の目標として消費者物価の前年比上昇率を2%と定めたもの。政府と日銀の共同声明として公表され、安倍政権の経済政策の柱となった大規模金融緩和を日銀が進める根拠となった。日銀は、実現が見通せる状況になれば、大規模金融緩和政策の修正を検討するとしている。

※※「第一の力」と「第二の力」 日銀が挙げる国内物価を押し上げる要因。第一の力は輸入物価上昇が国内物価に及ぶ動き。第二の力は国内の賃金と物価が好循環で上昇する動き。日銀は第二の力が強まるもとで物価目標が持続的・安定的に実現できる状態を目指している。

マイナス金利解除後の利上げは時期尚早で難しい

──日銀がマイナス金利を解除した後に継続的な利上げをすると思いますか?

日本経済がそこまで強くない感じがします。日銀はマイナス金利を解除して、ポーズ(一時停止)して様子見の状態がしばらく続くんじゃないでしょうか(内田真一日銀副総裁は2月8日に、奈良市で行った金融経済懇談会で「マイナス金利解除後でもどんどん利上げするパスは考えにくい」と発言している*インタビュー後の付記)。

日本の物価上昇は加速している印象はありません。むしろ落ち着いてきているので、マイナス金利解除をするのが精いっぱいだと思います。

マイナス金利解除後に0.25%や0.5%の利上げがあると予測する人がいますが、そこまでいくか疑問です。

長期金利は今、0.7%ぐらいです。政策金利の短期金利が0.25%や0.5%に上がっていくと、長期金利が0.7%の水準にとどまるはずはありません。短期金利が0.5%だと、長期金利が2%ぐらいになるはずですが、ちょっと想像がつきません。長期金利が0.5%まで上がるには、物価上昇がよっぽど強くないと難しいです。

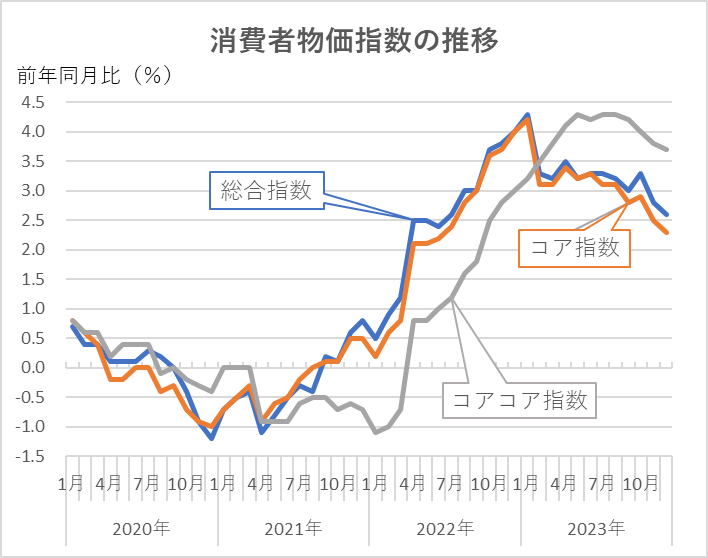

日銀が示した1月の展望リポートの物価見通しでは、消費者物価指数(生鮮食品を除く)の前年度比上昇率は、2023年度は2.8%、2024年度は2.4%、2025年度は1.8%と下がっていくわけですよね。

総務省が発表する消費者物価指数の実績値でも昨年12月は総合指数が前年同月比2.6%の上昇、コア指数と呼ばれる生鮮食品を除いた総合指数は2.3%の上昇、コアコア指数の生鮮食品とエネルギーを除いた総合指数は3.7%の上昇です。

コア指数は確かに2%を超えていますが、上昇要因だった第一の力が減衰してきています。第二の力が強いかというとそうでもないので、物価は日銀の見通しを下回る可能性すらあります。そうした状況で、利上げを続けるのは難しいと思います。

日銀の中には欧米のように物価が上がった後に慌てて金融引き締めに動くことはしたくない、いわゆる「ビハインド・ザ・カーブ」(物価上昇に対して金融引き締めが遅れること)は避けたいという考えがありますが、現実には、日本のインフレ率は下がってきています。

さらに期待インフレ率も現実のインフレ率を反映して、時間を置いて下がる可能性が高まっています。物価がこれからものすごく上がるリスクは少なくなっているので、ビハインド・ザ・カーブのリスクよりも時期尚早に金利を上げてしまうリスクが大きくなっている気がします。

中央銀行家に根強くある発想で、次の金融危機に備えるために「のりしろ」(利下げ余地)をつくるべきだという考えもあります。日銀は今のままでは次の危機が起きたときに利下げする余地がないと言うんですが、私はナンセンスだと考えています。

利下げ余地をつくるために金利を上げて不況になったら、それこそ本末転倒です。現執行部がどこまでそういう考え方を取るかということが問われています。

もちろん、これから先、経済が良くなって雇用が強く、インフレ予想が安定的に2%を超えて推移するようになれば、マイナス金利解除後に利上げがないとは言えません。

デフレ完全脱却と言うには日本経済が弱い

──内閣府がかつてデフレ脱却の4条件を挙げましたが、そのうち需給ギャップ(一国の総供給と総需要の差、総需要が総供給を上回るとプラスになる)のプラス化だけが達成できていません。積極的な金融緩和を主張する「リフレ派」にはマイナス金利解除はまだ早いとの意見もあり、若田部さんご自身も今はマイナス金利解除をすべき時期ではないとのことですが、個人消費の弱さや需給ギャップのマイナスについて、どのようにお考えですか?

デフレ脱却の4条件は政府が設定したものなので、日銀の政策がそれに縛られる必要はありません。需給ギャップは統計にぶれがあるので、どこまで正確に現状を表しているか判断が難しいです。

植田総裁は1月の政策決定会合後の会見で「(需給ギャップが)ゼロ近辺にいるというトレンドに大きな変化はない。これがはっきり大きくプラスにいかないと物価目標達成に到達しないのかといえば、そういうことはないというふうにみている」と発言しました。

植田総裁は恐らく需給ギャップがプラス基調にならずにゼロ近傍のままでも、期待インフレ率が2%くらいに上がれば2%の物価安定目標は達成できると考えているのでしょう。

しかし、植田総裁が考えているようになるか、まだ確信が持てない状況だと思います。これから先どうなるかは、不安定です。

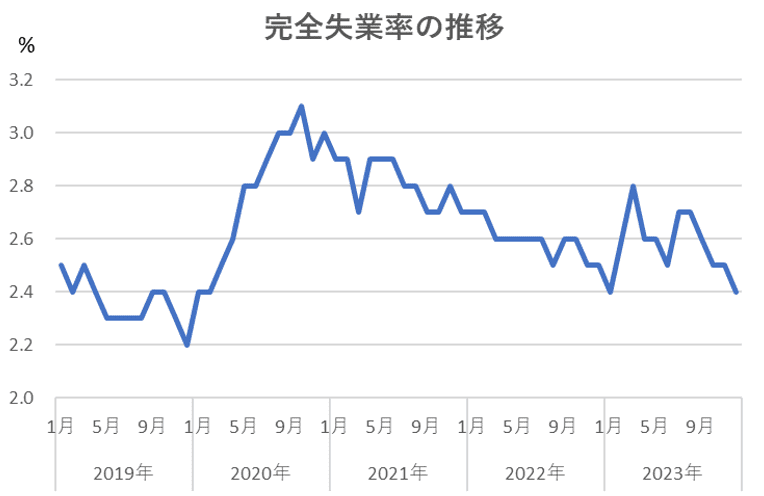

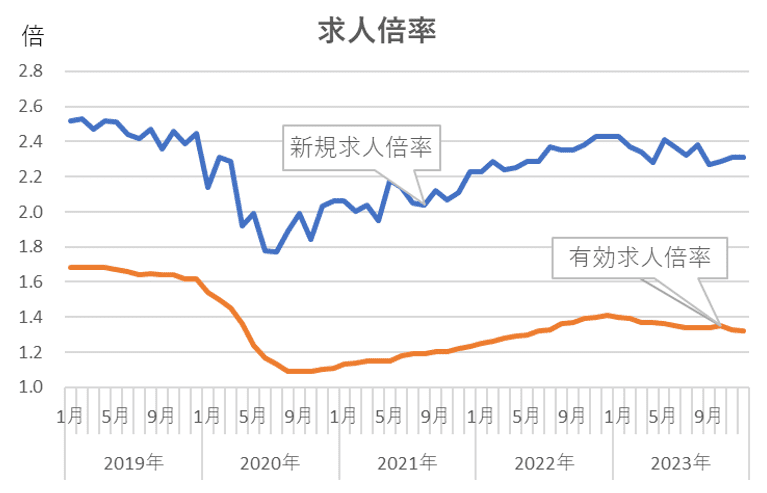

実際の物価が下がり、期待インフレ率も下がってくると、実質金利は上がってきます。金融緩和の効果が縮小する可能性があります。雇用の状況はコロナ禍前と比べるとまちまちです。正規の就業者数は過去最高に近い数値で失業率も下がっていますが、有効求人倍率や新規求人倍率は落ち込んでいて、雇用がコロナ前に比べてすごく強い感じはありません。

コロナ禍での巣ごもりで使われずに貯蓄された待機資金は今でも残っています。日銀の展望リポートで貯蓄投資バランスを見ると、企業も家計も貯蓄超過で超過分は増えています。だから、デフレから完全脱却と言うにはちょっと遠いです。

──マイナス金利とともに、大規模金融緩和の柱となっているYCC(イールドカーブ・コントロール、長短金利操作)やオーバーシュート型コミットメント(2%物価安定目標達成のためマネタリーベースの拡大方針を継続する公約)の撤廃の可能性についてはどうみていますか?

マイナス金利解除に加えて、オーバーシュート型コミットメントやYCCの枠組みなど大規模金融緩和政策の全てをやめて大掃除しようと言う人もいますが、3月か4月でそこまでできる状態になるとは思えません。本当にやるべきかどうか疑問符が付きます。

今年の春闘で2年続けて賃上げが起きても、期待インフレ率や雇用情勢が2%の物価安定目標に整合的な形にはならない気がします。そんなことをすると、むしろ期待インフレ率を下げてしまい、物価目標の達成に逆効果になる可能性があります。

日銀短観で企業の物価見通しは2%を超えていますが、市場参加者の見通しなどは上がっているかというと、普通国債利回りと物価連動国債の利回りの差から計算されるブレークイーブンインフレ率(BEI)は、1.5%を下回って推移しており、期待インフレ率が2%にきちんと安定的にアンカー(固定)されているのか分かりません。

米景気上振れリスク高く、日銀は政策修正チャンスと捉えている

──市場では米国の中央銀行に当たるFRB(連邦準備制度理事会)の利下げサイクルと、日銀の利上げサイクルが重なって、金融政策の方向性の違いから急激な円高のリスクも懸念されています。

欧米をはじめ世界の中央銀行はこれまで利上げをしてきて、今一時停止の状態です。これから利下げのフェーズに入っていくわけです。それに対して、日銀が利上げのフェーズに入れば、金融政策の差は為替に反映してくるので、円高に急激に振れるリスクはあります。

ただ、円相場は1ドル=147、148円といったレンジで推移しており(2月19日現在では1ドル=150円前後)、10円ぐらい円高になっても1ドル=138円です。日銀は為替にのりしろがあると考えているのかもしれません。

最近の対ドル円相場

──1月の米雇用統計が強い内容で、3月に米利下げがあるとの見方が後退し、5月との観測も若干弱まりました。日銀はFRBが利下げに入る前に政策修正をしたいと考えているのでしょうか。

欧米の利下げサイクルが始まる前に日銀が政策修正をしたいという考え方はあり得ると思います。FRBが利下げサイクルに入ったところで、こちらが利上げすると、円高に急に動くかもしれません。

実際に1月の日銀の金融政策決定会合では政策委員らの「主な意見」の中に、海外の金融政策が利上げに転換すると政策の自由度が低下するので、「現在は千載一遇の状況」との発言がありました。日銀は、欧米が利上げから利下げに転じる前の「チャンスの窓」を使って、利上げすべきだと考えている節があります。

米景気はソフトランディング(軟着陸)するのではないかと言われることが多くなってきました。さらに再加速してテイクオフ(離陸)するんじゃないかという、もっと強気な見方もあります。米経済があまりに良いので、1970年代の高インフレ時のように政策の「ストップ・アンド・ゴー」が続く危険もあります。

つまり、インフレ率が2%まで下がらないうちに利下げに転じて、インフレが再燃するリスクです。FRBがインフレ抑制のためにもう1回利上げするとなると、為替などにいろんな影響が出てきます。

いずれにしても米経済は下振れより上振れするリスクの方があります。もちろん下振れリスクもないわけではありません。米政府が財政政策で家計に配布したお金が今ちょうど使い終わり、今後は家計に支出する余力がないとも言われています。とにかく米経済の調子が良いことは日本経済に良いことなので、日銀の金融政策の修正には追い風です。

黒田氏、金融政策は円安是正ではなく物価安定特化の考えだった

──政府側では、財務省が今月、2027年度に国債の利払い費が2024年度の1.6倍に増えるとの試算を出しました。神田真人財務官が昨年10月に円相場が激しく下落した場合に「金利を上げることによって資本流出を止めるか、為替介入で過度の変動に対抗する」との発言をしました。政府から日銀に利上げを持ちかけるようなサインが相次いでいるようにもみえますが、政府との政策連携で日銀が動くこともあり得ますか?

そこは推測でしかないですが、財務官は普通、日銀の金融政策には言及しません。あえて言及したということは政府側の意向を伝えていたということだと思います。

政府と日銀のチャンネルが実際どうなっているか分かりませんが、円安の急激な進行に政府や政治家の評判は良くないし、世論も円安に合意したわけではないですよね。物価が円安によって上昇した部分は実際には本当にわずかしかないのですが、円安で物価が上がったと受け取られがちです。

日銀に円安是正のため金融引き締めに動いてくれるよう期待する人たちはいますが、黒田前総裁の態度は非常に明確でした。黒田前総裁は元々財務官を務めていたので、為替が問題だったら通貨当局の財務省が為替介入でも何でもやればいいという考えですよ。金融政策はあくまで為替とは関係なく、物価安定の目標に特化すべきだと。

今の植田総裁は少なくとも黒田前総裁のように断固たる信念を持って、円安是正への期待をはね返すような感じではないんじゃないでしょうか。

為替は政治と経済の結節点で、政治問題化しやすいです。国民にも分かりやすいがゆえに円安になることがデフレ脱却とパラレルに捉えられている節はあります。2013年に本格的に始まったアベノミクス以降、円高が是正されて企業収益の改善に結びつきましたが、あまり急激に円安に動くと歓迎されないんです。

──政府と日銀は2013年1月にデフレ脱却と持続的な経済成長のための共同声明を出しました。岸田政権は経済政策でデフレ完全脱却を掲げていますが、政府と日銀が改めて共同声明でデフレ完全脱却を宣言することはあり得ますか?

そういう手続きはないと思います。少なくともマイナス金利解除と政府の完全脱却宣言は切り離して考えるべきです。政府がデフレ完全脱却宣言をする可能性はありますが、それもハードルが高くて、悪い意味でのよほどの蛮勇が必要でしょうね。物価上昇率が宣言後にマイナス圏になることはなくても2%を維持できない可能性があります。

また、「政治とカネ」の問題など政府への批判が多い中で、宣言にどういう政治的な反応があるかも見ないといけません。デフレからの完全脱却というときに必ず出てくる国民の反応は、「生活は苦しい」といったもので、批判を浴びる可能性もあります。

中央銀行は政府からの独立性があって、政策の目標は政府が決めて、手段は日銀が決める。私もそれに近い考えです。1998年に施行された日銀法で日銀の自主性が定められています。これは政府と国会が日銀に日銀法で物価の安定を図るという使命、目標を与えたわけです。

政府がデフレから完全に脱却したと宣言して、日銀がマイナス金利を解除するやり方は、日銀は非常に嫌がるのではないでしょうか。日銀が物価安定目標を達成できると思ったら、いかようにも政策変更していいわけです。だから政府側からノイズを増やしてほしいとは思わないんじゃないでしょうか。

2%の期待インフレ率がアンカーされるまで緩和継続を

──黒田前総裁が在任中の2022年12月にYCC政策の2度目の修正を行いましたが、市場では当時サプライズと受け止められました。黒田氏がその決定以前に、YCCで0%程度に抑えている長期金利の許容変動幅の拡大は利上げに当たるとの認識を示して、変動幅拡大に否定的な発言をした経緯があったからです。2022年12月の変動幅拡大後は「利上げではない」との説明に転じました。日銀が今後、政策修正を進める中で、市場との対話にどのような課題がありますか?

それは大きな課題です。正解があるわけではありません。コミュニケーションの難しさは、突き詰めて言うと期待インフレ率がうまくアンカーされてないことに尽きるわけです。日銀がマイナス金利を解除するなら、どういうメッセージを発するのかが大事です。

日銀が抱えている一番大きな問題は企業や消費者に長年染みついたデフレマインドが抜けきれず、2%の物価目標を安定的に達成できるか見えていないことです。

米国のFRBが今回、インフレ抑制に成功したと言われるようになったのは、長期のインフレ予想は多少でこぼこがありましたが、ほとんど変わりませんでした。国民や市場にこれまでのFRBの政策に対する信頼があり、コミュニケーションも比較的しやすかったわけです。

一方、日銀にはそういう実績がありません。総裁の記者会見でもメディアに「どうせ2%にはいかない」「デフレでいい」という考えの記者もいて、そうした中でのコミュニケーションになります。だから2%目標を達成しなくてはいけないというときに、デフレマインドにいつも引き寄せられてしまう側面があります。

期待インフレ率をきちんと2%にアンカーさせるべきだと思います。特に難しいのは、日本のインフレ予想は「適合的期待形成(現在の物価上昇を元に将来の物価を予想すること)」が強いと言われてきて、期待インフレ率の上昇に時間がかかります。

実際に物価が上がる局面だとインフレ予想も上がりますが、日本は長年デフレが続いたので、目の前の物価上昇が落ち着くとインフレ予想が下がってしまいやすいです。

2%のアンカーがしっかり固定されるところまで見極める必要があります。通常は「フォール・ビハインド・ザ・カーブ」という言い方をしますが、私は「ゲット・ビハインド・ザ・カーブ」という考えで、物価上昇がしっかり続くと見届けた上で政策修正をした方がいいと思っています。

それに比べると、世の中で副作用と言われるもの(国債市場の流動性低下、預貸利ざや縮小による金融機関の収益減少など)は小さいことだと思います。

副作用を大きくフレームアップする人たちからすると、一刻も早く金融政策を直せという話になるのですが、そういう意味でコミュニケーションの難しさは物価目標が今しっかりアンカーされていないことから来るものだと思います。(聞き手はトウシル編集チーム・田嶋啓人)

若田部昌澄氏(わかたべ・まさずみ)1965年生まれ。早大卒。早大院経済学研究科、トロント大経済学大学院で学ぶ。早大政治経済学術院教授などを経て、2018年3月から2023年3月まで日銀副総裁。2023年3月に早大教授に復帰。神奈川県出身。専門は経済学史。著書に『危機の経済政策』、『経済学者たちの闘い増補版 脱デフレをめぐる論争の歴史』など。

▽日銀関連のトウシルのインタビュー記事

2023年12月11日:「日銀、マイナス金利会派所は来年4月か!?来夏から0.25%ずつ利上げも 早川英男元日銀理事」

2023年10月24日:「『永遠のゼロ』終わる可能性も、日銀政策修正は来年春闘が焦点 門間一夫元日銀理事」

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。