米国株式は来週のFOMCを前に軟調な展開

10月は長期金利の上昇や中東情勢の緊張が不安材料となり、米国株式が軟調となっています。特に25日はグーグルの親会社アルファベットが主導してナスダック総合指数が大幅安。

24日に発表した決算で、クラウドコンピューティング部門の売上高が市場予想を下回ったことが嫌気されました。同日にマイクロソフトが発表した決算は、売上高が過去6四半期で最大の伸びを記録。同社株は上昇しましたがテック株全体の下げを補うには至りませんでした。

一方、FRB(米連邦準備制度理事会)のパウエル議長は19日の講演で、インフレ率の減速傾向を歓迎しつつも「依然高過ぎる」と述べました。高い経済成長が続いた場合はインフレ率が拡大するリスクがあるとし「金融政策のさらなる引き締めが正当化される可能性がある」と慎重姿勢を表明しました。

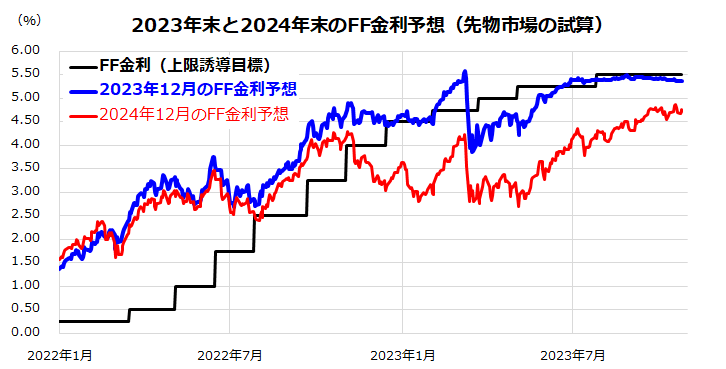

ただ、先物市場ではFRBが次回(11月1日)と次々回(12月13日)のFOMC(米連邦公開市場委員会)で政策金利を据え置くと見込んでいます(図表1)。

米国の実質GDP(国内総生産)成長率(前期比年率換算)は、第3Q(7-9月期)をピークに第4Q(10-12月期)は鈍化し、2024年第1Q(1-3月期)と第2Q(4-6月期)まで停滞すると見込まれています(市場予想平均)。景気とインフレ率が鈍化すれば、FRBの金融政策を巡る姿勢は変化すると考えられ、長期金利が安定すれば株式は底入れに向かうと考えています。

<図表1>先物市場は政策金利の年内据え置きを見込んでいる

インドの相対的に高い経済成長に注目

本稿では、国際分散投資で注目されているインド株式の将来性についてご説明します。インド株式に堅調が見込まれている要因として、同国の経済成長期待が相対的に高いことが挙げられます。

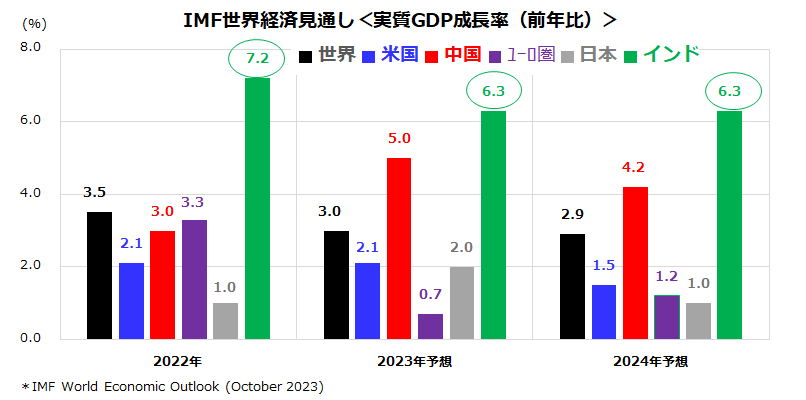

IMF(国際通貨基金)が10月10日に公表した最新の世界経済見通し(図表2)によると、インドの実質GDP成長率は2022年の+7.2%に続き、2023年は+6.3%、2024年も+6.3%と高水準が見込まれています(World Economic Outlook of October 2023)。

コロナ禍からの回復に加え、労働人口増加、平均所得(収入)増加、個人消費を含む内需拡大、外資企業の進出増加、生産性改善という好循環をエンジンとする経済成長が期待されています。

インドの総人口は2023年半ばに14億2,860万人となり、中国(14億2,570万人)を超えて世界最多となり、2060年代には17億人程度まで増える見通しです(国連世界人口推計)。特にインドの生産年齢人口(15歳以上64歳以下の人口)の増加ペースは、経済の潜在成長率の上昇に寄与し「人口ボーナス」と呼ばれる局面に入っています。

モディ首相は昨年8月、「25年後までに(英国からの独立後100年となる2047年までに)先進国入りを目指す」と表明しました。同首相は、「インドは世界の製造業の拠点に成長しつつある」と述べ、デジタル化や若者・女性の労働参加を促すことで、ものづくり国家を目指す「メイク・イン・インディア」構想を推進しています。

実際、2022年におけるインドの名目GDP規模は旧宗主国の英国を抜いて世界5位となり、2027年にはドイツや日本を抜き、米国と中国に次ぐ「GDPで世界3位」に浮上するとの見方が有力です(IMF)。中長期の視点でインド株式への投資魅力は続くと考えられます。

<図表2>インドの経済成長率予想は相対的に高い

インド株式への分散投資ツールに注目

インド株式への投資を検討するにあたっては、個別銘柄のリスクや比較的高い取引コストの壁があります。そこで、具体的な投資ツールの参考例としてインド経済の成長に沿う投資成果を目指すファンド(追加型公募投信)をご紹介します。

「HSBCインド・インフラ株式オープン」は、インドのインフラ関連株式に分散投資しているファンドです(*同ファンドは来年スタートする新NISA[ニーサ:少額投資非課税制度]の成長投資枠対象ファンドとなっています)。

インド政府は「メイク・イン・インディア」構想を推進し、海外からの直接投資(工場進出)を誘致・拡大するべく、道路、橋、港湾、運輸、電力網などのインフラ(社会的基盤)整備を急いでいます。

実際、インドでは地方の幹線道路が十分に舗装されず、昼夜を問わずに停電が頻発することなどが海外から進出した多国籍企業の悩みでした。モディ政権はインフラ整備に重点を置き、2024年度(2024年4月~2025年3月)までに100兆ルピー(約180兆円)規模のインフラ投資を行う計画を公表しました。

同ファンドの投資対象である資本財、素材、公益事業、運輸、エネルギーなどのインフラ関連銘柄は、政府の推進するインフラ整備から恩恵を受けると見込まれています。図表3は、同ファンドの基準価額(円)と日経平均株価の推移を比較したものです(2020年初=100)。2021年以降、同ファンドのパフォーマンスは日経平均よりも優勢となっています。

国際分散投資に伴うポートフォリオ効果を資産形成に取り込むことが期待できそうです。長期目線に立った「コア・サテライト戦略」におけるサテライト部分(新興国株式への投資)の役割を担うツールとしてインド株式ファンドへの投資に注目したいと思います。

<図表3>インド株式投信のパフォーマンスに注目

(出所) Bloombergより楽天証券経済研究所作成(2023年10月24日)

▼著者おすすめのバックナンバー

2023年10月20日:中東ショックの影響と米長期金利の行方を占う

2023年10月13日:10月は米国市場の株安・債券安にブレーキ!

2023年10月6日:米国株の波乱はいつまで続く?円建てリターンに注目

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。