米国株式は中東情勢緊張と長期金利上昇が重し

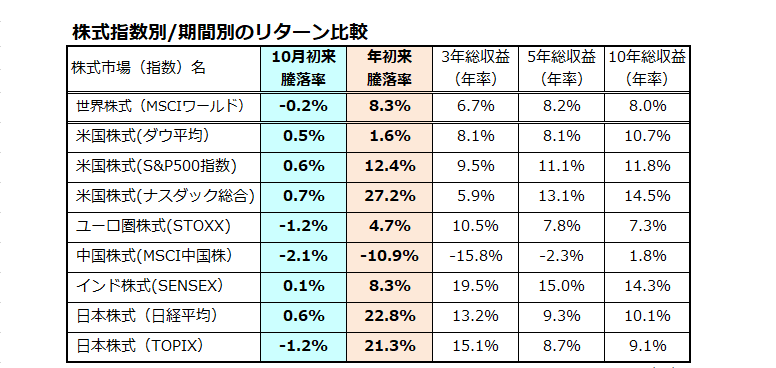

米国市場は10月に入りいったん底堅い動きに転じましたが、中東情勢の緊張激化と長期金利上昇が株価の重しとなり神経質な展開となっています。図表1は、世界の主要株価指数別の期間別リターンを示した一覧です。

世界株式の10月初来騰落率は▲0.2%とマイナスとなっています(18日時点)。一方、世界株式の時価総額ウエートで6割超を占める米国株式は、S&P500種指数が+0.6%とプラスを維持しています。一時は複数のFRB(米連邦準備制度理事会)高官が追加利上げに慎重な発言をし、金利の先高観が後退したことが株式の底堅さにつながりました。

ただ、17日に発表された9月の小売売上高や鉱工業生産、18日に発表された9月の住宅許可件数が市場予想を上回ったことで長期金利は4.91%超まで上昇し、株式は下落しました。

一方、第3四半期(7-9月期)の決算発表が比較的底堅く始まったことは株式市場を下支えました。S&P500を構成する500社のうち64社が決算を発表した18日時点で、売上高総額は前年同期比+6.2%の増収、純利益総額は前年同期比+3.9%の増益となっています(Bloomberg集計)。

とは言っても、中東情勢の緊迫化に伴う地政学リスクと原油先物相場の上昇に加え、テック株を中心に株式のバリュエーションに影響を与えやすい長期金利の上昇を市場は引き続き警戒しており、目先は不安定な相場を余儀なくされそうです。

<図表1>10月も世界株式は不安定な動き

中東情勢の緊迫化は原油相場を押し上げるか

7日に始まったイスラエルとイスラム組織ハマスの武力衝突が緊迫を増しています。バイデン米大統領は18日にイスラエルを訪問しネタニヤフ首相と会談。イスラエルが自衛する権利を容認しましたが、パレスチナ自治区ガザでの戦闘激化を鎮静化できるかどうかは不確実です。

そもそもパレスチナ問題の根源は「二つの悲劇」にあるとも言われています。一つは、2000年の長い歴史の中で世界に離散し迫害を受けてきた「ユダヤ人の悲劇」です。イスラエルを建国し、それを死守していきたいとの思いをユダヤ人はもっています。

もう一つは、パレスチナの地に根を下ろしていた人々が、イスラエルの建国で故郷を追われたという「パレスチナ人の悲劇」です。パレスチナ人が住んでいるのはヨルダン川西岸とガザ地区で、国になれないまま実質的にイスラエルの占領下におかれているのが現状で、周辺の国々にも多くが難民として暮らしています。

こうした中、宗教上でパレスチナとイスラム教を共有するイランがハマスに武器や資金を提供しているとの見方があります。親イスラエルでイランに対し経済制裁を課している米国としては看破できない状況です。

仮にイランの関与が明らかとなり、米国がイランに対する制裁措置を強化(例:イランからの原油輸出を一段と制限)し、イランが報復措置としてホルムズ海峡を封鎖するような事態となれば原油相場がさらに上昇する可能性が高まります。

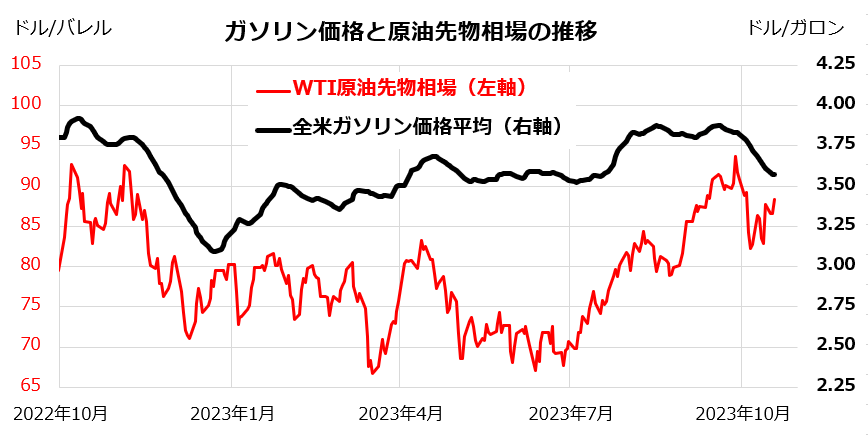

図表2は、WTI原油先物相場と全米ガソリン価格平均の推移を示したものです。夏の需要期を過ぎて下落しているガソリン価格が、原油相場の上昇に沿って再上昇することとなれば、消費者のインフレ予想や企業の投入コスト増加を介して景気や企業業績に影響を与えかねないリスクがあり市場の警戒要因となっています。

<図表2>原油相場上昇でガソリン価格も反転上昇するか

米国景気の鈍化傾向は債券金利の安定要因に

株式のバリュエーション面に影響を与える長期金利の行方を占うため、米国の景気見通しを下記したいと思います。

図表3は米国の四半期別の実質GDP(国内総生産)成長率(前期比年率換算)の実績と市場予想平均(エコノミスト予想平均/Bloomberg集計)を示したものです。26日に発表される2023年第3Q(7-9月期)の実質成長率は、堅調な雇用情勢と個人消費が全体を押し上げ+3%と巡航速度(+2%前後)を上回るペースで着地するとみられています。

ただ、足元の月次指標などで第4Q(10-12月期)は増勢が鈍化する兆候もうかがえます。ミシガン大学が13日に発表した10月の消費者信頼感指数は63.0と9月の68.1から低下しました。また16日に発表された10月のNY連銀製造業景気指数は▲4.6と9月の+1.9からマイナス圏に落ち込みました。

図表3で示すとおり、第4Qの実質成長率は+0.5%に鈍化し、2024年第1Q(1-3月期)の実質成長率も+0.2%と停滞を続けると予想されています。

マイナス成長入りは回避(景気は軟着陸)できると想定されていますが、コロナ禍で積み上がった家計貯蓄が減少し個人消費の勢いが乏しくなる中、10月以降は学生ローンの支払い再開、自動車大手などのストライキ拡大、2024年度予算審議停滞による政府閉鎖の可能性、利上げの累積効果など景気下押し要因が重なり、米景気は一時的にせよ低空飛行を余儀なくされそうです。

こうした状況となれば、FRBは現在の政策金利水準が十分に引き締め的であると判断し、過度な金融引き締めによるリスクに配慮する方向に政策をシフトしていくと予想され、長期金利は徐々に安定に向かうものと見込んでいます。

<図表3>米国経済の実質成長率は鈍化すると見込まれている

▼著者おすすめのバックナンバー

2023年10月13日:10月は米国市場の株安・債券安にブレーキ!

2023年10月6日:米国株の波乱はいつまで続く?円建てリターンに注目

2023年9月29日:長期金利上昇で切り下がるS&P500の想定レンジ

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。