今年後半のS&P500を予想、メインシナリオは4,600ポイント

5月に米国株の上値を抑えた米政府の債務上限問題は、バイデン大統領とマッカーシー下院議長によってまとめられた「財政責任法案」が上下両院議会で可決され、大統領の署名で成立しました。米国債のデフォルト(債務不履行)は回避され、S&P500種指数は6月に入り年初来高値を更新するに至りました。では今年後半に米国株はどのような軌道をたどっていくのでしょうか。

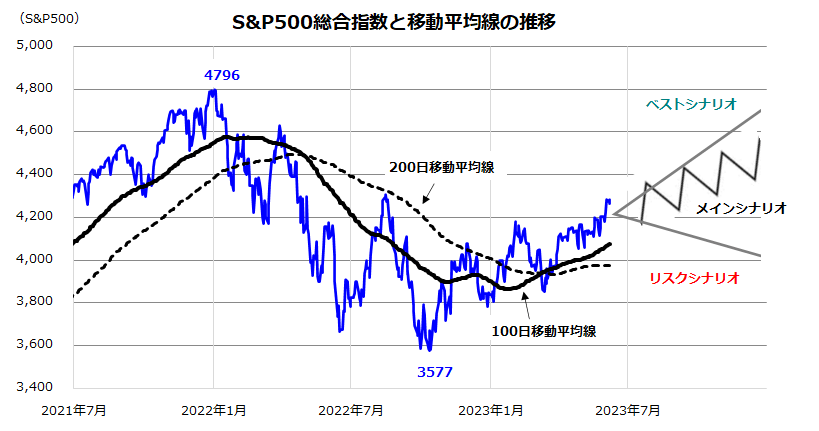

図表1は、年末に向けて筆者が想定するS&P500の「メインシナリオ」、「ベストシナリオ」、「リスクシナリオ」を描いたものです。メインシナリオは株価が上下しつつも年末までに4,600ポイント程度を目指すというものです。

政策金利のピークアウト、景気のソフトランディング(軟着陸)、2024年の業績回復を織り込んでいくとの想定に立つ見通しです。ベストシナリオは、ハイテク株が多いナスダック総合指数で「AI(人工知能)ラリー」と呼ばれる優勢が相場を押し上げ、S&P500が一段と上値を追う展開です。

一方のリスクシナリオは、今年後半にハードランディング(景気後退の深刻化)やスタグフレーション(景気後退と高インフレの同時進行)が顕在化するケースをイメージしています。筆者はメインシナリオが実現していく生起確率を6割以上と考えています。

メインシナリオにおいては、S&P500ベースで3月に200日移動平均線との「ゴールデンクロス」(相場の上向き転換を確認)を示現した100日移動平均線が、時折繰り返される短期的な調整を消化しながら年末に向けて復調を続けていく中期トレンドを見込んでいます。

<図表1>2023年後半のS&P500見通し(イメージ図)

米国株の長期総収益は約30年で19倍超

このような米国株のシナリオに沿い、株価が短期的な調整に直面した場合はどのような投資戦略が有効となりそうでしょうか。

図表2は、米国株式(S&P500)、世界株式(MSCI世界株価指数)、日本株式(TOPIX[東証株価指数])それぞれの総収益指数(配当込みトータルリターン指数)の推移について、約30年前(1993年初め)を100とし、それぞれのパフォーマンスを比較したものです。

株式市場は時折下落することはありますが、中でも米国株式(円建て)のトータルリターンが優勢で、約30年間で19.4倍に上昇してきたことが分かります。同期間における「世界株式(円)の10.7倍」、「日本株式の2.6倍」を大きく上回る市場実績です。

じっくりと長期で投資を続けていれば、株式投資の成果には、株価上昇(キャピタルゲイン)に加え、配当(インカムゲイン)も加わるため、いずれも総収益は上昇しています。

S&P500はこうした比較で振り返ると、リスク(リターンのブレ)を加味した長期リターンの大きさで「世界最強の株価指数」と評価されるにふさわしいと思われます。

もちろん、これからのトータルリターンがどの程度になるかを正確に言い当てることは困難です。ただ、S&P500が現水準(4,200ポイント台)を起点にして年率10%程度で成長していく軌道を想定すれば、「今後2年で5,000ポイントに到達する」との見込みが試算できます。

長期投資を前提とする戦略に立てば、当面想定される幾度かの株価調整に直面した場合は「押し目買い」や「積み増し買い」に分があると考えています。

<図表2>米国株の総収益(円)は約30年で19倍超となってきた

積立投資の長期実績をあらためて検証する

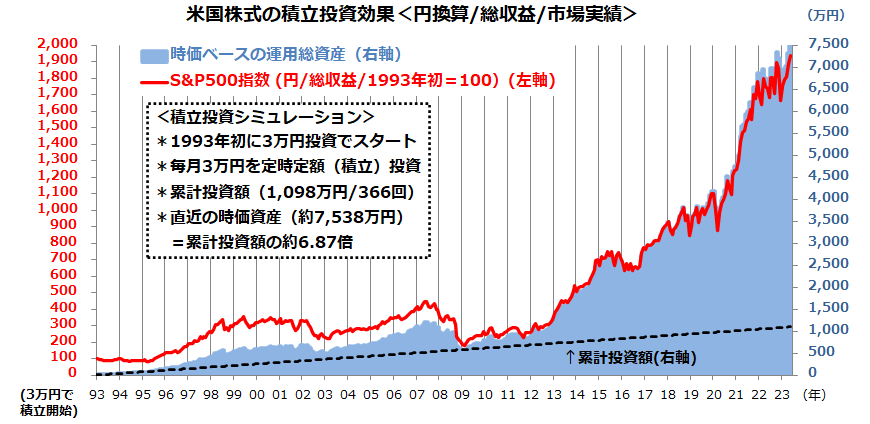

前週に5月を終えた時点で、長期視点に立った「米国株への積立投資(定時定額投資)の効果」を市場実績で検証したいと思います。図表3は、約30年前の1993年初めに3万円を米国株(S&P500総収益指数/円換算)に投資し、その後も毎月末に3万円ずつを継続的に投資してきた場合をシミュレーションしたものです。

1993年初めから366回の定時定額(積立)投資を実践すると、累計投資額は簿価ベースで1,098万円(=3万円×366回)となりました。

この間における「ドルコスト平均法」と「複利運用」(雪だるま)の効果で、投資元本の時価評価額は約7,538万円に膨らんできました(2023年5月末時点)。これは、時価評価額が累計投資額(累計投資元本)の約6.87倍に成長してきたことを示します。

過去30年の間には、ITバブル崩壊(2000年)、リーマン・ショック(2008年)、コロナショック(2020年)、インフレショック(2022年)などに伴う株価下落がありました。

また、為替市場でもドル/円相場が乱高下した場面も時折ありました。長期投資を実践する間に株価や為替が大きく変動するケースは珍しくありませんが、長期で振り返ると円換算した米国株が預貯金はもちろん確定利回り証券や日本株を大きく上回り、資産を増やすことができたことが市場実績で検証できます。

時としてリスクが顕在化して株価や為替が下落しても、各年の上昇による長期的な累積で吸収された結果が見て取れます。米国株に定時定額投資を続けた場合の資産形成効果を再認識し、今後の指針にしたいと思います。

<図表3>米国株への長期積立投資効果を検証

▼著者おすすめのバックナンバー

2023年6月2日:今年の相場は季節性(セル・イン・メイ)に注意?

2023年5月26日:日経平均をしのぐナスダック100のパフォーマンスに注目

2023年5月19日:米債務上限問題の混乱は?利上げ打ち止めと株価復調期待

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。