内外市場で目立ってきた年初来騰落率の差

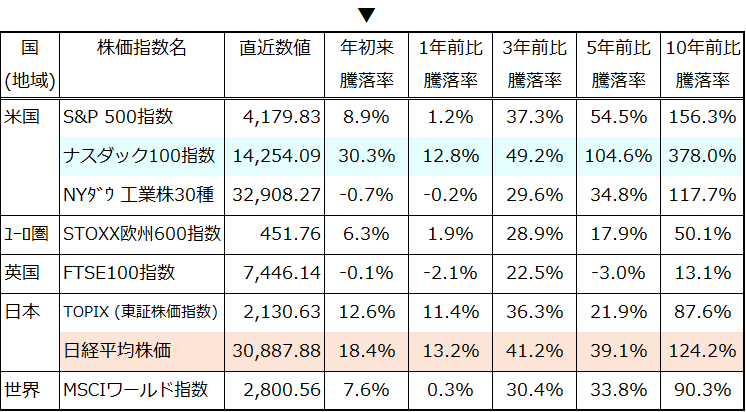

今週の東京市場では日経平均株価が30日に33年ぶり高値を再び更新しました。米国市場ではS&P500種指数とナスダック100指数が年初来高値を更新。図表1は、米国、欧州、日本、世界の主な株価指数別に「期間騰落率」を一覧したものです。

特に「年初来騰落率」を比較すると、日経平均が+18.4%で年率換算では+44%(=18.4%÷5×12)と力強い伸びを示していますが、米国市場のナスダック100指数の年初来騰落率は+30.3%で、年率換算では+73%(=30.3%÷5×12)と一段と強いことがわかります(5月31日)。

日本株が復調を遂げている背景としては、国際的な比較でみた割安感、経営改革や株主還元への期待、内需を中心とする景況感の安定などで外国人投資家による買い越しが続いたことが挙げられます。また、外部環境要因としてナスダックを中心とする米国株の堅調と為替の円安傾向の効果も無視できません。

米国株式の重しとなっていた「債務上限問題」を巡っては、バイデン大統領とマッカーシー下院議長(共和党)が前週末、「2025年1月まで(財政支出抑制を条件として)公的債務上限を暫定的に停止する」との趣旨で基本合意したことでリスク回避姿勢はやや後退。

31日に実施された下院議会での採決で法案(財政責任法)が可決されるに至ったことにより、市場にはいったん安堵(あんど)が広まりました(日本時間6月1日)。

<図表1>ナスダック100指数と日経平均の年初来騰落率が高い

ナスダック100は「半値戻しは全値戻し」を示唆

米国市場ではナスダック100指数の堅調が目立っています。図表2は、2021年初を起点としたナスダック100指数とS&P500の推移を示したものです。

ナスダック100は2021年11月19日に付けた過去最高値(終値)から2022年12月28日の安値まで約35%下落しましたが、現在は下げ幅の半分以上を取り戻し、「半値戻しは全値戻し」を期待させる水準となっています(5月31日)。

「半値戻しは全値戻し」とは相場格言で、下落幅の半分まで戻った銘柄や株価指数は上昇(回復)の勢いが強く、もとの高値まで戻す可能性が高いというものです。下落幅の5割以上を戻しているナスダック100指数にも今後の回復を期待したいところです。

特に米国市場で「壮大なる7銘柄」(The Magnificent Seven)と呼ばれ、本稿では「ビッグ・セブン」と称している時価総額上位銘柄群の株価堅調が鮮明です。

ビッグ・セブンを構成するGAFAM(アップル、マイクロソフト、アルファベット、アマゾン・ドット・コム、メタ・プラットフォームズ)にエヌビディアとテスラを加えた7銘柄の年初来上昇率はS&P500(市場平均)はもちろんナスダック100の年初来上昇率を上回っています。中でも、米半導体最大手のエヌビディアの株価は年初来で174%上昇し上場来高値を更新。

その時価総額が一時1兆ドル(約140兆円)に達して注目されました(5月30日)。米国の企業で時価総額が1兆ドルに到達したのは、GAFAMやテスラに次ぐ7社目で、半導体企業としては初のケースとなります。

文章や画像を自動で作る生成AI(人工知能)への取り組みが世界で拡大する中、AI向け半導体で約8割のシエアを握るとされるエヌビディアは前週発表した決算とガイダンス(業績見通し)が市場予想を上回り株価が急上昇しました。2023年のこれまでのナスダック堅調は、イノベーション期待が相場をけん引する「AIラリー」とも言えるでしょう。

<図表2>ナスダック100は下落幅の半分以上を戻した

今年の相場は「セル・イン・メイ」を繰り返すか

一方、5月までの相場に好材料は織り込まれ、6月以降はいったん株価調整に移行するとの見方もあります。これは「Sell in May and go away(株は5月に売れ)」との相場格言に象徴される季節性(アノマリー)とされます。

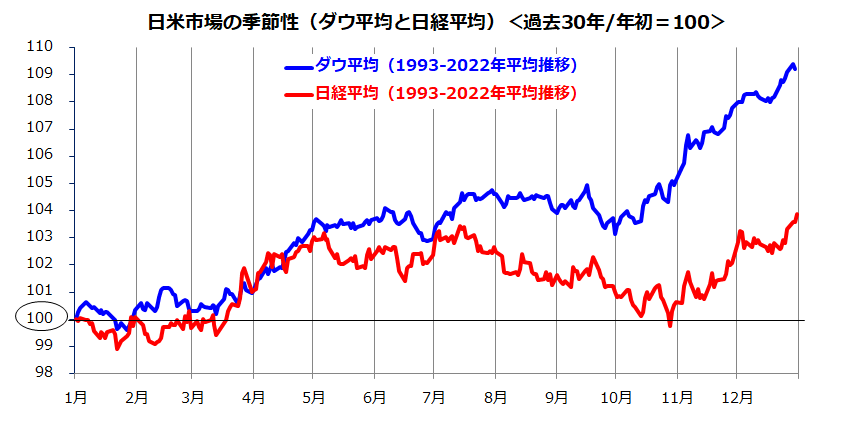

図表3は、1993年から2022年までの30年間における米国株(ダウ工業株30種平均)と日本株(日経平均)の推移を平均化し、年初を起点にどのような軌道をたどったかを示したものです。長期市場実績によると、「米国株は5月まで上昇した後は不安定となりやすい。秋ごろに底入れした後は年末にかけてその年の高値を更新した(年末高が示現した)」との傾向がわかります。

もちろん、毎年必ず繰り返される事象ではなく将来の投資成果を保証するものではありません。とはいえ、相場の季節性は世界の市場関係者やアルゴリズムが共有する「イメージ」としてとらえた方が無難かもしれません。定量的な傾向として知られる季節性で明確な根拠はありません(だからこそアノマリーと呼ばれます)。

ミューチュアルファンドやヘッジファンドなどが決算対策や節税目的で株式の持ち高を減らす時期に相当するとの説が有力です。「経験則」にすぎないとの説もあります。ただ、大きな調整を交えずに続いてきた今年の株式相場が、5月の高値を経て6月に一服局面(株価反落や日柄調整)に直面しても不思議ではありません。

むしろ、自律的な調整を適宜交えた相場の方が健全で長続きする可能性もあります。目先における潜在的な株安要因としては、(1)6月のFOMC(米連邦公開市場委員会)での追加利上げ観測や債券金利上昇、(2)金融不安や信用収縮を要因とする景気後退観測の強まり、(3)米債務上限問題を受けた格付け会社による米国債の信用格下げリスクなどが挙げられるでしょう。

要は「長期投資」の姿勢を崩さず、相場の短期的なボラティリティ(変動性)には留意したいところです。

<図表3>日米株式市場の長期的な「季節性」を振り返る

▼著者おすすめのバックナンバー

2023年5月26日:日経平均をしのぐナスダック100のパフォーマンスに注目

2023年5月19日:米債務上限問題の混乱は?利上げ打ち止めと株価復調期待

2023年5月12日:インド株式の成長期待に注目:国際分散投資と向き合う

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。