株式投資で利回りを稼ぐ

株式投資というと、「値上がり益ねらい」と思い込んでいる人が多いと思いますが、少し発想を転換していただきたいと思います。今の日本株には、値上がりはあまり期待できないが、安定的に高い配当利回りが期待できる銘柄が増えているからです。

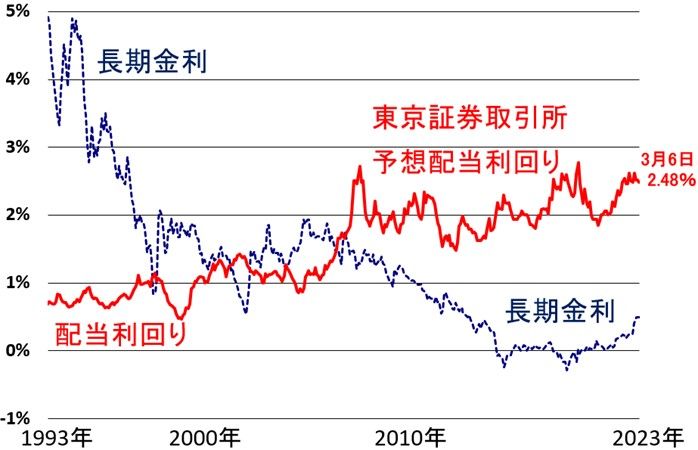

東証の平均配当利回りと長期金利(10年国債利回り)推移:1993年5月~2023年3月(6日)

昔の日本株は、確かに、配当ではなく、値上がりを狙って買うものでした。1993年ごろ、東証(東京証券取引所)一部の平均配当利回りは、1%もありませんでした。当時、長期金利(新発10年国債利回り)が5%近くあったことを考えると、株の利回りは低すぎて、話になりませんでした。

ところが、その後、長期金利が下がり続ける中で、日本株の利回りは上昇し続けました。

【1】株価が下落したこと

【2】日本企業が株主への利益配分を増やすようになったこと

の二つが、利回り上昇の主な要因です。

今、長期国債の利回りがあまりにも低くなってしまったため、国債に投資する魅力はほとんどなくなりました。そこで注目されるのが、日本株の予想配当利回りの高さです。配当利回りから日本株を見直していい時代に入ってきました。

東証プライムの平均配当利回りは3月6日時点で約2.5%です。ただし、個別銘柄で見ると、日本を代表する大型株で配当利回り4%を超える銘柄が多数あります。大型高配当利回り株から投資していったら良いと思います。

ただし、一つ注意が必要です。株の配当利回りは、確定利回りではありません。業績が悪化して減配になれば、利回りが低下します。株価が大きく下がる可能性もあります。銘柄選択にあたっては、単に予想配当利回りが高い銘柄を選ぶのではなく、長期的に保有して減配になりにくい銘柄を選ぶことが大切です。

予想配当利回りの高すぎる銘柄は要注意:減配リスクを見分けるための5条件

全ての上場銘柄から予想配当利回りが高い銘柄を抽出すると、上位には、予想配当利回り7%以上の銘柄もあります。一見魅力的ですが、ここは注意が必要です。予想配当利回りが高すぎる銘柄には、減配リスクが高いものも多いからです。

減配リスクが低い高配当の有望銘柄は、予想配当利回りで3~5%辺りにたくさんあります。

それでは、予想配当利回りの高い銘柄から、減配リスクの低い銘柄を選ぶ方法を解説します。条件を具体的に見てみましょう。減配リスクが低い銘柄には、一般的に以下の特色があります。

【1】時価総額が大きい

【2】収益力が良好(経常利益率が高い)

【3】財務が良好(借金が少ない)

【4】景気の影響を受けにくい業種(ディフェンシブ株)

【5】経営者が株主への利益配分に積極的

5条件全てを満たす必要はありません。また、上記の条件を全てチェックするのは大変すぎます。実際に投資銘柄を選ぶときは、上の条件のうち最上位の条件【1】だけ満たす銘柄を選べば、投資候補として十分です。

以下、覚えておいてください。

高配当利回り株の選び方

時価総額1兆円以上から選ぶだけでも良い

予想配当利回りの高い銘柄から、減配リスクの低い銘柄をしぼりこむ時、時価総額が大きい(例えば1兆円超)という条件だけ満たすものを選んでも、まあまあ良い銘柄を選んでいると言えます。

時価総額が1兆円以上の銘柄には、収益力が安定的で財務が良好な銘柄がたくさんあるからです。つまり、【1】だけ満たす(時価総額が大きい)銘柄を選べば、自動的に【2】収益力や、【3】財務でも、まあまあ良い銘柄を選んでいることになります。【4】と【5】は必須条件ではありません。【4】や【5】にも該当すれば理想的というだけです。

「不況の影響をうけにくい業種から選ぶ」が、条件【4】です。情報通信・医薬品・食品などです。

一つのバスケットに全ての卵を入れるな

高配当利回り銘柄への投資では、特定銘柄に集中投資すべきではありません。どんな銘柄にも、固有のリスクがあり、減配リスクが低く見えても、減配になって株価が下がることはあり得ます。

1銘柄に集中投資するのは避けた方が良く、また同じ業種の銘柄ばかり買うのも望ましくありません。減配になりにくい性質を持った銘柄で、なるべくたくさんの銘柄・業種に分散投資すべきです。

具体的な投資銘柄の候補については、以下、「著者おすすめのバックナンバー」をご参照ください。

▼著者おすすめのバックナンバー

2022年12月22日:利回り3.6~5.0%!エネルギー安全保障に貢献する高配当利回り株3選

2022年12月21日:黒田サプライズ!日経平均急落でも銀行株急騰のわけ。三菱UFJFG「買い」継続

2022年11月30日:バフェットが日本の5大商社株を買い増し。好配当利回り株として「買い」継続

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。