今日は、最近話題になることが少なくなった「含み資産株」の話をします。今、日本の株式市場には、保有不動産に巨額の含み益があるにもかかわらず、株価が、純資産価値と比べて極めて割安な水準にとどまっている銘柄がたくさんあります。

2005年に大活躍したハゲタカファンド(買収ファンド)がいれば、まっさきに狙われそうな銘柄群です。ところが、2006年以降、ハゲタカファンドは日本からほとんど撤退しました。

ハゲタカ去り、割安な「含み資産株」に、敵対的買収をしかける買い手はなくなりました。純資産価値と比較して割安とわかっていても、注目する投資家がいなくなりました。

今日のレポートでは、そういう「含み資産株」に改めてスポットライトを当てます。

不動産ブームは終わり、都心の不動産需給は軟化

アベノミクスが始まった2013年以降、景気回復と異次元金融緩和の効果で、不動産需給が引き締まり、コロナショック前の2019年まで不動産ブームが続きました。ところが、2020年にコロナショックが起こり、在宅勤務が広く普及すると、都市部のオフィス需給は軟化しました。

三鬼商事のデータによると、都心5区のオフィスビルでは2020年以降、空室率が上昇、平均賃料は下落しました。ただし、2008年の不動産ミニバブル崩壊の時のような急激な悪化にはなっていません。空室率は2021年10月に6.47%まで上昇したあとは、6.2~6.4%台で推移しています。

都心5区オフィスビルの賃料・空室率平均の推移:2004年1月~2023年1月

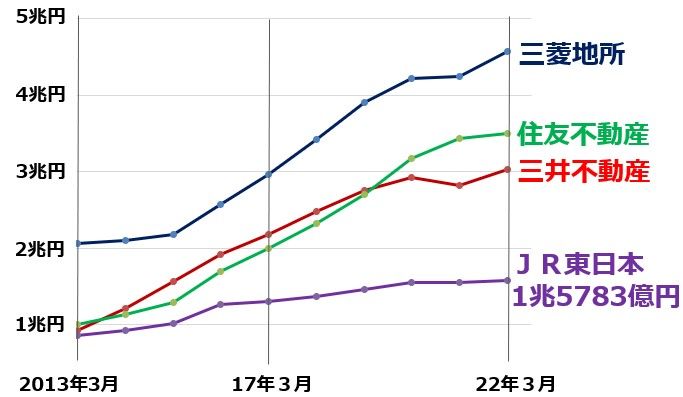

大手不動産・電鉄・倉庫株などで、保有する賃貸不動産の含み益【注】は2014~2019年の不動産ブームで大幅に増加しましたが、そこからまだあまり減少していません。賃貸不動産の含み益上位4社、三菱地所、住友不動産、三井不動産、JR東日本の含み損推移を示したのが、下の表です。

【注】含み益

時価と取得原価の差額。100億円で買った不動産が120億円まで値上がりしたとき、帳簿上100億円で計上している不動産に、20億円の含み益が存在することになります。

賃貸不動産の含み益上位4社の含み益:2013年3月~2022年3月

巨額の含み益を有する不動産株は、2013年に高値をつけてから、下がっています。不動産ブームが続き、含み益が拡大している間も下落していました。コロナ禍でさらに下がったところからはリバウンドしていますが、上値は重いままです。

東証不動産株価指数の動き:2004年1月~2023年2月(21日まで)

不動産業は市況産業です。過去に、不動産市況の上昇下落に対応して、ブームと不況を繰り返してきました。過去を振り返ると、1973年・1990年・2007年に市況のピークがありました。1973年は列島改造論のブームの中で不動産市況が高騰しましたが、オイルショックが起こると崩落しました。1990年の不動産バブルは1990年代に崩壊しました。2007年の不動産ミニバブルは2008年のリーマンショックで崩壊しました。

2014~2019年にかけて不動産ブームがありましたが、不動産株価指数は2014年4月に高値をつけ、その後、ブームでも下落していました。投資家は、学習効果でブームの時に不動産株へ投資するのに慎重になったと考えられます。

そして2020年以降、コロナ禍で不動産ブームは終わり、不動産市況は軟化しつつあります。ただし、今回の市況軟化は、かつての不動産バブル崩壊ほど急激な悪化とはなっていません。大手不動産会社は、開発リスクを適切にコントロールするようになっていましたので、かつての不動産バブル崩壊時のような経営悪化は見られません。

にもかかわらず、株価が低迷したままであるため、不動産株の多くは買収価値(含み益を考慮した純資産価値)と比較して極めて低い評価になっています。私は、投資家が警戒過剰に陥っていると思っています。

解散価値といわれるPBR1倍を大きく割り込む銘柄が増えている

不動産セクターには、業績が堅調で、巨額の含み益を有しているにもかかわらず、株価が上がらないため、株価が、解散価値といわれるPBR(株価純資産倍率)1倍を割れる銘柄が多数あります。

賃貸不動産に大きな含み益があるのは、不動産会社ばかりではありません。電鉄・倉庫など、さまざまな業種に「含み資産株」があります。

直近の決算期末で、賃貸不動産の含み益が1,200億円を超えている31社は以下の通りです。

<賃貸不動産に含み益1,200億円以上を有する31社

| コード | 銘柄名 | 産業分類 | 含み益 (億円) |

|---|---|---|---|

| 8802 | 三菱地所 | 不動産 | 4兆5,733 |

| 8830 | 住友不動産 | 不動産 | 3兆4,950 |

| 8801 | 三井不動産 | 不動産 | 3兆303 |

| 9020 | JR東日本 | 電鉄 | 1兆5,784 |

| 9432 | NTT | 情報通信 | 1兆3,617 |

| 9042 | 阪急阪神 | 電鉄 | 5,308 |

| 8804 | 東京建物 | 不動産 | 5,147 |

| 9005 | 東急 | 電鉄 | 5,063 |

| 8267 | イオン | 小売 | 5,028 |

| 9021 | JR西日本 | 電鉄 | 4,283 |

| 9531 | 東京瓦斯 | ガス | 4,253 |

| 9602 | 東宝 | サービス | 4,117 |

| 3003 | ヒューリック | 不動産 | 3,646 |

| 8905 | イオンモール | 不動産 | 3,160 |

| 3289 | 東急不HD | 不動産 | 2,741 |

| 9301 | 三菱倉庫 | 倉庫 | 2,641 |

| 3231 | 野村不HD | 不動産 | 2,450 |

| 9104 | 商船三井 | 海運 | 2,433 |

| 1802 | 大林組 | 建設 | 2,275 |

| 9401 | TBSHD | 情報通信 | 2,229 |

| 1812 | 鹿島建設 | 建設 | 2,170 |

| 1803 | 清水建設 | 建設 | 2,057 |

| 9706 | 空港ビル | 不動産 | 2,035 |

| 7013 | IHI | 機械 | 1,979 |

| 9006 | 京浜急行 | 電鉄 | 1,881 |

| 2501 | サッポロHD | 小売 | 1,797 |

| 9003 | 相鉄HD | 電鉄 | 1,497 |

| 9147 | NXHD | 陸運 | 1,388 |

| 9045 | 京阪HD | 電鉄 | 1,282 |

| 9007 | 小田急電鉄 | 電鉄 | 1,250 |

| 9302 | 三井倉庫HD | 倉庫 | 1,215 |

| 出所:各社、開示されている最新の期末有価証券報告書または決算短信より、楽天証券経済研究所が作成。 東京建物・ヒューリック・サッポロHDは2021年12月期、イオン・東宝・イオンモールは2022年2月期、その他は2022年3月期、NXHDは統合前の日本通運のデータを使用 |

|||

このような含み資産株には、含み益を考慮した実質PBRが1倍を大きく割れる銘柄が多数あります。実質PBRについては、後段で説明します。まずは、銘柄データをご覧ください。

<実質PBRが0.7倍未満の24銘柄(繊維業を除く):実質PBRが低い順に配置>

| コード | 銘柄名 | 含み益 (億円) |

実質PBR (倍) |

|---|---|---|---|

| 9401 | TBS HD | 2,229 | 0.29 |

| 9324 | 安田倉庫 | 283 | 0.31 |

| 9304 | 渋沢倉庫 | 609 | 0.35 |

| 8841 | テーオーシー | 1,105 | 0.35 |

| 8830 | 住友不動産 | 3兆4,950 | 0.37 |

| 8864 | 空港施設 | 253 | 0.39 |

| 8804 | 東京建物 | 5,147 | 0.41 |

| 8802 | 三菱地所 | 4兆5,733 | 0.42 |

| 8818 | 京阪神ビル | 793 | 0.47 |

| 8801 | 三井不動産 | 3兆303 | 0.48 |

| 9301 | 三菱倉庫 | 2,641 | 0.49 |

| 5901 | 洋缶HD | 1,119 | 0.50 |

| 5233 | 太平洋セメント | 603 | 0.55 |

| 3289 | 東急不動産HD | 2,741 | 0.56 |

| 1803 | 清水建設 | 2,057 | 0.60 |

| 9302 | 三井倉庫HD | 1,215 | 0.62 |

| 3105 | 日清紡HD | 146 | 0.62 |

| 1802 | 大林組 | 2,275 | 0.64 |

| 8905 | イオンモール | 3,160 | 0.64 |

| 5019 | 出光興産 | 59 | 0.65 |

| 9119 | 飯野海運 | 1,101 | 0.66 |

| 3231 | 野村不動産HD | 2,450 | 0.68 |

| 9532 | 大阪瓦斯 | 745 | 0.68 |

| 9303 | 住友倉庫 | 670 | 0.69 |

| 出所:各社、直近決算期の有価証券報告書または決算短信より、楽天証券経済研究所が作成。 実質PBRは、2月21日の時価総額を実質純資産で割って計算。実質純資産は、各社の純資産に賃貸不動産含み益の7割を加えたもの |

|||

まったく不人気となってしまった「含み資産」株ですが、実質PBRが低すぎる銘柄は、いつか見直されることを期待して、少し買ってみても良いと思っています。安田倉庫(9324)・住友不動産(8830)・三菱地所(8802)・三井不動産(8801)・イオンモール(8905)などに注目しています。

<参考1>実質PBRとは

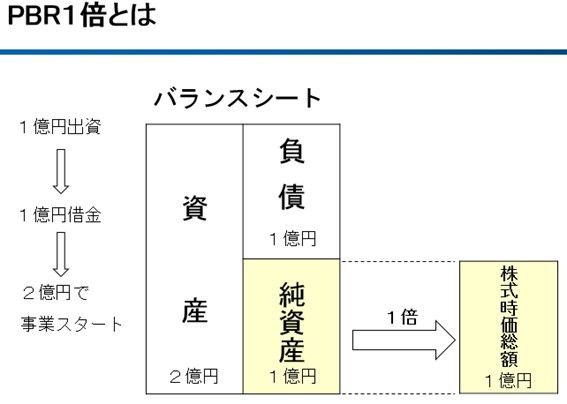

実質PBRを説明する前に、まず、PBR(株価純資産倍率)を説明します。PBRとは、株価が、純資産(自己資本)と比較して、どの程度、割安であるか測る指標です。

まず、PBRを説明する以下の図をご覧ください。1億円出資し、1億円借金し、合わせて2億円の資産を持って、ビジネスを始める企業を例にとって説明しています。その企業のバランスシートのイメージ図を示しています。

設立直後ですが、いきなり株式市場に上場できるとします。さて、株式時価総額はいくらになるでしょうか。普通に考えると、1億円になります。まだ何もしていない企業ですから、株式時価総額は、純資産価値と同額の1億円となると、考えられます。

この状態をPBR1倍といいます。株式時価総額÷純資産=1で計算します。次に、PBR3倍、PBR0.7倍の意味を説明します。

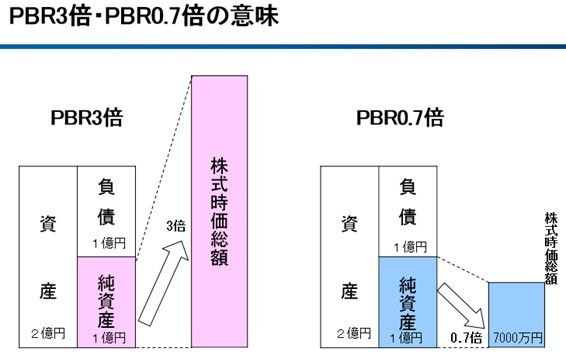

純資産1億円でも、将来、利益をどんどん稼ぐ期待が高ければ、株式時価総額は3億円になることもあります。この状態が、PBR3倍です。一方、将来、赤字が続くと考えられる株は、株式時価総額は1億円を割り込み、7,000万円となることも、あり得ます。その状態が、PBR0.7倍です。

さて、次に、実質PBRを説明します。純資産に、保有する含み益の7割を加えたものを、実質純資産と呼びます。含み益の7割を加えた実質純資産を、純資産とみなして計算したPBRが、実質PBRです。

三菱地所を例にとって説明しましょう。三菱地所には、2018年3月末時点で、3兆4,228億円の含み益が存在します。もし、賃貸不動産を全て売却すると、3兆4,228億円の売却益が得られますが、売却益には税金がかかります。

税率を30%と仮定すると、税引き後で、含み益の70%に当たる2兆3,960億円が残り、自己資本に加えられます。実質PBRは、自己資本に含み益の70%を加えて計算したPBRです。

<参考2>なぜ、2006年以降、ハゲタカファンドは日本から撤退したか

2005年ごろ、割安な含み資産株をハゲタカファンド(買収ファンド)が買い占めて大暴れしたことがあります。巨額の含み益を有するにもかかわらず利益水準が低く、PBRが実質1倍を大きく割れ、株価が安くなっている企業がターゲットとなりました。

一定量の株を買い集めた上で、企業に「含み益のある資産を売却して配当金を大幅に増やすこと」などを強く要求しました。

ただし、短期的な利益を狙って株主権を濫用するハゲタカファンドには社会的批判が集まりました。敵対的買収への嫌悪感が広がり、2006~2007年には上場企業に買収防衛策の導入ブームが起こりました。そこで、ハゲタカファンドは去り、敵対的買収ブームは鎮静化しました。

今、株主権をたてに企業に株主還元を強要するハゲタカファンドは少なくなりました。企業と対話しながら、企業価値を高めていくことを目指すファンドが増えています。ハゲタカファンドが去ったことを受けて、買収防衛策を解除する企業が増えました。

こうして企業と株主の対話は改善されました。一方、含み資産を持つだけの割安株には、長期投資家も短期投資家も、見向きもしなくなりました。巨額の含み資産を保有しながら、株価が割安な銘柄は、割安なまま放置されるようになりました。

▼著者おすすめのバックナンバー

2023年2月8日:もしバフェ5選:もしバフェットが日本株ファンドマネージャーだったら買うと考える5銘柄

2023年1月17日:2月優待人気トップ「イオン」の「買い」判断を強調

2022年9月28日:株主優待で人気のJR4社、JR東日本の投資価値がもっとも高いと判断する理由

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。