米利上げ0.25%、ややタカ派のパウエル発言でも米株上昇

米国の中央銀行に当たるFRB(連邦準備制度理事会)は1日(日本時間2日午前4時)、0.25%の利上げを発表しました。FF(フェデラルファンド)金利の誘導目標を4.25~4.50%(中心4.375%)から4.50~4.75%(中心4.625%)へ引き上げました。利上げ幅は去年12月の利上げ(0.5%)より縮小しましたが、利上げは継続しました。

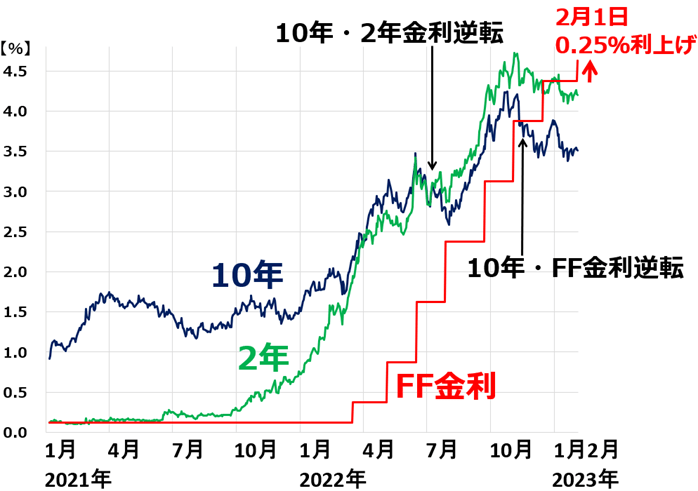

米10年・2年金利とFF金利の日次推移:2021年1月4日~2023年2月1日

0.25%の利上げは、事前にFRBが示唆していた通りで、まったくサプライズ(驚き)はありませんでした。市場の関心は、今後の金融政策に集中していました。「あと何回利上げがあるか」が関心の焦点です。

事前に金融市場に織り込まれていた市場の期待は、「あと1回0.25%の利上げがあるが、それで利上げは停止」「年後半には利下げもあり得る」と楽観的なものでした。

それに対して、1月31日~2月1日に開かれ、利上げを決めたFOMC(米連邦公開市場委員会)声明文の内容は、「ややタカ派寄り」でした。利上げ発表後に行われたパウエルFRB議長の記者会見での発言も同様に「ややタカ派寄り」でした。

FOMC声明文に「継続的な利上げが適切」という文言が入り、今後2回以上の利上げが続く可能性が示唆されたため、NYダウ(ダウ工業株30種平均)は一時前日比500ドル超下落しました。

ところが、その後、パウエルFRB議長の記者会見の内容が伝わると買い戻され、1日のNYダウは前日比6ドル高の3万4,092ドルで引けました。IT銘柄の多いナスダック総合指数は、2%上昇しました。

パウエル議長の発言は、市場期待よりは「ややタカ派寄り」でした。さらなる利上げが適切で、想定している経済環境が続けば年内の利下げはないことを示唆し、金融市場の行き過ぎた期待を戒めました。

ただし、それでもパウエル議長の発言が伝わってから、米国株には買い戻しが増えました。「米景気が大幅に減速」「ディスインフレ(インフレ収束)が始まっている」「景気が減速しても労働市場は強い」などの認識を示したため、利上げ停止は近いとの期待をつなぐ内容と解釈されました。

米景気が深刻なリセッション(景気後退)にならないままソフトランディング(軟着陸)する期待につながりました。

長短金利の逆転幅が拡大

0.25%の利上げ実施により、長短金利(10年金利とFF金利)の逆転幅【注】はさらに拡大しました。

【注】長期金利は、短期金利より高いのが「普通の状態」です。ただしFRBが利上げ(短期金利の引き上げ)を続けると、短期金利が長期金利よりも高くなる「長短金利逆転」が起こることがあります。そうなると、金融引き締めによって米景気にブレーキをかけることになります。

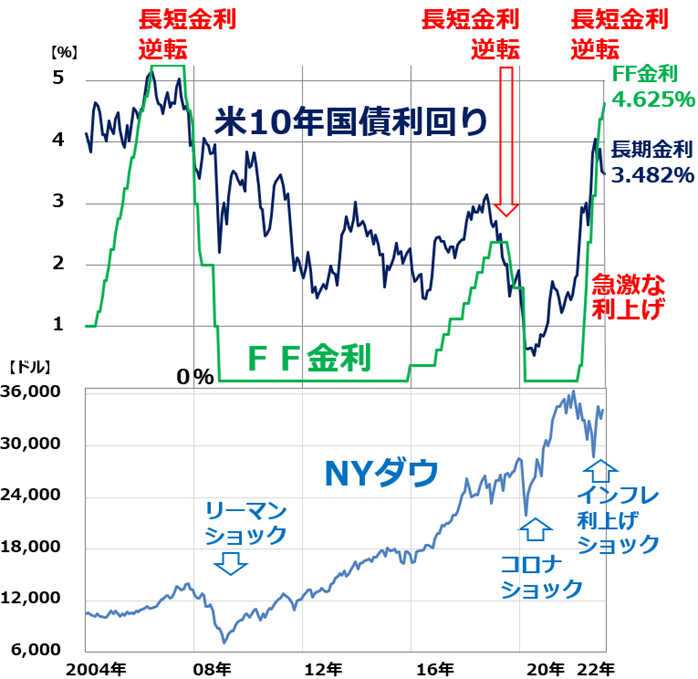

米FF金利、長期金利、NYダウ月次推移:2004年1月~2023年2月(1日)

米国景気には、長短金利が逆転してから半年~1年くらい後にリセッション(景気後退)入りするという経験則があります。

ただし、それはあくまでも経験則で、必ずそうなるわけではありません。今回、米景気は減速してきているものの雇用などは強いままで、これまでの経験則が当てはまらないという見方も根強くあります。

それにしても長短金利逆転幅が開いてきたにもかかわらず、FRBがいつまでも利上げを続けるならば、米景気リセッション入りのリスクが高まります。今後いつ、FRBから「利上げ停止」についてのメッセージが明確に出てくるかが、今後の注目です。

日本株・米国株は良い買い場、少しずつ買い増す投資方針継続

日本株・米国株への投資方針は、毎週述べていることと変わりません。日本株・米国株とも、長期的に良い買い場を迎えていると考えています。

ただし、短期的なショック安はまだ終わっていない可能性もあるので、リスク管理が大切です。時間分散しながら日本株・米国株への投資を少しずつ増やしていくことが、長期的な資産形成に寄与すると考えています。

▼著者おすすめのバックナンバー

2023年1月31日:しぶとい米景気、クラッシュは回避?利上げ続くとリスクも拡大

2023年1月30日:注目は2月1日米FOMC、米景気「いい湯加減」か。インフレ低下、GDPは強い

2023年1月23日:日本株は長期投資で「買い場」、コアコア・インフレ率上昇が追い風

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。