「バリュー急騰、グロース急落」、極端な二極化が続いている

2022年もいよいよ暮れようとしています。日本株にとって2022年はどんな年だったでしょう?「下落の年」と答える人が多いと思います。日経平均株価が年初来で8.1%下落しているからです。

ただし、決して全面安の年ではありませんでした。日本株を銘柄別で見ると「極端な二極化が進んだ年」でした。バリュー(割安)株だけ見ると2022年は「上昇の年」でした。

グロース(成長)株だけ見ると「下落の年」でした。以下、代表的なバリュー株・グロース株の2022年の騰落率(12月27日まで)をご覧ください。

代表的バリュー株の2022年騰落率(12月27日まで)

| バリュー株 | 2022年 株価上昇率 12月27日まで |

|

|---|---|---|

| コード | 銘柄名 | |

| 8306 | 三菱UFJ FG | +43.7% |

| 8766 | 東京海上 HD | +33.1% |

| 1605 | INPEX | +47.4% |

| 8058 | 三菱商事 | +18.5% |

| 9432 | NTT | +20.2% |

| 出所:QUICKより楽天証券経済研究所が作成 | ||

利回りの高い大型バリュー株(割安株)中心の上昇が続きました。中でも、金融株(メガ銀行・大手損保など)や資源関連株(鉱業・石油・商社)の上昇が目立ちます。インフレ・金利上昇が追い風となり、割安な株価が見直され、大幅に上昇しました。

代表的グロース株の2022年下落率(12月27日まで)

| グロース株 | 2022年 株価下落率 12月27日まで |

|

|---|---|---|

| コード | 銘柄名 | |

| 2413 | エムスリー | ▲37.6% |

| 4385 | メルカリ | ▲53.5% |

| 6098 | リクルートHD | ▲39.2% |

| 6758 | ソニーグループ | ▲29.8% |

| 8035 | 東京エレクトロン | ▲40.1% |

| 出所:QUICKより楽天証券経済研究所が作成 | ||

一方、2022年はグロース株が軒並み急落した年でした。ネット関連・半導体関連・ゲーム関連に大きく下落した銘柄が目立ちます。

インフレ・金利上昇によって株価バリュエーションの高いグロース株(GAFAMなど)が米国で急落し、その流れを受けて日本でもグロース株の下げがきつくなりました。

このようにバリュー・グロースの代表銘柄で見ると、いかに極端な二極化が進んだ年であったかわかると思います。それでは、2022年の動きを、日本株の主要株価指数で見てみましょう。

TOPIX・日経平均・東証バリュー指数・東証グロース指数の2022年騰落率(12月27日まで)

東証バリュー指数は6.2%の上昇ですが、グロース指数は13.7%の下落でした。バリュー・グロース両方が入っているTOPIX(東証株価指数)は4.1%の下落でした。値がさグロース株の構成比が高い日経平均は、TOPIXよりも下落が大きく、8.1%の下落となっています。

インフレ・金利上昇が続く間はバリュー株優位が続くと予想

2021年以降、バリュー株優位が続いています。それが、以下TOPIXバリュー指数、TOPIXグロース指数の動きを見るとわかります。

TOPIXバリュー指数とTOPIXグロース指数の日次推移:2020年12月30日~2022年12月27日

バリュー株とは、PER(株価収益率)やPBR(株価純資産倍率)が低い、配当利回りが高いなど株価指標で見て割安な株のことです。金融株・資源関連株にバリュー株が多数あります。

そのバリュー株が2021年以降、好調です。世界景気回復にともなう米金利上昇で金融株が買われ、原油価格上昇で資源関連株が買われました。

一方、グロース株には、コロナ禍でも業績好調だったIT(情報技術)・ネット関連株やバイオ関連株が含まれます。

2016年から2020年まで5年間、グロース株好調・バリュー株不振が続いたことで、グロース株はやや割高、バリュー株がかなり割安となったため、2021年以降、グロース株を売ってバリュー株を買う流れが出ていました。

その流れが2022年に加速していることが、以下のグラフからわかります。

TOPIXバリュー指数とTOPIXグロース指数の月次推移:2009年末~2022年12月(27日)

インフレ・金利上昇が懸念される間、バリュー優位が続くと考える理由

2023年前半もバリュー優位が続く可能性があります。その理由は、以下2点です。

【1】バリュー・グロースのバリュエーション格差がいまだに大きい

2021~2022年にバリュー優位が続いたとはいえ、まだ短期的なことです。2016年から2020年までの5年、グロース株ばかりが上がりバリュー株が低迷する時期が続いた結果、グロース株はかなり割高、バリュー株はかなり割安になっていました。

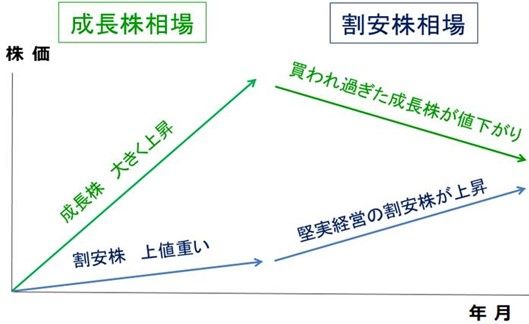

グロース偏重の反動として、割安な株を見直す流れが始まっていますが、いまだにバリュエーション格差はかなり開いたままです。今しばらく、以下のイメージで示した、割安株相場が続くと予想しています。

成長株相場から割安株相場への転換(イメージ図)

【2】「20世紀に逆戻り」の経済環境がしばらく続くと予想

経済環境が一時的に20世紀に逆戻りしていることが、バリュー株復活の重要な要因となっています。今年話題になっているのは、米国のインフレ率が一時9%台まで上昇し、過去40年で最高になったことです。

原油や天然ガスなど資源価格の上昇も話題となりましたが、それだけが原因ではありません。コロナ禍で米国政府・中央銀行(FRB[米連邦準備制度理事会])が、財政・金融の大盤ぶるまいをした弊害として、深刻なインフレが起こったと言えます。

モノが不足し深刻なインフレが起こるというのは、古く20世紀の経済環境に一時的に逆戻りしていることを示します。物価が上がり、金利が上がるのは、20世紀の経済環境です。

21世紀、特にリーマンショック後は、モノの値段も資源価格も金利も下がるのが当たり前となっていました。製造業では稼げない時代となる中、ネット関連やIT関連だけが成長する時代となっていました。

そうした環境の中で、IT・ネット関連の成長株だけが買い上げられ、オールドバリュー株(金融株・資源関連株・製造業)は低迷し続けました。

今、一時的に20世紀の投資環境に戻ったことで、バリュー株の業績が拡大し、株価が見直される局面に入っています。20世紀は人類がモノの豊かさを求めて努力した時代でした。

モノが不足し、資源価格が上がると、インフレになり金利が上がり、それを見て中央銀行が金融を引き締めました。それと同じことが今、米国で起こりつつあります。

過去に、日本株でバリュー株優位が長く続いた時は、いずれもインフレや金利が上昇した時でした。代表的なものに以下があります。

◆1980年代後半のバリュー相場

円高と貿易戦争でグロース株(ハイテク株)がさえない中、内需中心にバブル景気が盛り上がり、バリュー株が活躍。

◆2000年代前半のバリュー相場

金融株や重厚長大産業が、構造改革で復活。ブリックス(中国・インド・ブラジル・ロシア)といわれる新興国の成長加速で、資源価格が急騰、世界的にインフレ懸念が強まり、金利が上昇。

以上の理由から、2023年前半、引き続きインフレ・FRBの利上げが警戒される環境下で、日本株市場で、バリュー株優位のパフォーマンスが続くと予想しています。

2023年後半には、グロース優位に戻る可能性も

いつ頃、グロース優位に戻るか、予測するのは難しいところですが、一つだけ言えるのは、グロース優位とバリュー優位は循環するということです。いつまでもバリュー株が優位ということはありません。いつかグロース株優位に転換することもあります。

バリュー復活の要因となっている「20世紀に逆戻り」の経済環境も、このままいつまでも続くとは考えられません。

2023年前半にはインフレが高止まりすると予想していますが、2023年後半には、再び資源価格が下がり、世界的にインフレが鎮静化し、長期金利が低下する局面が来ると考えられます。そうなると、再びグロース優位の相場になると考えられます。

2023年後半は、21世紀の経済環境に戻り、AI(人口知能)や高速通信規格「5G」を活用した第4次産業革命が世界中で加速すると考えています。

そうした環境下で、再びIT・ネット関連の成長株が上昇する環境になると予想しています。来年後半にグロース優位に戻ることも考えつつ、少しずつグロース株の押し目を拾っていくことも考えて良いと思います。

▼著者おすすめのバックナンバー

2022年12月22日:利回り3.6~5.0%!エネルギー安全保障に貢献する高配当利回り株3選

2022年12月21日:黒田サプライズ!日経平均急落でも銀行株急騰のわけ。三菱UFJFG「買い」継続

2022年11月30日:バフェットが日本の5大商社株を買い増し。好配当利回り株として「買い」継続

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。