外国人が買えば上がり、売れば下がる日本株

今日は、日本株を「誰が買い、誰が売っているか」需給面から分析します。

過去30年以上、日本株の動きを支配しているのは外国人投資家です。外国人投資家が買えば上がり、売れば下がる傾向が鮮明です。外国人は、買う時は上値を追って買い、売る時は下値をたたいて売る傾向があるので、短期的な動きは外国人次第です。

その外国人ですが、2021年から2022年にかけては売買動向が定まらず、売り買いがめまぐるしく入れ替わっています。すごい勢いで買い始めたと思っても長続きせず、すぐ売りに転じます。すごい勢いで売り始めたと思っても、それも長続きしていません。

11月21~25日の週、外国人投資家は株式現物と先物を合わせて1兆円弱の買い越しとなりました。ところが、次の週、11月28日~12月2日には約8,000億円の売り越しに転じました。

外国人が3カ月続けて買い越せば日経平均株価は大きく上昇して高値を取っていくことになります。3カ月連続で売り越せば、大きく下落して安値をつけていくことになります。今のように売り買いが定まらない時は、日経平均も狭い範囲で行ったり来たりとなっています。

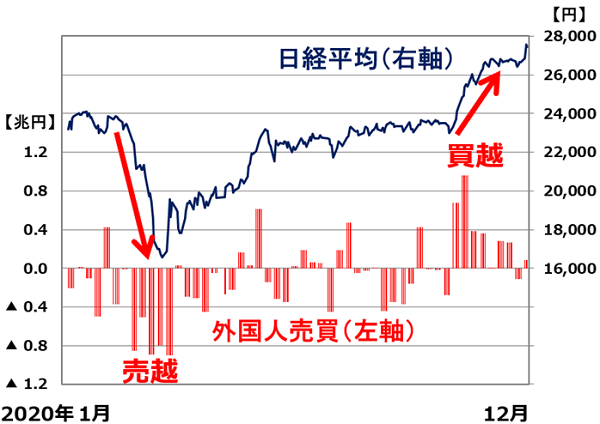

<日経平均と外国人の売買動向(買越または売越額、株式現物と日経平均先物・TOPIX先物の合計):2021年1月4日~2022年12月9日(外国人売買動向は2022年12月2日まで)>

その結果、2021年の日経平均はトレンドが出ず、狭いレンジの上げ下げを繰り返してきました。2022年に入ってから、3月まで外国人の売りで大きく下がりましたが、その後は、狭いレンジの上げ下げを繰り返しています。

その前の年、2020年の日経平均は大荒れでした。コロナショックで暴落した後、急上昇しています。この年の暴落も急反発も、以下の通り、外国人が主導しています。

<日経平均と外国人の売買動向(買越または売越額、株式現物と日経平均先物の合計):2020年1月6日~2020年12月31日>

2021~2022年主体別売買、事業法人の自社株買いが最大の買い手

それでは、外国人が売っている時に、買っているのは誰でしょう。2020年までは日本銀行が最大の買い手でした。2021年以降、「自社株買い」が最大の買い手となっています。

それでは、外国人が買っている時に、売っているのは誰でしょう。金融法人(銀行・生損保の自己勘定)・信託銀行(主に年金基金)などが売っています。

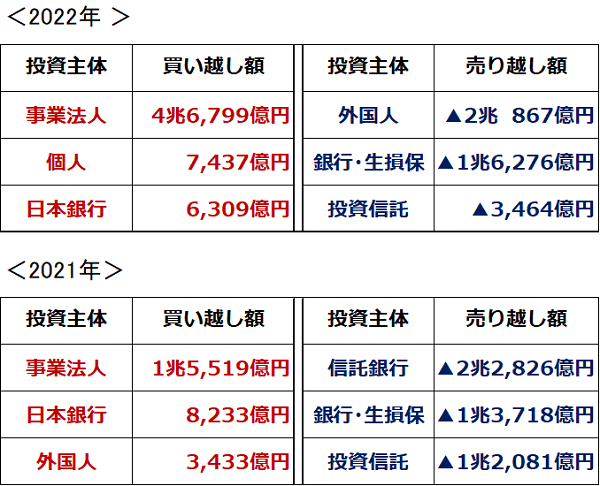

以下、2021年と2022年の主体別の動きを詳しく見てみましょう(株式現物の売買のみ。日経平均先物の売買は含まず)。

<2021年・2022年の日本株主体別売買動向:買い越し・売り越し上位3主体>

【1】最大の買い手は「事業法人」の自社株買い

2021年も2022年も最大の買い手は、事業法人です。事業法人の買いは、そのほとんどが自社株買いです(TOB・株式公開買い付けの買いは含まれません)。

株主への利益還元のため、また、配当負担を減らす財務戦略のため、近年日本企業は、積極的に自社株買いを実施しています。事業法人は、毎年、継続的に大口の買い主体となっています。

【2】個人投資家は、株が上がると売り下がると買う傾向が鮮明

外国人と反対の売買をする傾向が鮮明なのが、個人投資家です。個人投資家は、株が上がると売り、下がると売る傾向が鮮明な「逆張り」投資家だからです。結果的に、外国人の動きと逆になることが多いと言えます。

【3】日本銀行のETF買いは減少

2020年まで日本銀行が最大の買い手でした。2021年以降は、買いが減りました。2022年の6月17日に701億円を買ったあと、買いは6カ月余り入りませんでしたが、12月2日に久々に701億円の買いを実行しています。

【4】金融法人は継続的な売り主体

金融法人は持ち合い株の売却を毎年続けているので、継続的に大口の売り手となっています。ただし、上場している大手銀行・生損保は、自社株買いもやっています。

自社株買いは毎年、継続的な買い要因です。ただし、持ち合い解消売りの方がはるかに金額が大きいので、ネットで見ると、金融法人は大口の売り主体です。

【5】年金基金の売買は信託銀行の売買として現れる

信託銀行の売買として出ているのは、信託勘定で売買する投資主体の動きです。近年は、そのほとんどが年金基金の売買です。

年金基金は、個人投資家と同じく、株が上がると売り、下がると売る傾向が鮮明な「逆張り」投資家です。したがって、外国人が買う時に売り、売る時に買う傾向が鮮明です。

年金基金が逆張り投資家になるのは、ポートフォリオのリバランス・ルールによります。

ポートフォリオに組み入れる株の組入比率のターゲットを決めて運用していますが、株が上昇して株の組入比率が時価ベースで大きくなり基準を超えてくると、株を売る必要が生じます。

逆に株が下落して株の組入比率が時価ベースで小さくなると、買う必要が生じます。

日本最大の公的年金で、運用資産約200兆円を有するGPIF(年金積立金管理運用独立行政法人)の売買も、信託銀行のところに出ます。

ただし、年金基金は、市場外取引なども使うので、全ての売買が信託銀行に出るわけではありません。

また、信託銀行の売買が全て年金基金の売買というわけでもありません。日本銀行のETF(上場投資信託)買いは、信託銀行経由で出ることもあれば、証券自己の買いとして出ることもあります。

2017~2020年の主体別売買、日本銀行が最大の買い手

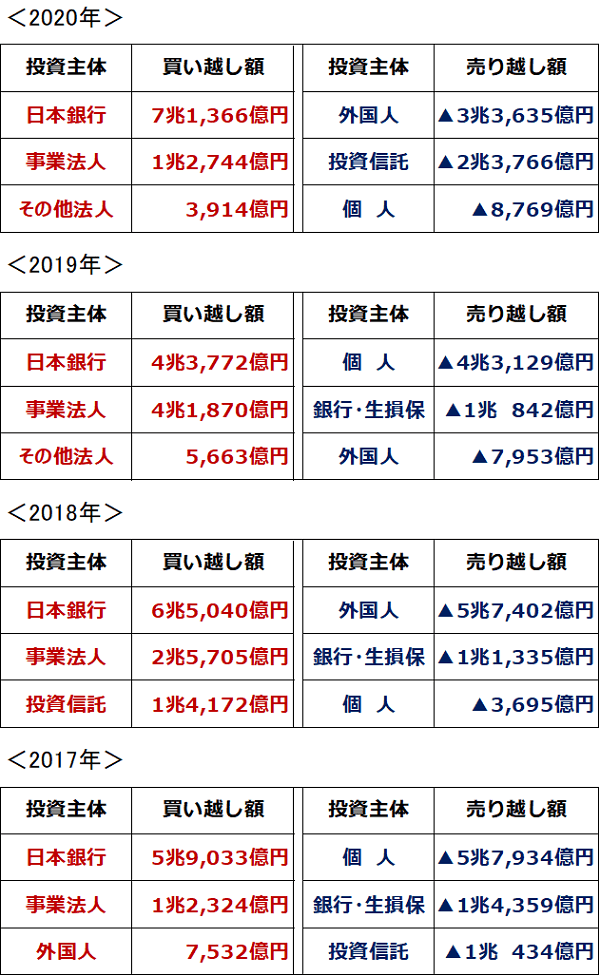

2017~2020年に年間を通じて、日本株を買い続けている、最大の買い手は日本銀行です。以下、2017~2020年の主体別売買動向を、参照ください。

<主体別の日本株売買動向(買越・売越が大きい上位3主体):2017~2020年>

2017年から2020年まで、毎年、最大の買い手は、日本銀行(ETF買い付け)です。次が、事業法人です。事業法人の買いは、主に自社株買いです。

毎年、巨額の売りを出しているのが個人投資家【注】です。

【注】個人投資家の売り越し額

実際の売り越し額は、ここまで大きくはありません。個人投資家が、新規公開株を引き受けて、上場後に売却した場合、統計上買いはカウントされず、売りだけがカウントされます。上の表に出ている売り越し額から、個人投資家が新規公開株を引き受けた金額を差し引いたものが、本当の売り越し額となります。

投資信託は日経平均が下がった2018年は買い越しですが、それ以外の日経平均が上昇した年は売り越しとなっています。主に個人投資家の解約売りです。

銀行・生損保も毎年、日本株を売り続けています。これは、法人間の株式持合いを解消するための売りで、相場動向にかかわらず、毎年、計画的に売りを続けています。

需給面でもっとも注目される主体は、外国人で変わらず

短期的な日経平均の動きを決めているのは、外国人です。これからも外国人の売買動向をしっかり見ていく必要があります。

自社株買いも大きな存在ですが、株が下がる時に買うことが多く、上値を追って買っていく主体ではないので、短期的な株式市場の動きを決める主体ではありません。

引き続き、外国人の日本株売買動向をウオッチしていくことが大切です。外国人の動きで気づいたことがあれば、本コラムで報告します。

▼著者おすすめのバックナンバー

2022年11月16日:利回り4.4%・5.1%、メガバンク2社の「買い」判断を継続

2022年11月30日:バフェットが日本の5大商社株を買い増し。好配当利回り株として「買い」継続

2022年12月7日:JT、投資判断は「中立」。利回り6.7%、業績好調でもロシア事業のリスク考慮

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。