年内利上げ停止、来年利下げまで織り込みつつある株式市場

米インフレショック、急激な利上げで6月まで急落してきた米国株が、7月以降、戻り歩調をたどっています。それにつれて日本株にも外国人と見られる買いが増え、日経平均株価は「2万8,300円の壁」を超え、15日は2万8,871円まで上昇しました。

その背景にあるのは、「米インフレ沈静化→米利上げ停止→来年にも米利下げ」の期待です。米景気減速、原油・穀物・貴金属市況の下落を受けて、米インフレが沈静化に向かう期待が出ています。

FRB(米連邦準備制度理事会)は、6月と7月に連続で0.75%の大幅利上げを行いました。過去に例のない急ピッチの利上げです。米景気減速が鮮明になってきている中で、大幅利上げを行ったため、長短金利のスプレッドが急速に縮小しています。

米10年・2年・3カ月金利の推移:2021年1月4日~2022年8月15日

上のグラフをご覧いただくとわかる通り、米国の10年金利と2年金利はすでに逆転しています。急激な利上げで、3カ月金利が急上昇し、それにともなって2年金利も上昇してきていますが、10年金利が逆に低下したために、10年・2年の逆転が起こっています。

2年金利が上昇してきたのは、今の高インフレ・高金利が1~2年は続く可能性があるという見方が背景にあるからです。一方、10年金利が低下してきているのは、今の高インフレ・高金利が10年にわたって続くとは考えられていないからです。10年金利は3%を超えたところで頭打ちになりました。長期的に、米インフレは3%以下に落ち着くという見方があることから、長期金利は3%以下に低下しました。

10年金利の動きを見る限り、FF金利の引き上げをこのままどんどん続けていくことはできなくなると考えられます。FF金利の誘導水準は7月の利上げですでに2.25~2.50%(中央値2.375%)まで引き上げられています。まだ、10年金利(8月12日時点で2.84%)とFF金利は逆転していませんが、9月20~21日のFOMC(米連邦公開市場委員会)で、さらに利上げを行うと、FF金利と10年金利のスプレッドはほとんどなくなります。

【1】9月0.25%利上げならば、FF金利は2.625%(中央値)に。

【2】9月0.5%の利上げならば、FF金利は2.875%(中央値)に。

米長期(10年)金利(8月12日2.84%)との逆転が視野に入ってきます。それまでに米国のインフレ率やガソリン価格がどこまで低下しているかにもよりますが、9月までで利上げは終了という議論が出てくる可能性があります。

今の米国株の上昇は、それを織り込んでいるものです。米国株の期待リターンは年率3%よりも高いと考えられることから、米長期金利が3%で頭打ちとなるならば、米長期国債より米国株の方が長期的なリターンは高いと考える投資家が、米国株を買い戻している可能性があります。

2019年の経験。FF金利と米10年金利が逆転

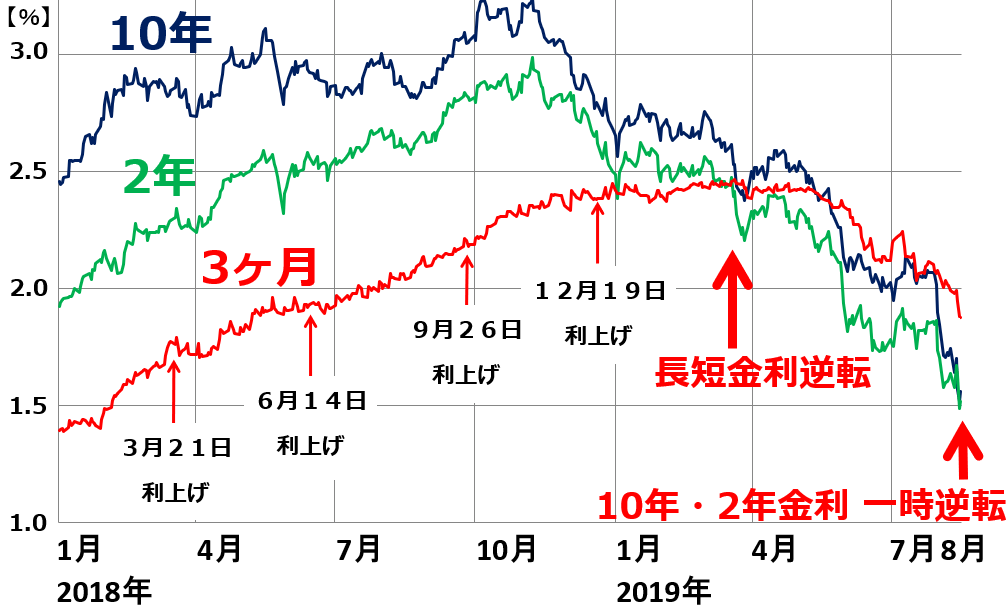

2019年にも、米国で長短金利の逆転が起こっています。2018年は年後半にかけて、製造業中心に世界景気に減速感が強まりました。にもかかわらず、FRBは2018年に4回の利上げを行いました。景気減速が鮮明になる中で、利上げを続けたために、2019年には、以下の通り、長短金利の逆転が起こりました。

<米10年・2年・3カ月金利の推移:2018年1月2日~2019年8月16日>

2019年は、FRBが急速に利下げすることで、米景気が持ち直す期待が出る中で、2020年にコロナショックが起こって米景気は後退期入りしました。

2022年はどうなるでしょう? FRBが利上げを停止して、米景気はソフトランディングするのでしょうか? あるいは、FRBは大幅利上げを続けて、長短金利の大幅逆転が起こり、米景気はリセッション入りするのでしょうか?

米景気とFRBの金融政策のスタンスの変化を、慎重に見ていく必要があります。

日本株は長期投資で「買い場」の見方継続

結論は毎回述べていることと同じです。日本株は割安で長期投資で良い買い場となっていると思います。

ただし、短期的にはさらなる下値の可能性もあります。時間分散しながら割安な日本株を買っていくことが、長期的な資産形成に寄与すると判断しています。

▼著者おすすめのバックナンバー

2022年7月28日:FRB、0.75%利上げを連続実施。米国株は大幅高。IMFは米景気見通しを大幅引き下げ

2022年7月13日:日経平均、年末に3万円回復ある?2022年の日経平均予想を振り返り

2022年7月11日:8月優待人気トップ「イオン」の「買い」判断を強調、3-5月は最高益

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。