※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田真之が解説しています。以下のリンクよりご視聴ください。

「ナスダック急反発、日経平均は戻り試す?」

ナスダック急反発で、世界的に株が反発

先週(5月23-27日)は、これまで世界株安を先導していた米ナスダック総合指数が急反発しました。それにつれて、世界的に株が反発しました。

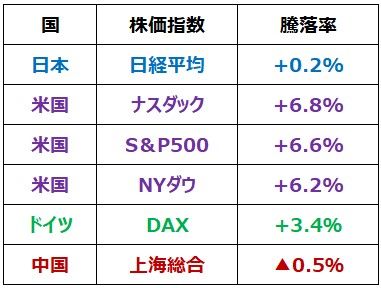

先週(5月23-27日)の世界の主要株価指数の騰落率

世界的な株安が続いたことにより、東証プライムの予想PER(株価収益率)は約14倍、米S&P50種指数は約18倍、独DAXは約13倍、上海総合は約10倍まで低下しており、世界的に株に割安感が出てきたとの見方もあります。

ただし、世界景気の悪化につながる不安が解消したわけではないので、これで米国株がすぐに底入れするとの見方は多くありません。

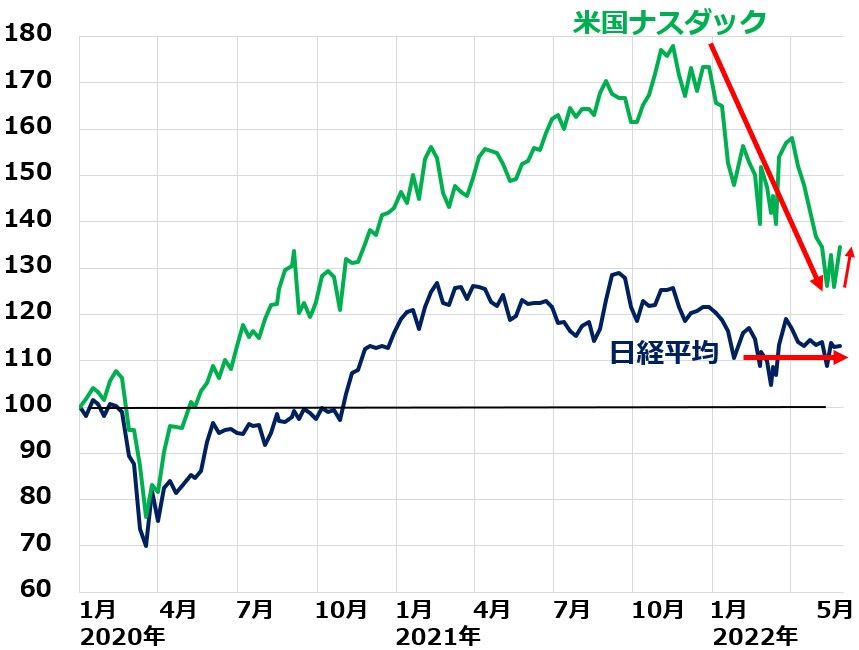

ナスダック・日経平均比較:2019年末~2022年5月27日

上記チャートを見ればわかる通り、日経平均株価は堅調に推移していますが、米ナスダックは、まだ急落後のテクニカル・リバウンドに過ぎない可能性もあります。

ナスダックを下落させてきた3つの不安はまだ解消していません。

【1】米インフレ・引き締めショック

米インフレ(米CPI総合指数前年比上昇率)は4月時点で8.3%と高止まりしたままで、FRB(米連邦準備制度理事会)が急激な引き締めを急いでいる状況に変化はありません。

【2】ウクライナ危機

ロシアによるウクライナ侵攻が長期化し、世界的なエネルギー・穀物不足も長期化する可能性が出ています。ロシアへの経済制裁が強化される中、制裁を科されるロシアだけでなく、制裁を科す日米欧の景気・企業業績のダメージが大きくなりつつあります。

【3】米景気・中国景気の減速懸念

インフレと金融引き締めによって米景気が減速する不安が出ています。中国景気もゼロコロナ政策に固執する中国政府による上海ロックダウン(都市封鎖)によって急減速する不安が高まっています。

日本株が堅調な4つの理由

3月以降、米国株が弱い中で日本株の堅調ぶりが目立っています。ここから米国株が再び大きく崩れることがなければ、日経平均も戻りを試す可能性はあると思います。

日本株が堅調な理由は毎週のレポートで書いている通り、以下4つです。

【1】 円安

円安は日本の企業業績には大きなプラス要因です。円安による輸入物価の上昇が国民生活にマイナスなので「悪い円安」とメディアで盛んに言いたてていますが、企業業績にはマイナスよりもプラスの方がはるかに大きいです。

【2】リオープン(経済再開)への期待

新型コロナウイルスの重症化リスクが低下、死亡率も通常のインフルエンザに近いところへ低下してきていることから、日本でリオープン(経済再開)への期待が高まっています。そうなると消費が、コロナで抑え込まれていた反動で、一時的に大きく伸びる可能性があります。

米国では、昨年、コロナからの消費急回復がありましたは、回復は一巡、今年は減速の懸念が出ています。これから消費回復が見込まれる日本と対象的です。リオープンのモメンタムの差から、日本株を選好する向きも一部に出ていると考えられます。

【3】日本の企業業績が良好

3月期決算の発表がほぼ終了しました。終ったばかりの2022年3月期が好調であったことに加え、新年度(2023年3月期)も小幅ながら増益が見込める可能性があります。以下が、東証上場主要841社の業績推移です。今期、楽天証券では、連結純利益が5.8%の増益になると予想しています。

東京証券取引所上場、3月期決算主要841社の連結純利益(前期比)

【4】「インベスト・イン・キシダ」、資産倍増策への期待

岸田首相が提唱している「新しい資本主義」では、株式投資にネガティブな提言が多く警戒を生じていました。ところが、先般、岸田首相がロンドンで行った講演では、「インベスト・イン・キシダ」と述べ、株式投資にフレンドリーな発言が出たことが注目されました。岸田政権の政策スタンスに変化が生じる兆しかと、期待を生じています。

時間分散しながら日本株買い増しの方針継続

結論はいつも述べていることと変わりません。日本株は、長期的に良い買い場を迎えていると考えています。短期的な株安ショックが終わったとは判断できないので、短期的な下値リスクを意識しつつ、時間分散しながら買い増ししていくことが、長期的な資産形成に寄与すると考えています。

このような時には、積み立てで日経平均インデックスファンドに投資していくのがもっとも良い投資のしかたと思います。ある程度まとまった投資資金があって個別株への投資も考えたい方は、株価割安度が際立っていると私が判断している三菱UFJ FG(8306)や、資源関連で好業績のINPEX(1605)、三菱商事(8058)、世界景気の変動に対してディフェンシブなNTT(9432)などから投資していくのが良いと考えています。

▼著者おすすめのバックナンバー

2022年5月19日:利回り4.4%・5.6%、増配発表の三菱UFJ、三井住友FGの「買い」判断継続2022年3月23日:ウクライナ危機で資源高が長期化:鉱業・商社に追い風、石油化学・石油精製は要注意

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。