しんた:高校2年生。

中学からお年玉のお金で運用をしているインテリ高校生。

クイズ研究部の部長

ひな:しんたの同級生。

クイズ研究部の部員

投資初心者の心得

しんた:まずは、投資信託(ファンド)をはじめるときの投資の心得3か条から。

その1:投資を開始するときに、「売り(利益確定の売りと損失確定の売り)」の基準を「決め」ておく

その2.買うタイミングを気にしない! 緩やかに上がる資産を選ぶ

その3.リーマンショックのような暴落のあとは、思い切って投資する

ひな:その1は、前回教えてもらったね「ほったらかしは危険!?投資の利益を受け取るためにどうするの?」。

「緩やかに上がる資産」を選ぶ

ひな:その2「買うタイミングを気にしない! 緩やかに上がる資産を選ぶ」ってなに?

しんた:なにをいつ、どうやって買えばいいの?で話したように、緩やかに上がる資産を選んで、つみたて方式で購入すれば、損する可能性は低くなる。タイミングはほとんど関係ない。

ひな:価格が下落しても「ラッキー」と思うんだよね。

しんた:つみたて投資では、基準価額が下がれば、購入数量(口数)が多く買えるからね。

だけど、ひなちゃんが例えば明日からつみたて投資を開始する。その直後に相場が下落して、しばらく回復しない場合にどうなるか…。

ひな:ど、どうしよう!?

しんた:相場が回復するまでは、赤字運営になっちゃう。つみたてても、つみたてても、毎月赤字。いずれ相場が回復したときには、黒字になるから大丈夫なんだけど、あまり気持ちのいいものでもない。

ひな:なるほど、それで「緩やかに上がる資産」ってわけね。途中の評価損が大きくなる可能性が低いから。

しんた:そう。「緩やかに上がる資産」。

ひな:・・・「緩やかに上がる資産」?

しんた:だよね(笑)。例えば、投資信託の場合、原則、運用方針が変わらないから、過去の実績を見て、基準価格が安定的なものをみるんだって。一般的に、先進国の債券の値動きは安定的っていわれる。特に国債や社債。あとは、過去の値動きが安定しているインデックスファンドを探す。

ひな:インデックスファンドは教えてもらったよね。(〔8〕インデックス運用、アクティブ運用ってなに?)

しんた:おお! ひなちゃん。成長しているね。インデックファンドはいろいろあるから、なるべく手数料が低いものを選ぶといいかも。

ひな:ほー! しんたくん、今日はいつにもまして賢い。

しんた:でしょ~。

「リーマンショックのような暴落のあとは、思い切って投資する」

ひな:「リーマンショックのような暴落のあとは、思い切って投資する」ってどうゆうこと?

しんた:これはね、父ちゃんに教えてもらったことなんだ。

|

しんた父:しんた、投資をやろうとしているみたいだな。 しんた:勉強し始めたところだよ。でも、高値で買いたくないし、値下がりのタイミングは分からないし…。まだちょっと怖い。 しんた父:俺もなあ。失敗したことがあるなあ。 しんた:なになに!? しんた父:ソニーかなんかの株を持っていて、いい決算が発表されて、翌日大きく値上がりすることを期待したんだ。 しんた:大きく上がりそうだね。 しんた父:ところが、翌日ソニーの株価は下がってしまった。それで、思わず売ってしまったんだ。 しんた:なんで? しんた父:何かあるのかと思って。自分が知らない材料(情報)があったのかもって。 しんた:知らない材料? しんた父:例えば、重大な欠陥が発覚したとか、海外事業の一部から撤退して費用がかさむとか。うわさでも株価は下がるときもあるからね。その時は、株をたくさん持ってた投資家が、自分が「決め」た水準に達したから、全部売っていたんだ。大量に買う人たちが出てきて、値上げが起きた。 しんた:それで売られて値下がりした。 しんた父:その通り。相場は、みんなが買えば上がって、みんなが売れば下がる素直で厄介なものだから。どうしても「たくさん持ってる投資家」に左右されるんだ。 しんた:そんなの、個人投資家が儲からないじゃん! |

利益を出すウラワザ

ひな:わたしたちみたいな少額で投資している人は、損をしちゃうってこと!? なにそれ!?

しんた:ちょっと待って。そう思うよね。だから父ちゃんが使っているウラワザを聞いてきたよ。

|

しんた父:「彼らの動きを利用して、個人投資家が儲かるケースもあるんじゃないか」っていう、画期的なコメントを書いてるの、ブログで見つけたんだ。 しんた:え!? なにそれ! しんた父:リーマンショックの前後で、株も売られ、REIT(リート)も売られ、社債も売られ、一部の資産をのぞいて、みーんな売られました。 しんた:株価が大幅に下がったときだよね。 しんた父:「そのときに、投資しておけばよかった」って思うよ。当時、日経平均株価が7,000円、今は1万8,000円だから、これだけで1万1,000円の利益が出ているんだよ。 しんた:うん。でも、「たくさん資金を持っている投資家」が思い切って買っちゃえば、すぐに値上がりしちゃうんじゃないの? しんた父:ところが、そうなってないんだ。日経平均株価は、リーマンブラザーズが倒産する前月の2008年8月、月末には1万3,000円あたり。これが、9月に1万1,000円台、10月に8,500円台となり、2009年2月には7,500円台まで下がる。 しんた:うっわー、大変! |

|

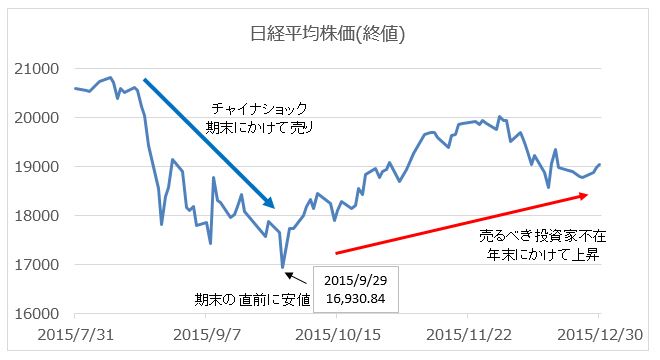

しんた父:その後、2009年7月には10,000円台を回復するんだけど、本格的に1万1,000円台を回復するのは2013年の1月までかかる。 しんた:3年半もかかるの? リーマンショックからだと4年以上も? しんた父:そう。そこに、二つのチャンスがある。一つは、2009年2月から3月にかけて。日経平均が8,000円前後のとき。もうひとつは、その後の3年半、1万円前後のとき。 しんた:そりゃ、結果を見ればそうだけど、もっとガンガン下がっちゃうリスクもあるよね。 しんた父:もちろん。だけど、そんなこと言ってたら、全く投資できなくなっちゃうから、ちょっと上がる確率が高くなったところで投資を開始してみる。 しんた:なんで確率が高くなるって分かるの? しんた父:「たくさん持ってる投資家」って、みんなのお金を運用している銀行、生命保険会社、年金、など「機関投資家」って呼ばれる組織のこと。つまり、決算があり、日本の場合ほとんどは3月が決算月、9月が中間決算月になっている。 しんた:そうなんだ。 しんた父:組織は、大きい金額を動かしているから、「ルール」が設定されている。例えば、株なら、「日経平均が10%下がったら、自分たちのポートフォリオ全体の15%を売って損失確定しなさい」、とか。その「ルール」は、半期決算ごと、つまり、4~9月と10~3月で区切られているんだ。 しんた:狙い目は「機関投資家の決算」。 しんた父:そう。リーマンショックのとき、リーマンの倒産が9月の中旬だったから、「たくさん持ってる投資家」の大部分は、4~9月の「半期」が終わった10月に入ってから本格的に売り始めた。日経平均が10%下がったから全体の15%売り、日経平均が20%下がったから、全体の25%売り…。 しんた:そっか。「ルール」が二重にも三重にもなっているのね。 しんた父:一方で、海外の投資家はほとんどが12月決算なんだ。10月から12月中旬にかけて、売れるだけ売る、という現象が起きる。日本の投資家は3月決算だから、3月中旬くらいまでに、売れるだけ売る。 しんた:ん? 確か、2009年2月が一番安かったって言ったよね。 しんた父:そう。月末ベースなら2月末。日次ベースでは、3月10日。そこまでは、売れるだけ売る。その後、売る(というか、ルールで売らなきゃいけない)人たちがいなくなる。 しんた:だから2月末とか3月10日が安値?そんなに単純なの? しんた父:まぁ、偶然かもしれないけどね。ただ…。 しんた:ただ?? しんた父:2015年の8月から9月にかけて起こったチャイナショックと呼ばれる下げ局面では、日経平均は9月29日に底値をつけて、その後年末まで徐々に上がっていくんだ。決算と無関係とは言えなくもない。こうして、「売りたくないかもしれないけど、売らないといけない大きな投資家」がたくさん売ったあとに、個人投資家のチャンスができるわけだ。 |

大きく下げたときのポイントは決算月

ひな:しんた君! これは発明よ! 決算月が買い時ね!

しんた:まあ、同じことがまた起こるか分かんないけどね。あとは、リーマン後に景気が本格的に回復するまでに3年半以上、日経平均が10,000円前後だったわけだから、そこにも二つ目のチャンスがあったみたい。

ひな:つまり、大きく下げたときは、そのときの決算月が終わる直前、あとは、景気の回復途中にチャンスがあるかもしれない、ってことね。

しんた:そういうこと。そして、大きな投資家たちは、いったん売ったものを買い戻すまでに、時間をかけて買い戻すみたい。すぐに買い戻して、また下がっちゃったら、「へたくそ!」って言われちゃうから、景気が徐々に回復するのに合わせて、慎重に買い戻す可能性が高いんだって。

ひな:なるほどね。だから、相場がすぐに回復しないんだ。

しんた:ということで、長くなっちゃったけど、その3「暴落のあとは、思い切って投資をする!」の解説でした。

ひな:なんか、疲れたけど、今までで一番面白かった!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。