※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田真之が解説しています。以下のリンクよりご視聴ください。

「 [動画で解説]ディープ・バリュー株に注目 高配当株「買い場」」

---------------------------

日経平均弱い。日本の景気回復遅れと世界景気減速懸念が上値おさえる

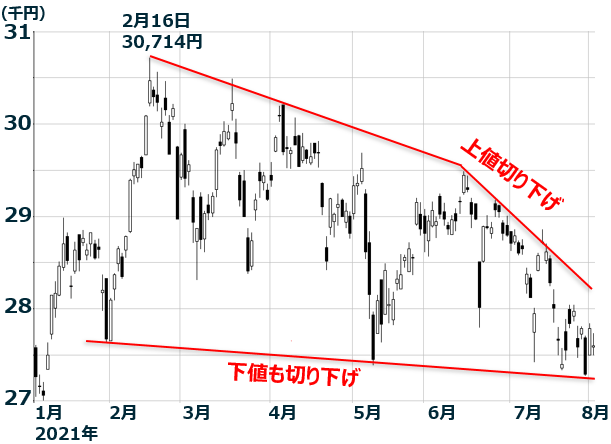

8月3日の日経平均株価は、前日比139円安の2万7,641円でした。2月16日に一時3万714円の年初来高値をつけましたが、そこからちょうど10%下げたところです。

3月以降、上値・下値とも切り下げる展開が続いていて、どこで下げ止まるかわからない状態です。

日経平均日足:2021年1月4日~8月3日

7月30日に新型コロナ変異株感染拡大を受けて緊急事態宣言の延長・適用拡大が決まったことを受けて、外国人投資家が日本株を売ったと考えられます。日本の消費回復の遅れに、外国人投資家がしびれを切らしたのでしょう。

もう1つの不安は、来年にかけて世界景気が減速する懸念が出てきていることです。米国でコロナ後のリベンジ消費が一巡するとともに、世界的にコロナ変異株(デルタ型)の感染が急拡大している影響も懸念されます。

そうなると今、世界的に回復色が強まっている「景気敏感・製造業」の業績がピークアウトする可能性があります。

そのシナリオに基づき、製造業の比率の高い日本や中国などアジア株が売られています。製造業の比率が低く、ITやヘルスケア産業の比率が高い米国株に資金を投資する動きが出ています。

日本の内需は来年回復、米景気は減速しても2%台の成長続くと予想

日本の景気回復が遅れていることについて、私は深刻な問題だとは考えていません。いずれワクチン接種が進めば、日本でも遅れて「リベンジ消費」(コロナ禍でできなかった消費がまとめて出ること)が盛り上がると考えているからです。

ワクチン接種が進んでいる60歳以上の感染が減っていることを考えると、50代以下の接種が進めば、経済活動は少しずつ正常化すると期待できます。

変異株の拡大という不安があるので、海外旅行解禁までには長い年月を要すると考えられますが、国内限定の人の移動は来年には回復してくると予想しています。

世界景気について、来年「減速」するのはほぼ確実ですが「失速」には至らないと考えています。IMF(国際通貨基金)「世界経済見通し(2021年4月)」によると、2020年にコロナ禍で▲3.5%落ち込んだ米国GDP(国内総生産)は、2021年に+6.4%、2022年に+3.5%伸びると予想されています。

IMFによる世界各国のGDP成長率予想:2021年4月時点

| 2020年 | 2021年予想 | 2022年予想 | ||||

|---|---|---|---|---|---|---|

| 世 界 | -3.3% | 6.0% | 4.4% | |||

| 米 国 | -3.5% | 6.4% | 3.5% | |||

| 日 本 | -4.8% | 3.3% | 2.5% | |||

| ユーロ圏 | -6.6% | 4.4% | 3.8% | |||

| 中 国 | 2.3% | 8.4% | 5.6% | |||

| インド | -8.0% | 12.5% | 6.9% | |||

| ASEAN5 | -3.4% | 4.9% | 6.1% | |||

| ブラジル | -4.1% | 3.7% | 2.6% | |||

| ロシア | -3.1% | 3.8% | 3.8% | |||

| 南アフリカ | -7.0% | 3.1% | 2.0% | |||

| 出所:IMF「世界経済見通し(2021年4月)」 | ||||||

私は、米国GDPは今年6.4%伸びた後、来年は2.5%成長に減速すると予想しています。IMFの見通しはやや高過ぎると考えています。

それでも2%台の成長があれば、巡航速度の拡大が続いていると見なせます。もし米国の来年の成長が1%台にとどまると株式市場で「米景気失速」が意識されるようになりますが、そこまで減速しないと予想しています。

したがって、私は、日本株は過度な悲観を織り込んで「売られ過ぎ」と見ており、今は「買い場」と判断しています。

景気の先行き、決め打ちは禁物。ディープ・バリュー株に注目

先ほど述べたのは、私の景気予想です。私の予想通りになるならば、日本株は今「買い場」です。ただし、景気予想は当たることもあれば外れることもあります。景気予想に賭けて、過度のリスクを取ることは禁物です。

景気予測を当てることより大切なのは、投資銘柄の選別だと思います。投資する銘柄が「割安」であるか否かが大切です。

財務内容が良好で収益基盤が堅固、配当利回りの高い割安な銘柄に投資すれば、たとえ景気予測が外れて日経平均が下がっても、相対的にダメージは小さいと思います。

景気は循環します。いつまでも良いわけはなく、いつか悪化します。ただし、いつまでも悪いわけもなく、いつか回復します。割安な株に投資していれば、短期的に景気悪化で下がっても、次の回復期に株価はまた上昇することが期待できます。

今、日本株には、株価指標や配当利回りで見て「きわめて割安」と判断できる銘柄が多数あります。英語でいうと、「ディープ・バリュー株」と呼ばれる銘柄です。

三菱UFJ・FG(8306)など、国際展開が進んでいて収益力が堅固、財務内容が良好な金融株にディープ・バリュー株が多いと考えています。以下に投資の参考銘柄を挙げます。

投資の参考銘柄:高配当の金融株

| コード | 銘柄名 | 株価:円 | 配当 利回り |

PER:倍 | PBR:倍 | 1株当たり 配当金:円 |

|---|---|---|---|---|---|---|

| 8306 | 三菱UFJ FG | 580.2 | 4.7% | 8.8 | 0.44 | 27 |

| 8316 | 三井住友FG | 3,708.0 | 5.4% | 8.5 | 0.42 | 200 |

| 8591 | オリックス | 1,944.5 | 4.0% | 9.5 | 0.77 | 78 |

| 8766 | 東京海上HD | 5,295.0 | 4.1% | 11.7 | 1.00 | 215 |

| 8725 | MS&AD | 3,420.0 | 4.7% | 8.3 | 0.61 | 160 |

| 出所:配当利回りは今期(2022年3月期)1株当たり配当金(会社予想)を8月3日株価で割って算出。PERは8月3日株価を今期1株当たり利益(会社予想)で割って算出。告知事項:筆者は三井住友FG株を9,000株保有 | ||||||

世界景気の影響をあまり受けない高成長株に投資する方法もあります。高成長株ならば、世界景気が悪化しても株価への影響はあまり大きくないと期待できます。

ただし、成長株は当たり外れが大きいので、ホンモノの成長株を見つけられるか否かが鍵です。私はBASE(4477)(株価1,251円)、メルカリ(4385)(株価5,860円)などが有望と考えていますが確信は持てません。

当面ディープ・バリュー株を主軸としつつ、成長株発掘にも挑戦していくので良いと思います。

ディープ・バリュー株のさらに詳しい説明および投資参考銘柄について、6月15日に日経BPから発売された拙著「NISAで利回り5%を稼ぐ 高配当投資術」でも解説しています。ご参照ください。

▼著者おすすめのバックナンバー

2021年8月3日:水素関連株に改めて注目:参考銘柄と投資戦略

2021年7月29日:FIREを視野に、10年以上の長期で投資すべき日本の高配当株10選

2021年7月8日:成長株投資入門(その5):物流産業から成長企業を探す

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。