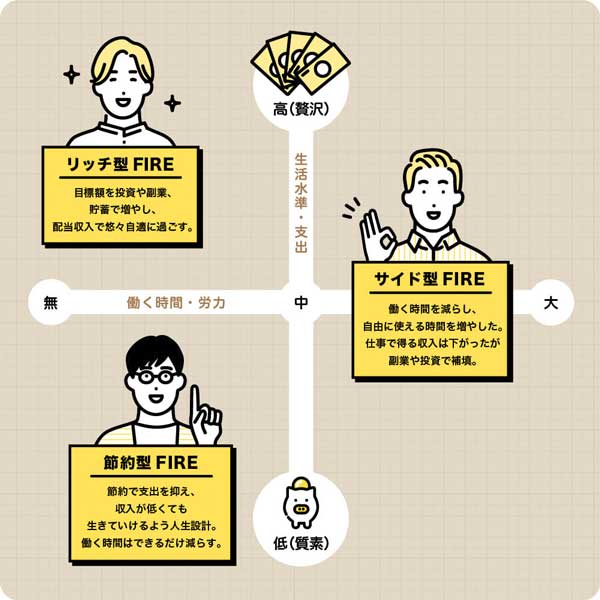

「トウシル版・FIRE」3タイプ、Happyになれる型は?

それぞれのFIRE型の特徴、メリット・デメリットはこちらでチェック>>

自分がHAPPYになれるのはどの「FIRE」型?

FIREさえすれば全員がハッピーになれるとは言い切れません。自分の仕事や生き方、ライフプランや価値観により、どの型のFIREが自分の人生を豊かにしてくれるのかが異なります。

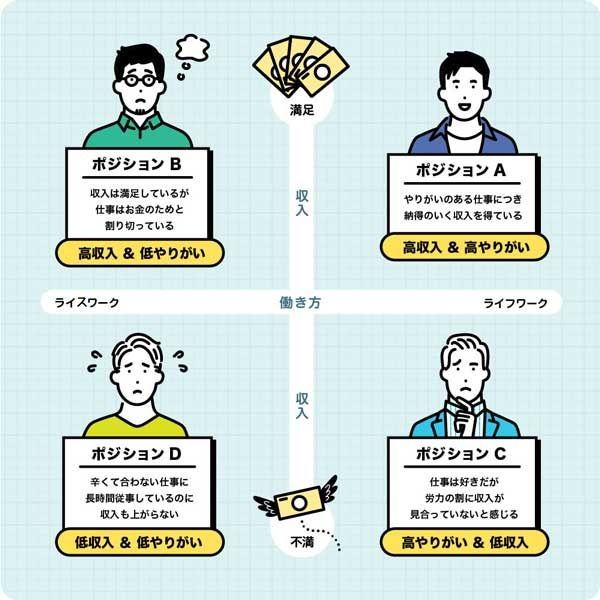

「働き方や仕事には“ライスワーク”と“ライフワーク”があります」と語るのは、ファイナンシャルプランナーの横田健一さん。「やりがいや好き嫌いは二の次で、食べるために働くのが“ライスワーク”。収入や見返りよりも、やりがいや働きがいが勝っているのが“ライフワーク”です。今の仕事が、“ライフワーク”で、かつ、自分の生活に必要な収入が見合っていれば、FIREする必要はないと言えます」(横田さん)。

まずは、現在の働き方や生き方にどんな不満を感じているか、不満別に自分のポジションをチェックして、何を改善すればその不満が今より改善できるかを整理してみましょう。

ポジションA:高やりがい&高収入が目指すならこのFIRE!

|

ポジションAの人の特徴 ・やりがいのある仕事につき、それに見合った収入を得ている。 |

「リッチ型FIRE」を目指して着々と資産形成

高収入であるというメリットを最大に生かし、ひとまず10年~20年程度は、今の職場で仕事にまい進。支出を抑え、給与の大半を投資に充てて、一刻も早く資産収入を得られる状況にたどり着こう。目標額が貯まったら退職し、自由な時間を満喫しながら悠々自適に過ごすのも◎。早期退職することで、残っている体力や気力を生かし、やりたい仕事や趣味などに没頭して、充実したセカンドライフを送ろう。

【番外】FIREしないで定年までサラリーマンとして生きる

仕事にも収入にも満足しているのであれば、無理にFIREしなくてもHAPPYなはず。社内で自分の居場所をきちんと作り、サラリーマン生活を最後まで謳歌(おうか)するのが◎。ただし、役職定年などで給与が激減など、環境が変わったときに対応できるよう、給与の一部は株式や不動産などの投資に回し、給与以外の資産収入を得ておくと、「いつでも辞められる」という心のゆとりも手に入る。

ポジションB:高収入&低やりがいが目指すならこのFIRE!

|

ポジションBの人の特徴 ・仕事にやりがいや充実感を感じない。 |

お金が貯まったら「リッチ型FIRE」で退職

仕事にやりがいや生きがいを感じなくても、職場環境がそう悪くなく、高収入で納得ができる場合は、ひとまず今の仕事を辞めずに資産形成に励もう。「いつまで」「いくらまで」と、目標年齢と目標額をしっかりと設定すれば、モチベーションをキープできる。退職後も生きていけるだけの資産が築けたら、さっさとサラリーマンを卒業し、リッチ型FIREを満喫しよう。

心が死ぬ前に退職し「節約型FIRE」で出直し

職場環境や人間関係が悪くストレス過多だったり、仕事内容に納得いかないことが多く、手にする収入を上回るほど勤労ストレスがツライ場合は、まず退職&節約生活で、メンタルを立て直そう。高収入時代に少しでも資産形成できていれば、生活レベルを落とし、資産をできるだけ取り崩さないように暮らす。気力がもし復活し、次のライフプランに進む元気が出てきたら、「サイド型FIRE」に転身して、自分のやりたいことを探ってみるのも◎。

ポジションC:高やりがい&低収入が目指すならこのFIRE!

|

ポジションCの人の特徴 ・好きなことややりがいのあることをなりわいとしているが、低収入。 |

「節約+サイド型FIRE」の複合型でマイペースに仕事を続ける

好きな仕事を続けたいのであれば、節約して支出を減らす「節約型」へ移行し、収入でも生きていける生活基準に慣れよう。また、会社は辞めて「サイド型」に転向すれば、自分の好きな仕事をマイペースで続けることができる。退職前に、投資信託の積み立てなどで、少しでも財産収入を得られる資産力を身につけておけば、FIREした後の生活の一助になる。

【番外】仕事が好きなら、転職・独立・副業を検討しよう

ライフワーク、といえるほど相性の良い仕事や好きな仕事で収入を得ている場合、問題は収入が低いことだけ。まずは、今より年収アップが望める、同業種や関係業種への転職が良策。また、サラリーマンの傍ら、好きな仕事を副業で別受けするなどで、まず収入アップを目指そう。収入アップできたら、投資信託や株式投資などで、給与以外の収入が自動的に入ってくる基盤を作ろう。生活費に悩まされず、自分の好きな仕事を満喫できる状況を作っていければ◎。

ポジションD:低収入&低やりがいが目指すならこのFIRE!

|

ポジションDの人の特徴 ・仕事内容や職場の環境が自分に合わず、通勤が毎朝憂鬱(ゆううつ)。 |

心が死ぬ前に「節約型FIRE」でツライ人生から脱出しよう

就労ストレスが、手にする収入を上回るほどツライ場合は、まず退職&節約生活で、自分の時間をとりもどし、メンタルを立て直そう。支出を最低限に抑えて静かに生活するうちに気力が回復するのを待つ。心に余裕ができたら副業やアルバイトなど自由の利く仕事で収入を得て、少額でもいいから積立投資などで資産を作っていくべき。

「サイド型FIRE」で自分の生きやすい仕事を見つけよう

まずは退職し、派遣社員や副業的仕事に切り替えて、労働時間を短時間に変更しよう。さらに節約しながら少しでも投資に回す資金を作り、コツコツと積立を開始すると◎。20代など、若い世代ならば、時間を味方につけた投資ができるため、少額積立でも30代くらいにはそこそこの不労所得を得ることも不可能ではない。徐々に投資額を増やして、サイド型からリッチ型FIREを目指すのも不可能ではないはず。

「FIRE」を考えれば、なりたい自分が見えてくる

若年層ほど収入も少なく、日々の生活で手いっぱいになりがち。細かい散財をしてしまい、なぜかお金が貯まらない…と思っているうちに、40代を越えてしまいます。そうなると、収入もある程度高くなり、気軽に退職しにくくなり、さらに家庭を持ったり子供ができるなど支出も増え、身軽に動けなくなってしまいます。

FIREを目指すための最短距離は、とにかく「明確な目標を設定し、早く準備を始めること」。特に、収入条件があまり変わらない20代の習慣づけはとても重要です。FIREしたいか否かは別として、将来、給料以外の不労所得という援護射撃を得られるかどうかで、人生の自由度が大きく変わってきます。

今回取材したFIRE人や、これまで取材した投資で成功している個人投資家の多くは、自分に必要な支出かどうかをはっきりと区別して、不要なもの、持っていても心が満たされないものは持たない人がほとんどでした。

今回の特集では「FIRE」という生き方を取り上げましたが、これは、「投資で資金を作って会社を辞める」という、単純な「投資のアガリ」を描いたつもりはありません。株式や不動産投資をやみくもに勧めているのでもありません。

特集内には、さまざまなタイプの「FIRE人」が登場します。さらに、支出や収入、ライフプランなど、さまざまなサンプルケースも多く紹介していきます。これらの生き方や考え方をなぞることで、「自分は今後、どう生きていきたいか」「自分には何が必要で、何が不要なのか」が見えてくるはずです。

それぞれのFIRE型の特徴、メリット・デメリットはこちらでチェック>>

年齢別!FIRE達成ライフプランシミュレーションはこちらから!

25歳・独身のAさんは何歳でFIREできる?FPがリアルに試算!

30歳・ディンクスのBさんは何歳でFIREできる?FPがリアルに試算!

35歳・既婚子供ありのCさんは何歳でFIREできる?FPがリアルに試算

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。