日経平均株価は19日、2万8,000円を割れて2万7,652円まで下がりました。日本株は割安で、この下落局面は「買い場」と私は考えています。まず、大型の割安株(高配当利回り株)から投資を始めたら良いと思います。

バリュー投資・グロース投資、どっちが魅力的?

株式投資の代表的スタイルは、2つあります。1つはグロース(成長株)投資、もう1つはバリュー(割安株)投資です。読者の皆様は、どちらのスタイルに近いですか?

私には、25年の日本株ファンドマネージャー経験があります。投資信託・年金などで、20代は1,000億円、40代には2,000億円以上の日本株ファンドを運用していました。

私は、主に割安株への投資で、ベンチマーク(競争相手)であるTOPIX(東証株価指数)を大きく上回るパフォーマンスを上げてきました。割安株をコアとして長期保有しながら、成長株で短期売買を繰り返しつつ、サヤをかせぐことを目指していました。

また、成長株に特化したファンドを運用していたこともあります。当たると大きい成長株の魅力は格別です。「成長株こそ株式投資のだいご味」という投資家が多いことは理解できます。

ただ、当たり外れが大きく「当たると大きい」が、人気の成長株を買って成長ストーリーが崩壊すると「大きく下がる」リスクもあります。小型成長株投資では「銘柄の選別力」と、外れ銘柄だとわかった時の「機動的な損切り」が重要です。

株式投資の初心者は、まず割安株投資から始めた方が良いと思います。配当利回りの高い大型株が、最初の候補となります。まず、大型割安株に投資して、徐々に小型成長株に投資を広げていくのが良いと思います。

割安株は、言葉をかえれば「不人気株」です。人気がないから株価があまり上がらず、結果として、配当利回りが高く、PER(株価収益率)が低く、株価指標でみて割安になります。

一方、成長株は「人気株」です。成長ストーリーにひかれて多くの投資家が熱狂的に買うので、株価指標で見ると割高な銘柄が多くなります。

割安株に投資する時は、じっくりと長期に持ち、価値が見直されるのを待つことが必要です。堅実経営の割安株は投資家の期待が低いので、業績がたいしたことなくても、急落することはあまりありません。

人気の成長株のように、バタバタと短期で売り買いする必要はないと思います。その意味で、初心者は割安株から始めた方が良いと思っています。

最初はディフェンシブな大型高配当利回り株から投資

配当利回りの高い株に投資する時、注意すべきことがあります。配当利回りは、確定利回りではないということです。業績・財務が悪化すると、減配になり、利回りが下がるだけでなく、株価も下がることがあります。

コロナ禍でダメージが大きい業種は要注意です。外食・観光・ホテル業・航空産業には、業績悪化で配当金を減らさざるを得なくなる企業が増える可能性があります。見かけ上、配当利回りが高くても、そのまま信用しない方が良いと思います。

よく予想配当利回りの高い順に並べた、銘柄スクリーニングを見ます。利回りの高い上位銘柄は、減配リスクの高いものばかりです。

初心者は、見かけ上の予想利回りが高いものから選ぶ傾向がありますが、そうではなく財務内容が良く、業績が相対的にディフェンシブ(景気悪化の影響を受けにくい)な日本を代表する大型株から選んだ方が良いと思います。

たとえば、以下のような銘柄です。

大型の高配当利回り株、投資の参考銘柄

| コード | 銘柄名 | 株価 :円 |

配当 利回り |

PER :倍 |

PBR :倍 |

1株 当たり 配当金 :円 |

|---|---|---|---|---|---|---|

| 8306 | 三菱UFJ FG | 579.9 | 4.7% | 8.70 | 0.44 | 27 |

| 5020 | ENEOS HD | 461.4 | 4.8% | 10.50 | 0.63 | 22 |

| 4502 | 武田薬品工業 | 3,739.0 | 4.8% | 23.40 | 1.13 | 180 |

| 9432 | 日本電信電話 | 2,858.5 | 3.8% | 9.50 | 1.36 | 110 |

| 9433 | KDDI | 3,466.0 | 3.6% | 11.90 | 1.64 | 125 |

| 出所:各社決算資料より作成。配当利回りは、2022年3月期1株当たり配当金(会社予想)を7月19日の株価で割って算出 | ||||||

なお、6月15日に私の著書「NISAで利回り5%を稼ぐ 高配当投資術」

が日経BPより発売されています。こちらもぜひ、ご参照ください。

小型成長株は値動きが荒い

株式投資の醍醐味は、なんと言っても、成長株だと思います。割安株をコアにしつつ、小型成長株投資にもトライしてみて良いと思います。

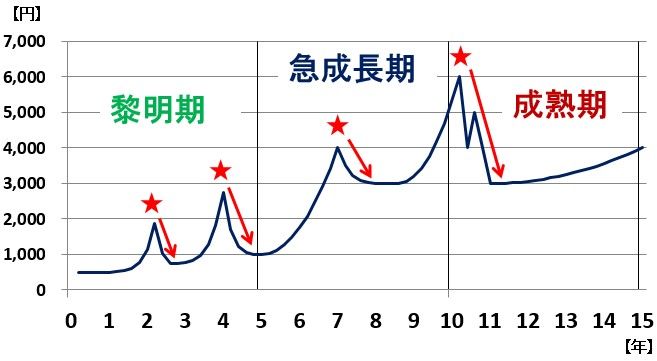

ただし、小型成長株は投資タイミングが悪いと、短期的に株価が大きく下がることに注意が必要です。以下、典型的な小型成長株の値動き(イメージ図)をご覧ください。赤い星印のところで投資しないよう、注意が必要です。

私は、株価が調整している成長株に投資することで、高値づかみのリスクを減らすことを考えるべきだと思います。

小型成長株の株価変動(イメージ図)

上のグラフでは、成長株の株価変動イメージを、3つの時期に分けて描きました。

【1】黎明期:成長期待があるがまだ利益がほとんど出ない時期

【2】成長期:利益が大きく成長する時期

【3】成熟期:最高益更新が続くものの、増益率が大幅に鈍化する時期

東証マザーズなどに上場している成長期待株には、今年、株価調整が続いている銘柄が多数あります。BASE(4477)・メドレー(4480)など、今年は株価が下がり続けていますが、投資タイミングが近づいていると判断しています。

ただし、これら新興企業は成長のビジネスモデルが崩れる場合もあり、売上拡大が今後も続くか、慎重に見ていく必要があります。

BASEはネットショップ開設サービスを中心に売上を拡大し前期(2020年12月期)に5.8億円の黒字に転換しました。

しかし、今期(2021年12月期)は先行投資拡大で再び▲14.3億円の赤字転落の予想を発表したため、株価は昨年10月の高値(3,448円)から大きく下がり、7月19日には1,537円まで下がっています。先行投資が実を結ぶ来期(2022年12月期)以降に期待して、投資タイミングをはかるべきと考えています。

メドレーは、医療系人材派遣で利益を伸ばしてきましたが、オンライン診療ビジネスの立ち上げなどで先行費用が発生するため今期(2021年12月期)の純利益が減少することが嫌気され、足元、株価が下がっています。

昨年高値7,370円から7月19日には4,390円まで下がりました。オンライン診療ビジネスが将来拡大する期待もあり、投資タイミングが近づいていると考えています。

なお、メドレーは、瀧口浩平氏と豊田剛一郎氏が共同創業した医療系ベンチャーですが、豊田氏が2月に週刊誌で不祥事が報道されて代表取締役を辞任したことも悪材料となりました。

現在、瀧口氏が代表取締役に就任し、豊田氏は取締役に留まっています。この問題が経営に及ぼす影響が懸念されましたが、今後の成長戦略への影響は軽微と考えています。

▼著者おすすめのバックナンバー

2021年7月8日:成長株投資入門(その5):物流産業から成長企業を探す

2021年6月16日:攻めと守りの高配当利回り8銘柄をプロが厳選!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。