米国株はFOMCショックから立ち直るか

米国株式は先週から上値が重くなりました。FRB(米連邦準備制度理事会)のパウエル議長は、15~16日のFOMC(米連邦公開市場委員会)直後の記者会見で「経済情勢の進捗(しんちょく)を議論した」とした上で、テーパリング(量的緩和の縮小開始)について具体的議論に入る考えを示唆しました。

2013年5月22日に当時のバーナンキFRB議長がテーパリングを示唆したことで動揺が広がった「テーパー・タントラム(かんしゃく)」を想起させました。

また、FOMCが公開したドットチャート(FOMC参加者による政策金利見通し)が2023年のゼロ金利解除(利上げ開始)を示唆したことや、セントルイス連銀のブラード総裁が「インフレが加速すれば2022年にも最初の利上げをするだろう」とタカ派的な発言をしたことも株安要因となりました。

ただ、債券市場で長期金利は上昇せず、今週になってナスダック総合指数やナスダック100指数は連日で過去最高値を更新し、ハイテクなどグロース株の反発基調が米国株式全体を支えています。

図表1は、米国の「恐怖指数」(VIX)とS&P500指数の推移を示したものです。恐怖指数は18日に20ポイントを上回った後は落ち着き、S&P500指数は「50日移動平均線」を下値のめどにして金融政策を巡る思惑を消化しつつあるようです。

パウエル議長は慎重に市場と対話を続けながら、将来の政策変更見通しを徐々に織り込ませたいとみられます。

<図表1:米国株は金融政策を巡る思惑を消化しつつある>

FRBが主張する「インフレ圧力は一過性」の真偽は

最新版経済見通しのなかでFRBは「2021年の米実質GDP(国内総生産)成長率」を+7%と予想し、昨年のマイナス(▲3.5%)を取り戻す以上の成長を見込んでいます。

積極的な金融政策と財政出動、ワクチン接種普及が景気回復を下支えしています。経済正常化の原動力も、製造業からサービス業に移ると考えられます。

ただ、四半期別の成長率でみると、現四半期(第2Q)にピークを付けた後、年後半に減速していくとの見方も有力です。市場予想平均(エコノミスト予想平均)によると、実質GDPの前期比年率換算は第2Qに+10.0%に伸びた後は、第3Qに+7.0%、第4Qは+5.0%に低下する見通しです。

コロナ禍からのペントアップデマンド(繰り延べ需要)顕在化に伴う「リベンジ消費」は永続的ではなく、量と期間に限りがあります。したがって、(一部の商品市況を除き)需要急増と供給制約の影響を受けた物価上昇圧力も早晩落ち着くとみられます。

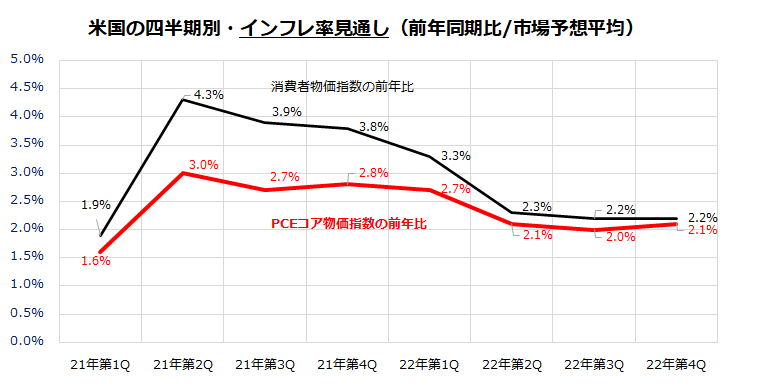

図表2は、四半期別のCPI(消費者物価指数)とPCE(個人消費支出)コア物価指数の前年同期比上昇率を巡る市場予想平均を示したものです。

FRBが特に注目しているPCEコア物価指数の前年比上昇率は、第2Qをピークに、2022年に向け2%程度に落ち着いていくと予想されています。この傾向は、パウエル議長が率いるFRBが総じて「インフレ上昇は一過性(Transitory)」としている見通しと合致します。

<図表2:インフレ圧力の高まりは「一過性」の見通し>

FRBは、「当面は2%よりやや上のインフレを容認する」とし、「雇用回復の最大化」を目標にして現行の金融緩和政策を続ける方針を表明しました。

したがって、労働参加率が回復(求職者が増加)して雇用情勢の改善が進み、失業率が低下して時間当たり賃金(所得)が上昇することが「ゼロ金利解除のメド」とされています。

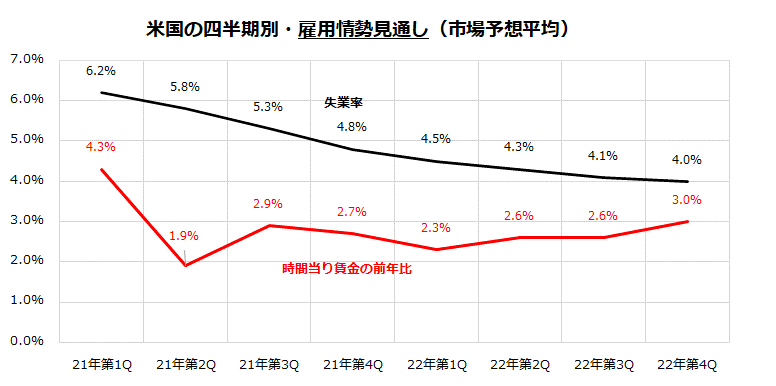

図表3は、四半期別の雇用情勢(失業率と時間当たり賃金の前年比)を巡る市場予想平均を示したものです。

失業率は2022年末に4%まで低下し、時間当たり賃金の前年同期比伸びは3.0%に回復することが見込まれています。こうした雇用情勢の回復を確認できれば、FRBは2022年初からと見込まれているテーパリングに続き、ゼロ金利解除(利上げ)を検討・実施していくと考えられます。

<図表3:FRBは雇用情勢の回復を重視する>

米・長短金利は低水準で「順イールド」を続ける

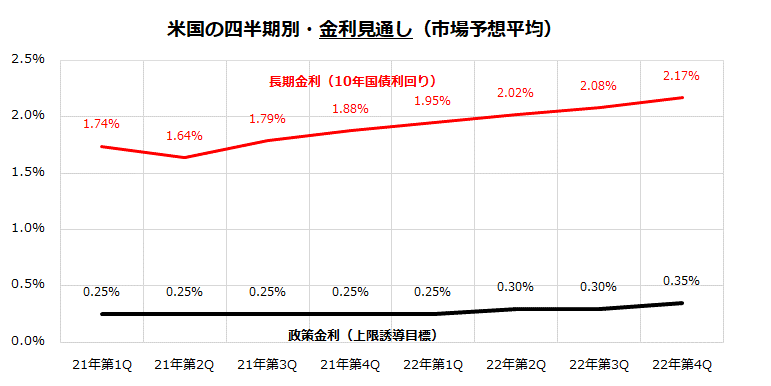

上述したマクロ見通しを反映した政策金利動向と長期金利水準を巡る市場予想平均を図表4で示しました。

長期金利(10年物国債利回り)は2021年から2022年にかけて2%超が予想されています。経済や雇用の回復傾向、物価動向、テーパリング開始やゼロ金利解除などを織り込み、金利が徐々に上昇すると予想されているのは合理的です。

政策金利(FF金利の上限誘導目標)は、2022年後半から徐々に切り上げられると見込まれています。

先週開催されたFOMCが公表したドットチャートによると、FOMCメンバー(18人)のうち13人が2023年の利上げ開始を見込んでいました(前回FOMCでは7人でした)。市場は、金融当局が想定している時期よりもやや早めの利上げ(ゼロ金利解除)を見込んでいます。

今後も、金融政策の変更やそのタイミングを巡る思惑で株式市場が揺れる可能性がありそうです。特に市場が金融政策の変更を先走り気味に織り込む場合、長期金利が急上昇したり、景気の腰折れリスクを警戒して株式が乱高下する可能性があり引き続き注意したい要因です。

<図表4:債券市場は金融政策の変更を徐々に織り込むか>

とはいっても、向こう2年程度の長期にわたっては「低金利環境」と「債券市場の長短金利差プラス(順イールド)」は続く見通しです(*短期金利は政策金利の先行きに敏感とされる2年国債利回り)。

過去30年の米国市場実績を振り返ると、債券市場の長短金利差(長期金利-短期金利)がプラス(順イールド)であった場面は、FRBが低金利を維持するなか景気や業績の回復が続いたことが多く、株式が堅調基調を持続しやすかったことが知られています。

逆に、長短金利差がマイナス(逆イールド)は、FRBが利上げを幾度も続けた結果、市場は景気や業績のピークアウト(減退)を織り込みその後の株式は比較的低調となりました。

過去30年のS&P500指数の1年間騰落率平均で振り返ると、「長短金利差プラス時(順イールド)から1年後までの米国株平均騰落率」は+10.1%と堅調でした。

一方、「長短金利差マイナス時(逆イールド)から1年後までの米国株平均騰落率」は▲3.3%と低調だったことが検証できます(*米国株=S&P500指数)。

図表4で示した通り、2022年末を視野に入れても長期金利も短期金利も低水準で、長短金利差はプラスを維持すると見込まれています。当面の金利の水準や見通しに沿えば、目先の株価調整は一時的にとどまり、米国株が弱気相場入りするとは考えにくいと考えています。

企業業績の改善・拡大傾向を確認しつつ、米国株式は早晩堅調モードに回帰すると予想しています。

▼著者おすすめのバックナンバー

2021年6月18日:国際分散投資のすすめ:国内投資だけで大丈夫?

2021年6月11日:世界市場でREITが好調!利回りハンターの注目点は?

2021年6月4日:米国株のETF投資戦略:バリュー株相場いつまで?業績はグロース優位!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。