外国株に対して日本株が劣勢を続けている

今週の米国市場では、14日にS&P500指数やナスダック総合指数が過去最高値を更新し、外国株式指数(MSCIコクサイ指数=日本を除く世界株価指数)も最高値を更新しました。

15~16日に開催されたFOMC(米連邦公開市場委員会)は声明文で「ワクチン接種の進展と強力な政策支援が施される中、経済活動や雇用の指標は強さを増した」とする一方、「インフレ率の上昇は主として一過性の要因を反映している」と判断し、「緩和的な金融政策スタンスを維持する見通し」としました。

ただ、直後の記者会見でパウエルFRB(米連邦準備制度理事会)議長がテーパリング(量的緩和縮小)の議論を始めたことに言及。ドットチャート(FOMCメンバーの金利見通し)が「2023年中の利上げ」を示唆したことで、長期金利が上昇し株式は下落しました。

今後も金融政策の変化とそのタイミングを巡る思惑で株価が揺れる可能性はあります。

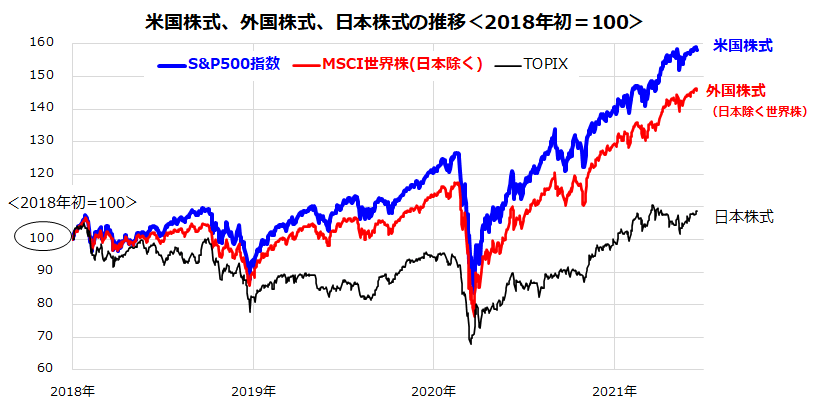

図表1は、2018年初を起点にして米国株、外国株、日本株の推移を比較したものです。米国株や外国株の堅調傾向に対し日本株が劣勢を続けていることがわかります。

年初来騰落率で比較しても、米国株は年初来+12.5%、外国株が同+12.6%であるのに対し、日本株は同+9.5%にとどまっています(16日時点)。本稿では、「長期の視野で日本株が外国株に対し劣勢を続けるリスク」と「国際分散投資の意義」について解説をしたいと思います。

<図表1:外国株と日本株のパフォーマンス差が広がっている>

日本は低成長下で公的債務拡大に対処できるか

日本株が米国株や外国株に劣勢となってきた要因としては、国内の経済成長期待が相対的に停滞していることが挙げられます。日本は、いまだ「世界第3位の経済大国」(名目GDP[国内総生産]ベース)です。

しかし、2019年10月に消費税率を引き上げた影響で個人消費支出が停滞していたなか、2020年春のパンデミック・ショックで移動制限と消費活動(対面サービス活動)自粛を余儀なくされ、本年に入ってもコロナ禍からの脱却が遅れ、経済活動は(外需や一部生産活動・設備投資を除き)低空飛行です。

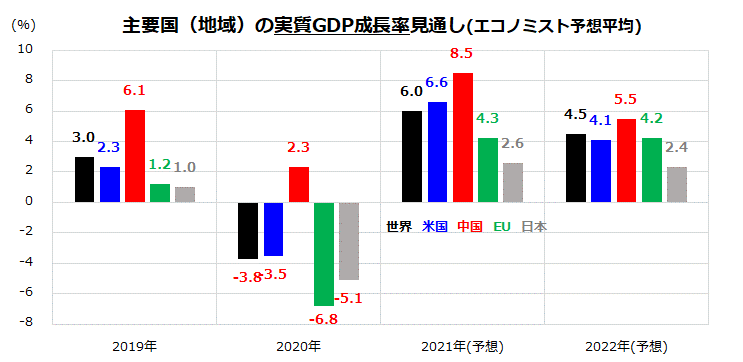

図表2は、主要国(地域)の実質GDP成長率の実績と見通し(市場予想平均)を比較したものです。

日本の成長率はコロナ危機前の2019年から低調で、2020年に大幅なマイナス成長を余儀なくされ、2021年や2022年にプラス転換しても低成長とみられています。こうした経済の相対的な停滞が続くと、「日本は成長しない国」との印象を外国人投資家に与えかねません。

<図表2:日本の成長率見通しはコロナ危機前から劣勢>

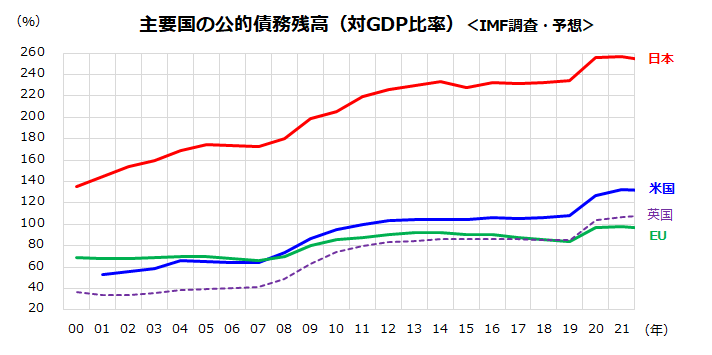

人口が多ければ、一人一人の生み出す「付加価値」が低くても、合計値であるGDPは大きくなります。ただ、2000年代に入ると日本の総人口は減少に転じ、少子高齢化で生産年齢人口(15歳~64歳の働き手)が減り始めました。一方、日本のGDPに対する公的債務残高比率は260%に迫っています(図表3)。

経常収支黒字(2020年は約17兆円の黒字)、国内の政府純資産(約600兆円)、対外純資産(約360兆円)がいまだ大きいことや「財政ファイナンス」(日本銀行による間接的な国債買取り)期待で公的債務問題を軽視する議論もあります。

ただ、財政再建を目的とした将来の増税や社会保障費負担増加を見越す先行き不安が個人消費を抑制しているとされます。

「アベノミクス」(前・安倍政権下の経済政策)は、「成長なくして財政再建なし」と訴えました。しかし、規制緩和や官民のデジタル化が遅れ、労働生産性の伸びが低いなか、デフレ色が根強い経済環境下で労働者は総じて所得増加を期待しにくい環境です。

こうした厳しいマクロ環境を勘案し、「資産形成」では日本株など国内資産だけにたよらず、外国株式や外国資産への「国際分散投資」を進めていくことが合理的と考えられます。

<図表3:日本の公的債務膨張を軽視できるのか>

為替相場では「日本円の下落基調」が鮮明となるか

為替市場では、ドル/円相場が再び110円台に浮上する「ドル高・円安」となっています。こうした円安基調は、米ドル以外の主要外貨に対するクロス円の下落でもみられます。

円安の背景として、国内のワクチン接種の遅れや経済回復の先送り観測などが挙げられていますが、ワクチン接種の普及が進んだ後も相対的な円売りが続く可能性も指摘されています。

米国や欧州の市場が、焦点を金融政策の正常化とそのタイミングに移している一方、日本の金融当局(日本銀行)は低成長、デフレ色、公的債務拡大で金融政策の正常化に踏み切りにくいとみられているからです。

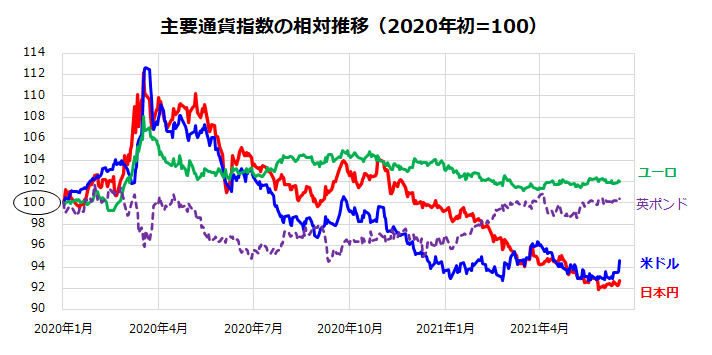

図表4は、主要国(ユーロ、英ポンド、米ドル、日本円)の加重平均通貨指数の推移を比較したものです(2020年初=100)。

円通貨指数は主要外貨と比較して最も低調で、大規模な金融緩和と財政出動を実施した米国のドルより円が安くなっていることを示します。つまり、米ドルより円が安くなっていることで、ドル高・円安となっている状況と言えます。

<図表4:主要通貨指数の比較では日本円が軟調傾向>

大規模接種・職場接種でワクチンの普及が進むことは、日本の経済見通しや株式市場にとり良いニュースです。

ただ、ワクチン接種ペースが加速し、低調だった個人消費がペントアップデマンド(繰り延べ需要)顕在化で「リベンジ消費」がみられたところで、長期的問題である低成長・デフレ・公的債務拡大が解消するわけではありません。

日本銀行は4月27日に公表した「展望レポート」(経済・物価情勢の展望)で、黒田日銀総裁の任期満了後の「2023年度・物価見通し」を1.0%上昇にとどめました。

日本は経済の正常化が進んでも物価と金利は上昇しにくいとみられ、金融政策の正常化を織り込むと想定される主要外貨に対し円が軟調を続けるリスクが指摘されています。外貨高(円安)は、日本の外需・多国籍企業の連結利益に総じてプラス要因です。

ただし、日本国民(生活者)にとり円安は「購買力低減」を示唆する側面があります。こうした為替の面からも、資産形成にあたっては国際分散投資を構築して「外貨高の可能性」も享受していきたいと思います。

▼著者おすすめのバックナンバー

2021年6月11日:世界市場でREITが好調!利回りハンターの注目点は?

2021年6月4日:米国株のETF投資戦略:バリュー株相場いつまで?業績はグロース優位!

2021年5月28日:ビットコインが暴落!日本株への影響は?注目は米国半導体株

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。