※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田真之が解説しています。以下のリンクよりご視聴ください。

「 [動画で解説]最高値に迫るNYダウ。米景気「ほどよい湯加減」?日本のバリュー株は買い場?」

---------------------------

日経平均は2万9,000円前後でもたつき。NYダウは最高値に迫る

先週(5月31日~6月4日)の日経平均株価は1週間で207円下がり、2万8,941円となりました。先週のNYダウが1週間で226ドル高の3万4,756ドルと、史上最高値(5月7日の3万4,756ドル)に接近したのに対し、日経平均はもたついています。

NYダウと日経平均の動き:2020年10月1日~2021年6月4日

ワクチン接種の遅れ、緊急事態宣言延長で、景気回復が遅れる懸念が出ていることが日経平均上昇の障害となっています。

一方、米国景気は好調ですが、好調過ぎて年後半に過熱する懸念が出ていることがNYダウの上値を抑えていました。景気が好調過ぎるとFRB(米連邦準備制度理事会)がテーパリング(金融緩和の縮小)の議論を始めなくてはならなくなることが、不安材料となっていました。

ところが先週は、雇用統計の改善が想定を下回り、米景気が過熱する懸念が少しだけやわらぎました。米景気が「想定ほど強くない」ことを好感して、NYダウは最高値に迫る動きとなりました。

米景気は「ほどよい湯加減」?

6月4日に、5月の米雇用統計が発表となりました。ワクチン接種が進み、米雇用の回復が続いていますが、市場想定ほど強い回復ではありませんでした。

【1】雇用増加は55万9,000人

5月の非農業部門雇用者数は、前月比で55万9,000人の増加でした。順調に回復が続いているものの、事前の市場予想(65万人増)は下回りました。

4月に続き、2カ月続けて市場予想を下回る伸びとなったことから、雇用が急回復して、米景気が一気に過熱に向かい、FRB(米連邦準備制度理事会)がテーパリングを迫られるリスクは低下したと見られました。

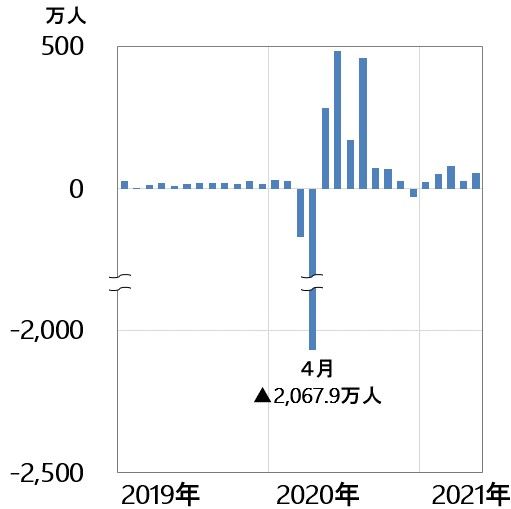

米雇用統計・非農業部門雇用者増加数(前月比):2019年1月~2021年5月

【2】失業率は0.2ポイント改善の5.9%

5月の完全失業率は5.9%で、4月の6.1%から0.2%改善。ただし、コロナの影響が出る前の2020年2月の3.5%と比べると、まだ高い水準です。すぐにテーパリングを迫られるほどの回復にはなっていないと考えられます。

米雇用統計・完全失業率:2014年1月~2021年5月

雇用統計後、米国の長期金利は低下

景気指標が市場予想よりも弱いというのは、通常ならば、株にとって悪材料となるところです。ただし、現在の米国株では事情がやや異なります。

年後半に米景気が過熱するリスク、米長期金利が上昇するリスクが警戒されていることが、米国株の弱材料となっているところなので、5月の雇用統計が市場予想より弱かったことは、米国株にプラス材料となりました。

一気に過熱することなく、時間をかけて回復していく方が、今の米国株にとって都合が良いことになります。想定より弱かった雇用統計を受けて、米長期金利は1.56%へ低下しました。

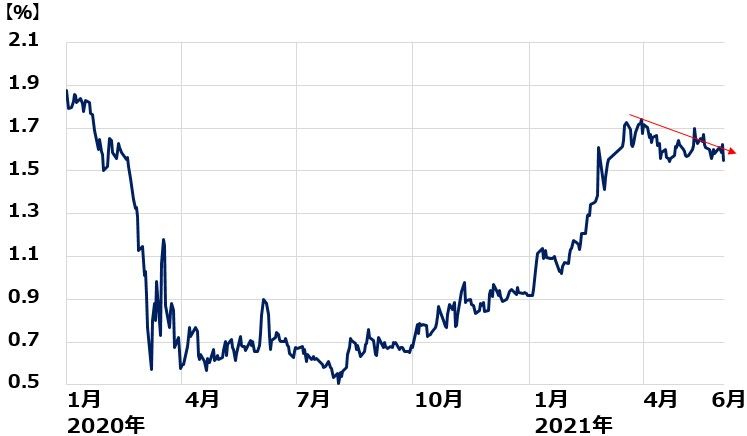

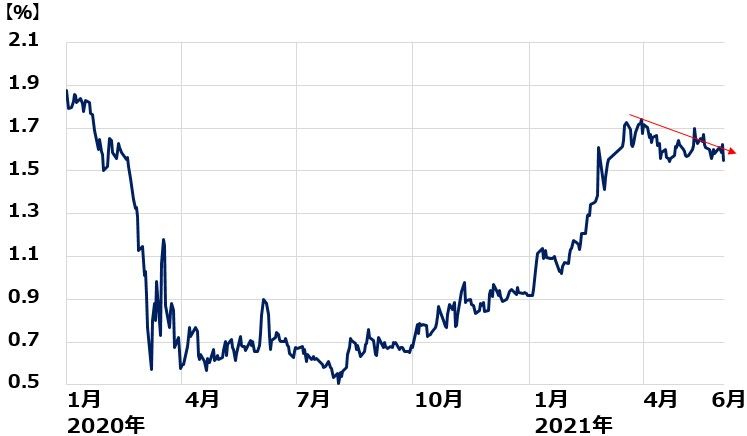

米長期金利推移:2020年1月2日~2021年6月4日

想定より弱かった雇用統計を好感して、長期金利上昇を嫌気して調整していた米ナスダック総合指数も反発しました。

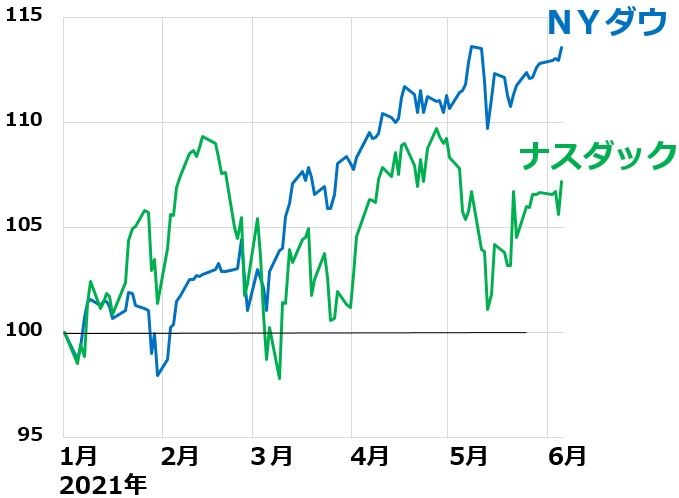

NYダウとナスダック総合指数の値動き比較:2020年12月31日~2021年6月4日

ISM景況指数はコロナ前の水準超え。米景気過熱リスクは続く

株式市場が心配しているのは、FRBが早期テーパリングを迫られることです。FRBは金融政策を決定にあたり、雇用情勢を特に重視しているので、「雇用が想定以下」だったことから、「早期テーパリングの可能性は低下」と見られました。

ただし、これだけで、年後半に米景気が過熱するリスクが低下したと考えるのは早計です。以下の通り、ISM景況指数はコロナ前の水準を超えており、米景気が過熱しつつある懸念は消えていません。

米ISM製造業・非製造業景況指数:2018年1月~2021年5月

5月の製造業景況指数は61.2とコロナ前で世界景気が好調だった2018年の水準まで戻っています。注目すべきは5月の非製造業景況指数が64.0まで上昇したことです。

2018年の水準を超えています。コロナからの回復に加え、1.9兆ドルの財政支出まで出るため、一時的に非製造業まで過熱するリスクが出ています。

日本株は景気敏感バリュー株「買い場」の判断を継続

結論はこれまでお伝えしてきたことと同じです。日本株では、景気敏感バリュー株が買い場の判断を継続します。

ワクチン接種の遅れで日本の景気回復が期待以下となりそうですが、それでも米景気・中国景気拡大の恩恵を受けて、年後半には日本の景気回復色も強まると予想しています。

米景気が過熱するリスクには注意が必要ですが、それでも、割安な日本の景気敏感バリュー株には、今、積極的に投資していきたいと判断しています。

▼著者おすすめのバックナンバー

2021年6月3日:少額で日本株投資:利回り3.4%~4.7%。「10万円以下」で買える、高配当株5選

2021年5月26日:NISAで利回り5%を稼ぐ高配当投資術:利回り4.3~5.0%、3メガ銀行の投資判断

2021年5月19日:日本株:今年は「バリュー優位」、来年は「グロース優位」と予想する理由

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。