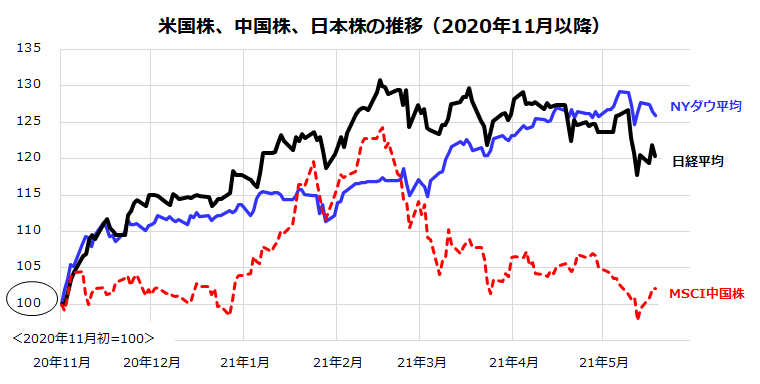

中国株の弱気相場も日本株安の要因だった

世界の株式市場は不安定な動きを続けています。米国市場では景気敏感株のウエイトが高いNYダウ平均は底堅い一方、IT系グロース株が多いナスダック指数は軟調です。

19日に公表された前回FOMC(米連邦公開市場委員会)の議事要旨では、当局者の一部が量的緩和(債券購入)の縮小を「いずれかの時点で協議したい」との姿勢を示しました。米国市場では経済正常化に伴うインフレ懸念と金融政策の行方を巡る不透明感が株価の重石となっています。

一方、日経平均は2月16日の年初来高値から約1割下落して自律反発と戻り売りを繰り返しています。日本の1-3月期・実質GDP(国内総生産)成長率は▲5.1%(前期比年率)と発表され、個人消費などの内需低迷で景気回復が出遅れた状況を確認しました。

当面は経済活動再開に不可欠な感染動向の落ち着きとワクチン接種の進展を見極める動きとなりそうです。なお、中国株の弱気相場(2月高値から2割下落)も日本株の不安要因です。

図表1は、NYダウ平均、日経平均、中国株(MSCI中国株指数)の推移を示したもの。共産党政府・当局による大手中国IT企業に対する締め付けと米バイデン政権が打ち出した「対中経済デカプリング」が投資家心理を悪化させました。

海外事業面で中国依存度が高い日本の株式市場にとって、米中対立や中国株の動向も外部環境として気になる要因です。

ただ、中国株も先週後半以降は安定に転じ、日本株の底打ちに寄与する兆しをみせています。

<図表1:2月以降の中国株安も日経平均の軟調に影響した>

世界経済の正常化と業績見通し改善は変わらず

残念ながら、日本では感染再拡大、緊急事態宣言、ワクチン接種の遅れなどが景気回復を遅らせています。

ただ、国内株式(東証時価総額上位企業群)の収益全体のうち約6割を外需(対外輸出や直接投資先からの連結収益)が占めており、「日本株=世界の景気敏感株」との認識が広まっています。

足元の需給悪化と日柄調整を消化した後は、米国と中国を中心とする世界経済の再開と正常化期待をあらためて評価していく可能性が高いと考えています。

図表2は、民間エコノミストが予想する世界、米国、中国の実質GDP成長率の実績と市場予想平均を示したものです。

米中の実質成長率は1-3月期もプラスを維持し、4-6月期のGDPはコロナ危機前の水準を上回ると予想されています。2020年の落ち込みを取り返し、2021年と2022年の実質成長率は高い伸びが見込まれています。

米国では需要の急回復と供給遅れによる一時的な物価上昇で、インフレと長期金利の上昇不安が今後も株式市場を乱高下させる可能性があります。ただ、積極的な財政出動とワクチン接種普及を受けた経済の正常化を受け業績見通しは改善傾向をたどっています。

<図表2:米国と中国を中心とする世界経済の正常化は変わらず>

出所: Bloombergより楽天証券経済研究所作成(2021年5月19日)

日米ともに企業の利益はコロナ前を超える

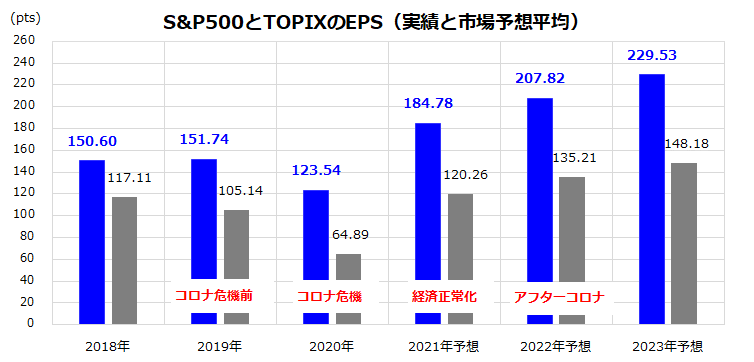

図表3は、代表的な時価総額加重平均指数であるS&P500指数とTOPIX(東証株価指数)をベースとした暦年EPS(1株当たり利益)の市場予想平均(2021年から2023年)を示したものです。

「K字型回復」と呼ばれるように、セクター(業種)別に好・不調の差はあるものの、時価総額加重平均ベースのボトムライン(EPS)は、コロナ危機で減益を余儀なくされた2020年に底入れ。2021年は大幅増益に転じ、コロナ危機前(2019年)の水準を上回る見込みです。

特にS&P500指数のEPSは需要回復、コロナ禍での合理化(収益率改善)、自社株買い効果、GAFAM(時価総額の大きいIT企業群:グーグル、アマゾン、フェイスブック、アップル、マイクロソフト)の業績好調で2021年は「過去最高益」を更新する見通しです。

一方、TOPIXのEPSも2021年はコロナ危機前の水準を上回る見込みで、2022年に過去最高益を更新すると予想されています。株価が堅調トレンドに回帰する原動力として、アフター・コロナ(経済正常化)を映す「業績相場への移行」を見込んでいます。

<図表3:日米市場の業績見通し:コロナ危機前の水準を超える>

出所: Bloombergより楽天証券経済研究所作成(2021年5月19日)

2009年以降の米国株推移と比較:リスクはリターンの源泉

株式市場の需給が5~6月にいったん崩れやすい季節性は「アノマリー」として知られています。とはいえ、そうした傾向をもとに売買を繰り返すことはお勧めしません。

株式を売却できても、買い戻すタイミング(マーケット・タイミング)は相場環境の変化次第で異なることが多いからです。

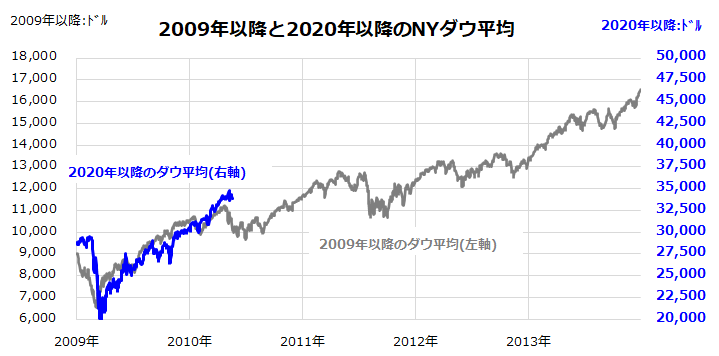

図表4は、「リーマンショック」(2008年秋の金融危機)を受けた景気後退中の2009年初を起点としたNYダウ平均と2020年初(コロナ危機前)を起点としたNYダウ平均の推移を比較したものです。

2009年も2020年も景気後退ただ中の3月に底入れして以降、FRB(米連邦準制度理事会)が超低金利とQE(量的緩和)を両輪とする金融緩和を続けるなか、株式が金融相場(流動性相場)を続けた類似点がみてとれます。

2009年も実体経済は低調でしたが、「不景気の株高」(FRBに逆らうな)と呼ばれる堅調相場だったことがわかります。

<図表4:2009年以降と2020年以降の米国株式市場を比較>

(出所)Bloombergより楽天証券経済研究所作成(2021年5月19日)

5~10%の株安は正常な調整

実際、2009年の景気後退(マイナス成長)は4-6月期まで続き、雇用統計の失業率が10%でピークをつけたのは同年10月でした。その後、米国経済は徐々に回復基調をたどり、堅調だった株価は2010年5月から7月にかけ調整場面を迎えました。

その後は9月から年末高に向かい同年の高値を更新した市場実績がわかります。2011年、2012年、2013年も5月あるいは6月に株価波乱がみられましたが、相場はリスク(株価変動)を乗り越え堅調トレンドに回帰したことがわかります。

なお、当時のFRBが政策金利(現在と同様のゼロ金利:上限目標0.25%)を初めて引き上げたのは2015年12月でした。一方、2009年から2013年の長期金利(10年国債利回り)は1.5%から4.0%の範囲内で上下しました。

株式市場は一本調子で上昇し続けるということはありません。株高が休みなく続けば、バブルが醸成されその反動も大きくなります。

季節性にかかわらず、大小の株安を挟む相場が健全と考えられます。米国市場では直近高値から5~10%の株安は「ノーマル・コレクション」(正常な株価調整)とみなされます。

株価調整と向き合うにあたっては、「リスクはリターンの源泉なり」(リスクがあってこその長期リターン)との基本を再認識して冷静に対応したいと思います。

▼著者おすすめのバックナンバー

2021年5月14日:緊急特集:揺れる世界と日本の株式市場。どうなる?何をすれば?

2021年5月7日:100円からできる!米国株投資:「セル・イン・メイ」と長期・分散・積立投資

2021年4月30日:株価の日米格差はなぜ?米国株はバイデン増税に要注意

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。