※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田真之が解説しています。以下のリンクよりご視聴ください。

「 [動画で解説]J-REIT(ジェイ・リート)平均分配金利回りは3.6%まで低下 やや買われ過ぎか?」

---------------------------

「東証REIT指数」はコロナショックの下げの約8割を取り戻す

東証REIT指数【注1】は、2020年2月から3月にかけて、コロナショックで暴落しました。流動性があまりない中で投げ売りが出たため、一時ほぼ半値になる暴落となりました。

【注1】東証REIT指数

東京証券取引所に上場しているREIT(リート:不動産投資信託)全銘柄から構成される指数。時価総額加重平均で、時価総額の大きい銘柄ほど組入比率が高くなる。東証に上場しているREITを、海外REITと区別するために、J-REIT(ジェイリート)と呼ぶこともある。

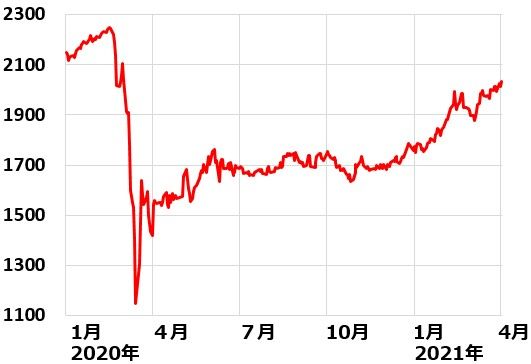

東証REIT指数の動き:2020年1月6日~2021年4月7日

コロナショックで、キャッシュ保有を増やしたい金融機関などから「問答無用の売り」が出たことが、極端な下げにつながったと考えられます。3月には平均分配金利回りが一時6.7%まで上昇しました。さすがに割安と判断した買いが増え、そこから5月まで指数は急反発しました。その後も、利回りを評価した買いが続き、順調に上昇が続いています。

2021年4月7日時点で、東証REIT指数は2,034.82まで上昇し、コロナショックでの暴落の約8割を取り戻しました。ただし、東証REIT指数の平均分配金利回りは、指数の上昇によって低下しました。4月7日時点で、3.6%まで下がりました【注2】。

【注2】平均分配金利回りの上昇・下落

REITの分配金利回りは、1株当たり分配金(会社予想)をREIT価格で割り、年率換算して算出。1株当たり分配金が変わらないまま、REIT価格が上昇すると、分配金利回りは低下する。一方、1株当たり分配金が変わらないまま、REIT価格が下落すると、分配金利回りは上昇する。

東証REITの平均分配金利回りは「4%くらいが妥当」と私は判断しています。3.6%まで低下した現在の利回りについて、私は「やや低過ぎる」と感じています。言い方を変えると、今のREIT市場(全体平均)は「やや買われ過ぎ」と考えています。個別には投資魅力の高い銘柄もありますが、市場全体では投資魅力がやや低くなったと考えています。

コロナショックでJ-REITは、日経平均を上回る暴落となった

資産形成を行う際、「株と債券」に分散投資することは大切です。それは、ポートフォリオ運用の初歩的知識です。ところが、その常識が今、日本で通用しなくなってきています。長期国債(10年)の利回りがゼロ近辺に低下してしまったからです。

外貨投資ならば、外国株と外国債券に分散投資する戦略が有効ですが、円建ての投資では、債券に分散投資する価値はほとんどありません。利回りが低くなり過ぎたため、お金を「守る」効果はあっても、「増やす」効果はほとんどありません。

そこで、利回り投資の対象として国債に代わって「J-REIT」に投資してはどうかと考える投資家も出てきています。REITは利回りを得るために投資するものですから、日本株といっしょに保有して、ある程度分散投資効果があるのではないかと期待されました。

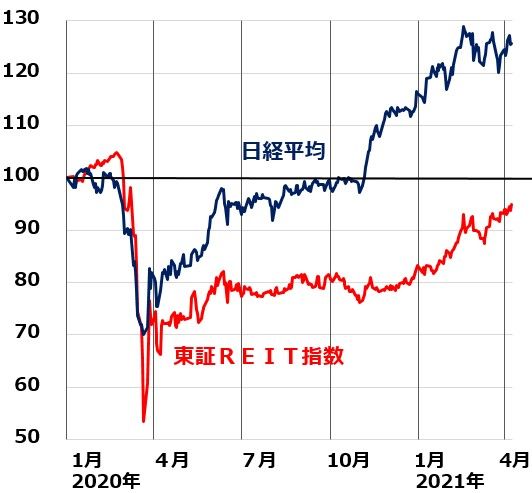

ところが、コロナショックではまったく分散投資効果はありませんでした。一部の投資家の投げ売りによるものとは言え、J-REITは日経平均よりも大きく下げてしまいました。株が下落する局面で、資産を守る効果はまったくありませんでした。

日経平均と東証REIT指数の動き比較:2019年末~2021年4月7日

確かに、ホテルREITは観光客の激減で大きなダメージを受けました。流通(小売り)REITも一時大きなダメージを受けました。ただし、REITの大半を占めるオフィスREITが受けたダメージは、これまでのところ軽微です。物流施設に投資する物流REITは、コロナ禍でEコマースがさらに伸びた恩恵で、業績好調です。業績だけみると、ホテルREITを除き、ディフェンシブ(防衛的)であったと言えます。ただし、価格の下落は大きく、価格はまったくディフェンシブではありませんでした。

コロナ禍でREITが受けたダメージが、日本株全体が受けたダメージよりも相対的に軽微だったにもかかわらず、東証REIT指数の方が、下げが大きくなったのには、もう一つの懸念が影響した可能性もあります。「コロナ後に対する懸念」です。

オフィスREITは、短期的には、大きなダメージを受けていませんが、コロナ禍で在宅勤務が全国に広がった影響で、都市部の不動産需給が緩み始めていることが懸念されています。コロナが収束しても、在宅勤務が広がる流れは変わらないと考えられていますので、次第に都市部の不動産への需要が、じわじわと減っていくことが懸念されています。今受けているダメージよりも、将来受けるかもしれないダメージへの懸念が、オフィスREITの価格下落に影響しました。

リーマンショックでもJ-REITは日経平均を上回る暴落だった

J-REITが株の暴落局面で分散投資効果を発揮しなかったのは、今回が初めてではありません。2007~2008年の不動産ミニバブル崩壊・リーマンショック時も、日経平均を上回る暴落となりました。

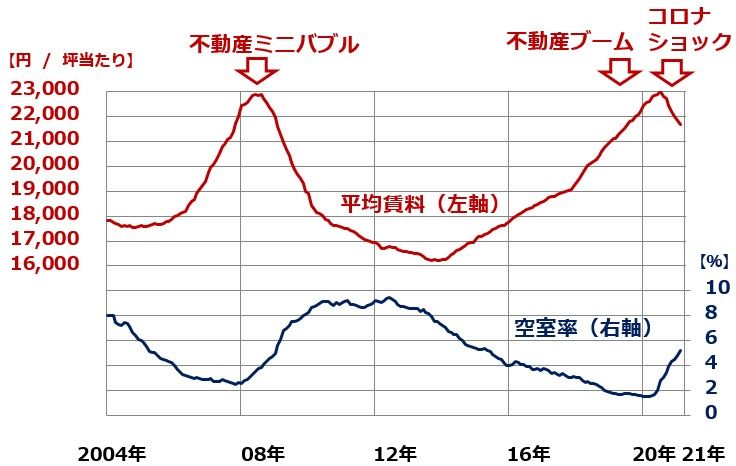

まず、2004年以降の都心のオフィスビル需給の推移をご覧ください。

都心5区オフィスビルの平均賃料と空室率の推移:2004年1月~2021年2月

ご覧いただくとわかる通り、2004~2021年で2回不動産ブームがありました。2007年に不動産ミニバブルといわれるブームがありました。「ミニ」と言われるのは、1990年の不動産バブルほど極端なバブルではなかったからです。ただし、ミニでも「バブル」と言われるのは、一部に利回りで説明できない高値まで買われた物件があったからです。不動産ミニバブルは、2007年の金利上昇と2008年のリーマンショックによって、完全に崩壊しました。都心不動産もJ-REITも暴落しました。

2019年にかけて、もう一度、不動産ブームがありました。この時のブームは、バブルとは呼ばれていません。都心不動産で一部にかなり利回りが低くなった物件もありますが、全体として、利回りで説明できる範囲の上昇だったと言えます。

ただし、2019年まで続いた不動産ブームは、2020年のコロナショックで終了しました。緊急事態宣言が出される中で都心への人出が一時大きく減少しました。さらに在宅勤務が普及したことで、都心部のオフィスビル需給は軟化しました。ただし、ミニバブルの時のような、利回りで説明できない高値で買われていたわけではありませんので、コロナショック後の需給悪化は、ミニバブル崩壊のときほど急ではありませんでした。

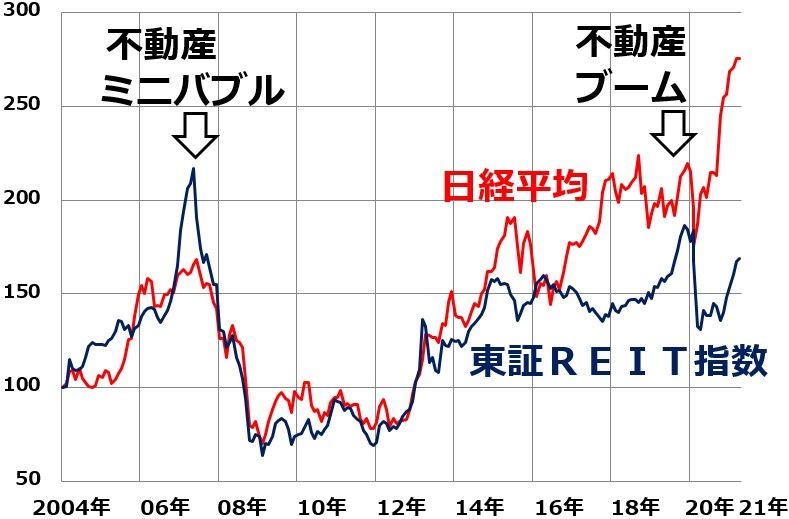

それでは、次に2004年以降の、東証REIT指数・日経平均の動きをご覧ください。

日経平均と東証REIT指数の月次推移比較:2004年1月~2021年4月(7日)

すでにご説明した通り、2007~2008年の不動産ミニバブル崩壊で、東証REIT指数は日経平均を上回る暴落をしました。2007年の前半、日経平均を上回る急騰をしていたことが原因です。この頃は、REITが利回り商品であることが、投資家によく理解されていなかったと考えられます。REITを不動産成長商品と勘違いした投資家により、ミニバブルの熱気の中で、REITは急騰し、その後、バブル崩壊とともに急落したのでした。

その後、REITが利回り商品であることが、投資家に理解されるようになりました。2015年からの不動産ブームでは、REITを高値に買い上げる投資家はありませんでした。2015~2018年までは、日経平均が上昇する時に下落、下落する時に上昇する傾向があらわれ、ようやく利回り商品として、株と逆連動するようになり始めていました。そのまま、利回り商品としての地位が定着するかもしれないと思われていました。

ところが、2019年に入り、日本が景気後退に入り、株が買いにくくなる中でも不動産ブームは継続していたことから、REITが積極的に買われて上昇しました。東証REITの平均分配金利回りは3%台の下の水準まで低下してしまいました。私は、4%が妥当水準と考えていましたので、コロナショック前のREITは利回りが「低過ぎ」、価格は「買われ過ぎ」になっていました。

そこで、コロナショックが起こりました。ブームの最後で買われ過ぎになっていたため、東証REIT指数は一時ほぼ半値まで下がり、日経平均を上回る暴落となってしまいました。またしても、株の下落局面で、利回り商品としてのディフェンシブ性を発揮することはありませんでした。

ここまで「REITとは何か」解説しないまま、市場動向を説明しました。ここから少しREITの基礎知識について解説します。

不動産への小口投資を可能にしたREIT

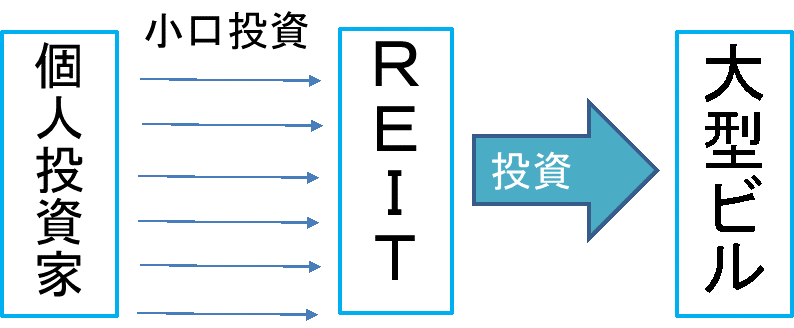

REITの仕組みをご存知ない方もいらっしゃると思いますので、基礎的なことから説明します。REITは、不動産への小口投資を可能にした投資商品です。

個人投資家が不動産に投資する場合、ワンルームマンションからアパート1棟までさまざまな投資対象がありますが、資金規模からおのずと直接投資できる対象は限られます。

REITを通じて投資すれば、都心一等地の大型ビルに投資することもできます(図A)。

<図A>REITを通じて大型物件に投資

一等地の大型ビルにテナントが集中し、競争力のないビルからテナントが流出する「不動産の二極化」が顕著にみられる時代になりました。投資するならば、一等地の大型ビルに投資したいと考えます。

ところが、REITが普及するまでは、一等地の大型ビルに投資するには何百億円という規模の資金が必要でした。個人投資家の不動産投資では、小口で投資できるマンションなどが中心になり、大型ビルへの投資は困難でした。

REITの普及によって、状況が変わりました。今では、小口資金でも、REITを通じて、大型ビルに投資することもできるようになりました。REITは、証券取引所に上場されていて、一般の株式と同じように売り買いすることができます。最低売買単位での投資額は、10万円以下から100万円超までいろいろあります。

REITには、さまざまな種類がある。代表銘柄を紹介

REITには、さまざまな種類があります。もともとは、ビルやマンションなどの不動産に投資するファンドだったのですが、近年は、利回りが稼げるさまざまなものに投資されています。純粋な不動産投資と言えないものも増えています。代表的な銘柄は、以下です。

REIT代表銘柄:分配金利回りは4月7日時点会社予想ベース

| コード | 銘柄名 | 主な投資対象 | 分配金 利回り :年率 ※会社予想 |

最低 投資額 :円 |

|---|---|---|---|---|

| 8951 | 日本ビルファンド投資法人 | オフィスビル | 3.4% | 661,000 |

| 8952 | ジャパンリアルエステイト投資法人 | オフィスビル | 3.5% | 637,000 |

| 3234 | 森ヒルズリート投資法人 | オフィスビル | 3.8% | 153,500 |

| 3269 | アドバンス・レジデンス投資法人 | 住宅・マンション | 3.2% | 350,500 |

| 3281 | GLP投資法人 | 物流施設 | 3.4% | 175,800 |

| 3283 | 日本プロロジスリート投資法人 | 物流施設 | 2.8% | 341,500 |

| 3292 | イオンリート投資法人 | 商業施設 | 4.2% | 153,500 |

| 9284 | カナディアン・ソーラー・インフラ投資法人" | インフラ・ファンド | 5.8% | 126,600 |

| 8985 | ジャパン・ホテル・リート投資法人 | ホテル・リゾート施設 | 0.4% | 64,000 |

| 出所:分配金利回りは4月7日時点の1口当たり分配金(会社予想)を同日のREIT価格で割り、年率換算して計算 | ||||

上記は、推奨リストではありません。足元、価格の上昇が続き、利回りが低下してきているので、私は、今のタイミングではREITの投資魅力は「やや低い」と判断しています。中でも、構造的不振が長期化すると考えられるホテルREITには、投資すべきでないと考えています。

ただし、上記の中で2銘柄、今、投資する価値があると私が判断するものがあります。イオンリート投資法人(3292)と、カナディアン・ソーラー・インフラ投資法人(9284)です。

イオンは商業施設の勝ち組で、イオンリートは安定的に収益を得ていくことができると判断しています。カナディアン・ソーラーは、外資系のインフラ・ファンドで、国内メガソーラー(太陽電池発電設備)13物件に投資します。固定価格買い取り制度に基づいて安定的に収益を得ています。将来、固定価格買い取りが終わると利回りが低下するリスクはありますが、その頃までにメガソーラーの新設コストが大幅に下がっていれば高い買い取りが保証されていなくても、安定的に収益を稼ぐ物件を組み入れることができる可能性もあると判断しています。

なお、上記の分配金利回りは4月7日時点の会社予想ベース(年率換算)であり、確定利回りではありません。今後の業績推移により、分配金は増えることも減ることもあり得ます。

ホテルREITへの投資は避けるべきと判断

コロナが去れば、観光需要が回復するだろうという予想の元に、ホテルREITを買おうと考える方もいるようですが、私はホテルREITには投資すべきでないと考えています。コロナが去っても、ホテルが供給過剰になっている問題は解消しないと考えているからです。

今、コロナ禍で、外国人および日本人の旅行が激減したために業績が大きく落ち込んでいます。問題は、コロナ後です。私は、コロナ後も、業績回復は鈍いと予想しています。したがって、ホテルREITには投資すべきでないと考えます。もし保有していれば売却して、オフィスREITや住宅・物流・流通REITに乗り換えた方が良いと思います。

というのは、ホテルは、たとえコロナ禍がなかったとしても、供給過剰から業績が悪化していくリスクがあったからです。東京都内では、コロナ禍が起こる前から、「ホテルの2020年問題」が心配されていました。2020年にホテルが大量に新規開業し、供給過剰になるという不安でした。

コロナがなくても供給過剰が心配されているところに、コロナ禍が起こったために、ホテル業界のダメージはきわめて大きくなりました。コロナが去っても、ホテルが供給過剰という構造問題は解決しないので、先行きが懸念されます。

個別銘柄を選ぶのが大変な人は、東証REIT指数インデックスファンドへの投資が便利

小口資金でREIT投資を始めたい方には、投資信託が便利です。ファンドによりますが、数万円単位から投資ができ、かつ、いろいろな種類のREITに適切に分散投資ができます。一番かんたんで良いのは、東証REIT指数に連動するように設計されている東証REIT指数インデックスファンドに投資することです。

▼著者おすすめのバックナンバー

2020年4月23日:コロナ・ショックで急落したJ-REIT(ジェイリ-ト)、平均分配金利回り5%。「買い場」と判断

2020年3月25日:急落したJ-REIT(ジェイリ-ト)が急反発!平均分配金利回り5%。「買い場」と判断

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。