短期的には、“リスク・オン”継続。株、銅、プラチナ、原油が高い。

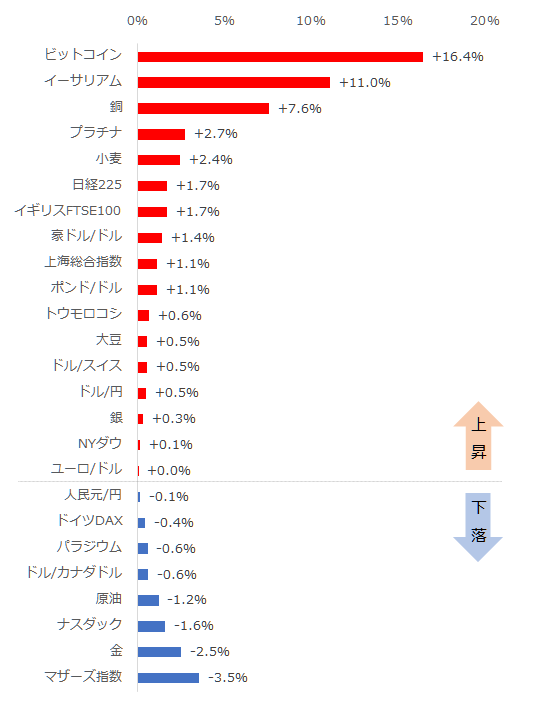

まずは、ランキング形式で、先週1週間のジャンルを横断した、各種主要銘柄の騰落率を確認します。対象とする銘柄は、株価指数、通貨、コモディティ(商品)、暗号資産(仮想通貨)の4つのジャンルの中からピックアップした、合計25銘柄です。

図:ジャンル横断騰落率ランキング

カナダで新たなETF(上場投資信託)が承認されたと報じられたビットコインをはじめとした暗号資産が、先週に続き、大きく上昇しました。次いで、銅、そして前回の「プラチナ6年ぶりの高値!たった1週間で10%上昇!1,450ドルも射程範囲に入ったか」 で取り上げたプラチナが続きました。

小麦も堅調でした。以前の「脱炭素は上昇気流!穀物3銘柄の価格が上昇する7つの理由」などで取り上げた、トウモロコシや大豆も上昇しています。

また、暗号資産や主要なコモディティ(商品)銘柄の他、日欧米中の主要な株価指数も上昇しました。株価が上昇している時に下落する場合がある金(ゴールド)が下落したこともあり、全体的には、リスクを取って運用を積極的に行う“リスク・オン”のムードが強かったと言えます。

足元、各種コモディティ市場は、ジャンルを横断した“市場全体のムード”につられるように、動いていると考えられます。

目先、短期的には、ワクチンの流通が拡大していること、感染者数の増加が鈍化しつつあること、金融緩和継続を意識するムードが存在すること(長期金利は上昇すれども、短期金利は低水準)、など、複数の材料による全体的な好ムードによって、先週と同様の状況が続く可能性があると、筆者は考えています。

では、長期的にはどうなのでしょうか。

長期的には、ほとんどのコモディティ銘柄が、記録的な上昇を演じている

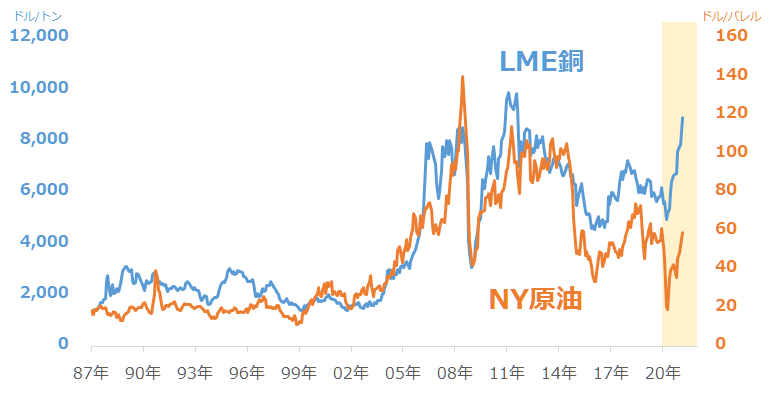

以下は、銅と原油の、1987年1月以降の価格推移です。

図:LME銅(左)とNY原油(右)の価格推移 (月足 終値)

出所:ブルームバーグより筆者作成

先述のとおり、先週、原油は下落しましたが、上記のとおり、先週末の水準は14カ前(1年2カ月前)の水準にあります。

そして、原油、銅ともに、長期的には、新型コロナが“パンデミック(世界的な大流行)化”したと宣言されたことをきっかけに発生した、ジャンルを問わず多数の銘柄が下落した“新型コロナショック”後の2020年4月ごろから、急反発しています。

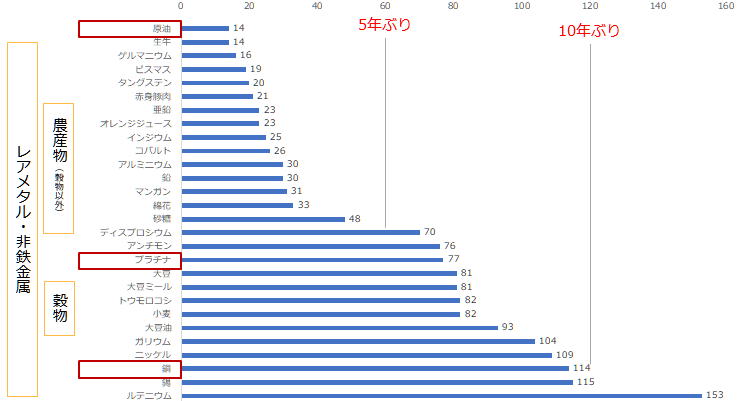

では、他のコモディティ(商品)銘柄の足元の水準は、どのような状況なのでしょうか。以下のグラフは、2月19日が、過去何カ月前の水準かを示しています。足元の水準が、少なくとも、12カ月(1年以上)前よりも高い、銘柄のみを参照しています。

参照したのは、貴金属(金、銀、プラチナなど)、エネルギー(原油、天然ガス)、穀物(トウモロコシ、大豆、小麦など)、穀物以外の農産物(コーヒー、砂糖、生牛、赤身豚肉など)の、合計44銘柄です。

図:コモディティ(商品)銘柄の足元の価格水準 単位:月

例:原油14は、2月19日の原油価格の水準が14カ月(1年2カ月)前の水準にあることを示している。

出所ブルームバーグより筆者作成

原油が14カ月(1年2カ月)ぶりの高値水準にあり、大きく上昇している印象を受けた方もおられるかもしれませんが、人気・不人気、売買高の大小を問わず、コモディティ(商品)銘柄の中には、原油よりも、足元の水準がはるかに記録的な水準にある銘柄が、多数あります。

参照した44銘柄中、原油を上回ったのは、32銘柄でした。残りの11銘柄は、原油ほど高値水準にない、あるいは現在、下落傾向が目立っている銘柄です。

レアメタルや非鉄金属価格は全般的に、上昇傾向にあります。万年筆の先端部分や、ハードディスクドライブなどに用いられるルテニウムは、足元、153カ月(12年9カ月)ぶりの高値水準です。

主に半導体に用いられ、今後は燃料電池にも用途が拡大する可能性があるガリウムは、104カ月(8年7か月)ぶり、レーザー材料や商用照明に使われるディスプロシウムは70カ月(5年9カ月)ぶりの水準です。

また、近年、電気自動車(EV)が広く生産・販売され、注目が集まっているリチウムイオン電池の電極材料に用いられるコバルト、そして液晶パネルに用いられるインジウムは、ともにおよそ25カ月(2年1カ月)ぶりの水準です。

レアメタルの他、農産物(穀物以外)では、生牛、赤身豚肉などの肉関連銘柄がおよそ1年半ぶり、オレンジジュース、綿花、砂糖が2~4年ぶり、穀物では、トウモロコシ、大豆、小麦のほか、大豆ミール、大豆油などの大豆製品がいずれもおよそ7年ぶりの水準です。

また、筆者が入手できたデータでは、足元の価格は、木材が1986年4月、ロジウムが1992年7月、イリジウムが2001年1月、鉄鉱石が2013年10月、チタンが2019年12月以降の、高値水準です。

このように見てみると、多数の(ほぼ全てと言ってよい程)コモディティ銘柄の足元の価格は、記録的な水準にあると言えます。原油や銅、プラチナ、穀物などの主要銘柄だけではありません。今、全体的に、コモディティ銘柄は高くなりつつあるのです。

たまった鬱憤も!?第5次“スーパーサイクル”が本格的に発生するための条件とは!?

先週、“コモディティの新たなスーパーサイクル”という見出しが、主要メディアで踊りました。この場合のサイクルとは、定期的に訪れる価格の波ではなく、不定期で発生する数十年かけた大規模な価格の上昇と下落、という意味です。

米金融大手は、足元、コモディティのスーパーサイクルが発生しているかもしれない(Commodities May Have Just Begun a New Supercycle.)、として、過去100年間でコモディティのスーパーサイクルは4度発生し、4度目は1996年から2020年(上昇局面が96年から08年の12年間、下落局面 08年から20年の12年間)だった、としました。

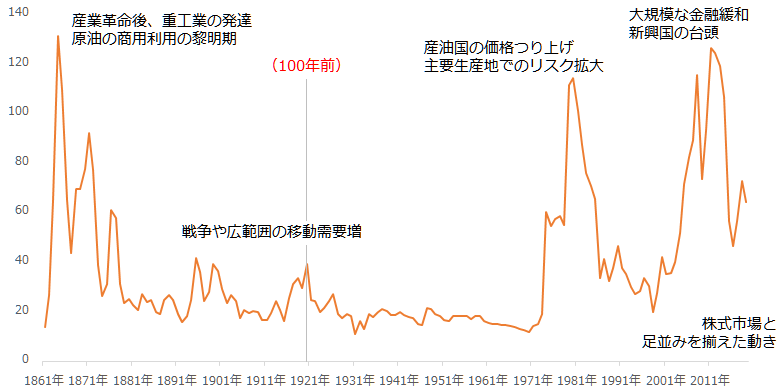

例えば、超長期的なデータを確認することができる原油相場を振り返ると、以下のようになります(1861年から2019年)。米金融大手が述べた、1996年から2020年までの間、コモディティ(商品)の主要銘柄の一つである原油は“スーパーサイクル”を演じていました。

図:原油価格(長期) 単位:ドル/バレル ※2019年を基準に実質価格に換算

米金融大手が“4回目”とした、1996年から2020年のスーパーサイクル発生時、原油相場の上昇・下落のきっかけは何だったのでしょうか。

上昇要因は、“中国爆食”と揶揄された新興国の台頭と、リーマンショック後に始まった米国をはじめとした先進国の大規模な金融緩和だったと考えられます。下落要因は、上昇の逆で、新興国の景気不透明感の浮上と、米国の金融緩和の終了と考えられます。

それ以前で言えば、原油の場合、1980年前後にスーパーサイクルがあります。この時の上昇要因は、それまで欧米の石油メジャー(国際石油資本)に利権を独占されてきた中東産油国が主導権を取り返し、原油価格をつり上げたこと、そして中東産油国で地政学的リスクが連鎖的に発生して供給減少懸念が浮上したことなどです。

下落要因は、中東産油国が消費国側の意向を受けいれたことや、各種リスクが鎮静化する方向に向かったことなどが挙げられます。

このように考えれば、一口に“スーパーサイクル”といっても、一つ一つ、きっかけが異なることがわかります。また、発生するタイミングが定期的に訪れるものではないこと、上昇開始から下落終了までの期間がサイクルごとに異なることもわかります。

では今回、仮に本当にスーパーサイクルが起きると仮定した場合、そのきっかけは何になると考えられるのでしょうか。筆者は、過去とは異なる、“現在の世界情勢ならではの複数の材料が同時発生した場合”、スーパーサイクルが起きる可能性があると、感じています。

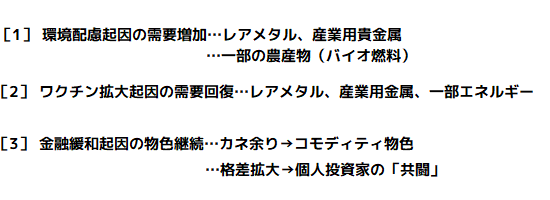

第5次コモディティ“スーパーサイクル”が発生するための条件(筆者の考え)

上記のとおり、[1]から[3]までの3つの条件が同時に、長期間、継続した場合、現在その“芽”が出始めている5回目のスーパーサイクルが、本格的に発生する可能性があると、考えています。ただ、どれか1つでも抜け落ちると、発生する可能性は大きく低下すると考えられます。

とはいえ、現在、国家・企業・個人問わず、世界的な環境配慮ブームが起きていること([1]に関連)、ワクチンが世界各地に行きわたるにつれて、今後、コロナで自粛を余儀なくされて、たまった鬱憤が噴出するように消費活動が活性化する可能性があること([2]に関連)、など、1980年前後や前回の2000年前後のスーパーサイクル発生時にはない、今ならではのテーマが存在します。

景気回復や雇用情勢の改善のために行われている金融緩和が空前のカネ余りをさらに膨張させ、コモディティ市場にさらに資金が流入する可能性があること、同時に、金融緩和の恩恵を享受する人(株式を大量に保有している人)とそうでない人との間に格差が発生し、1月に発生した「共闘」のような、個人投資家起因の上昇要因が発生する可能性があること([3]に関連)も、今ならではのテーマです。

また、[1]や[2]を背景に、環境配慮関連銘柄の銀やプラチナ、そして、半導体やその他の電子部品に使われるレアメタルの需要が急激に増大した場合、これらの金属の供給が追い付かなくなる可能性もあります。

以前の「コロナ禍で金(ゴールド)が自我に目覚める!?貴金属市場の定石と定石外とは!?」で述べたとおり、環境配慮が本格化すれば、銀やプラチナに上昇要因が発生する可能性があります。

現在、以前のスーパーサイクル発生時に無い、世界規模の材料が複数あります。このように考えれば、条件が整った状態が数年単位で長期化することが必要であるものの、第5次コモディティ“スーパーサイクル”が発生する可能性は、ゼロではないと、現時点で筆者は考えています。

長期的視点で、コモディティ価格の動向を見守る、良いタイミングに来ていると感じます。とかく、コモディティ(商品)というと“短期売買”と連想されがちですが、スーパーサイクルが語られるような今だからこそ、長期的視点でコモディティを追ってみるもの、面白いのではないでしょうか。

[参考]コモディティ(商品)関連の具体的な投資商品例

投資信託

DWSコモディティ戦略ファンド(年1回決算型)Aコース(為替ヘッジあり)

DWSコモディティ戦略ファンド(年1回決算型)Bコース(為替ヘッジなし)

外国株

インベスコDB コモディティ・インデックス・トラッキング・ファンド(DBC)

iPathブルームバーグ・コモディティ指数トータルリターンETN(DJP)

iシェアーズ S&P GSCI コモディティ・インデックス・トラスト(GSG)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。