世界株高は景気敏感株の買い戻しが主導

今週の米国市場ではS&P500指数が2日連続で最高値を更新しました(12月2日)。11月以降、金利の低位安定期待をベースにした「緩和マネー」が世界株式に流入しています。日本市場でも日経平均が2万6,000円台後半まで上昇し堅調です。

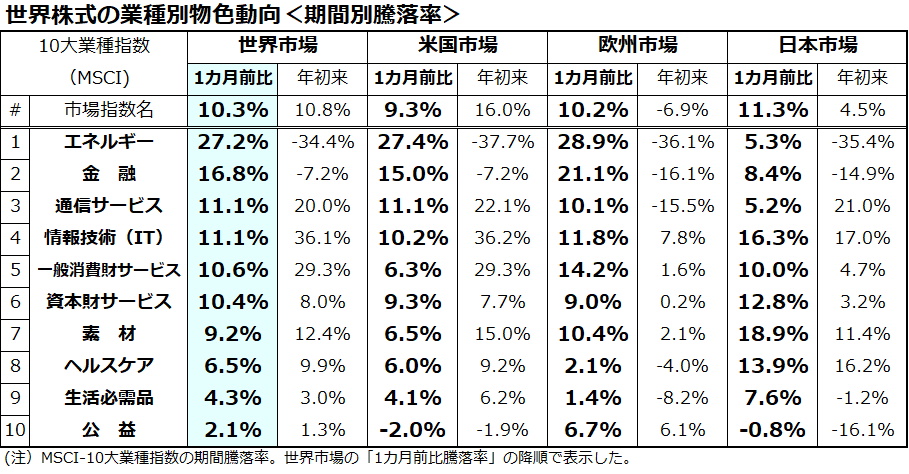

図表1は、世界、米国、欧州、日本の市場平均と10大業種別指数の騰落率を比較した一覧です(MSCI指数)。世界市場の「1カ月前比騰落率」で降順に並べると、過去1カ月では景気敏感業種とIT業種の株価堅調が鮮明です。

米国大統領選挙の終了、ワクチン早期実用化期待、イエレン氏(前FRB(米連邦準備制度理事会)議長)財務長官指名で不透明感が後退。中国が主導して世界経済が2021年は回復に転じるとのシナリオを織り込む相場となっています。

米国市場では、過去30年で計8回の大統領選挙年におけるダウ平均の推移を振り返ると、大統領選挙前後に株式が反転上昇。翌年(新大統領就任年)前半まで堅調相場が続いた傾向(ハネムーンラリー)が知られています。パウエルFRB議長とイエレン新財務長官の連携で低金利環境が長期化するとの見方が有力です。

本稿では、近年の資本市場で関心が高まっている「社会的責任(ESG)投資」の概略と個人投資家にとっての投資戦略をご紹介します。

<図表1>世界市場の業種別物色を1カ月前比で比較する

ESG重視の投資で「超過リターン」を狙えるのか

世界の投融資業界では、持続的成長を目的としたESG(環境・社会・企業統治)重視の姿勢がグローバルスタンダード(世界的な潮流)となっています。ここ数年、欧米を中心に機関投資家と企業との対話に幅が広がり、損益計算書など財務諸表だけで企業価値を測らず、新たな物差し(非財務諸表)を加える動きが強まっています。

国内でも、GPIF(年金積立金管理運用独立行政法人)、第一生命保険、日本生命保険など大手機関投資家が環境・社会への貢献度や企業統治を重視した長期投資を積極化しています。こうした取り組みは、2006年に国連(当時:アナン事務総長)が提案したUNPRI(国連責任投資原則)を受けたSRI(社会的責任投資)の普及で始まりました。

今春以降は、気候変動リスク改善への貢献度やコロナ禍での社会・健康・衛生への貢献度が注目されています。

逆に言えば、地球温暖化対応に消極的な企業(例:温室効果ガス排出や環境汚染をコントロールしない企業)、健康被害が懸念される企業(例:たばこ業界)、モラル低下を懸念させる企業(例:ギャンブル、武器製造、少年少女を酷使する奴隷的慣行に依存する企業)、企業統治に問題がある企業(社外取締役導入や女性活用を軽視する企業)などはネガティブ・スクリーニングで土俵外に追いやられる可能性があります。

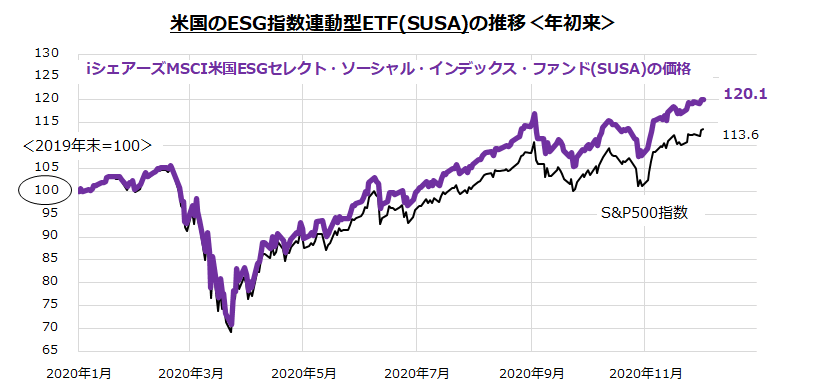

図表2は、ESGを重視する米国企業に分散投資する米国ETF(上場投資信託)と米国市場平均(S&P500指数)の相対推移を示したグラフです。

<図表2>ESG重視型投資ETFに超過リターンがみられる

これまで「ESG投資は超過リターンに結びつくか」との不確実性がありましたが、コロナ禍を契機に上記ETFは優勢となっており、ESG重視が市場で評価されてきた例として注目したいと思います。

特に環境関連(クリーンエネルギー)業界は、米大統領選挙で当選を確実にしたバイデン民主党政権のパリ協定復帰(公約)を歓迎しています。GSIA(世界持続的投資連合)によると、世界のESGマネーは30兆ドル超(2018年)と2年で4割増という高成長を遂げており、今後も中長期で拡大していく可能性が大きいとみられています。

個人投資家のESGへの関心が高まっている

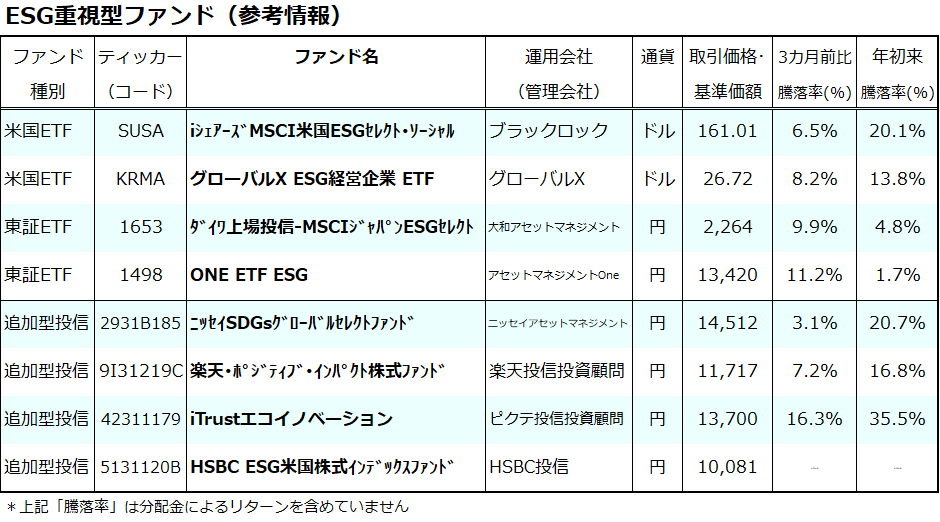

ESGに関心を持つ個人投資家が増えています。そこで、具体的な投資ツールとして関連したETFや追加型投信を一覧しました(図表3)。

上述したESG重視型米国株式指数に連動を目指す米国ETF(SUSA)をはじめ、国内のESG重視企業に分散投資する東証上場ETFもあります。最近(3カ月前比騰落率)は東証上場ETFの上昇率が強い点に注目です。また、追加型投信には世界のESG重視企業にグローバル分散投資するファンドがあり「年初来リターン」で堅調です。

こうしたファンドは、バイデン前副大統領が大統領選挙で優勢となった夏ごろから堅調となってきました。投資テーマの一つとして「環境問題への取り組み」が注目されたことが背景です。バイデン氏が新大統領に就任すると、伝統的なエネルギー株(石油・石炭企業)が劣勢となり、クリーン・エネルギー関連株が優勢を維持する可能性が高いと考えられます。

図表3のなかで、「HSBC ESG米国株式インデックスファンド」は11月27日に設定された新しいファンドです。特に、信託報酬率が比較的低い(0.2765%)インデックス型米国株式投信として注目したいと思います。

<図表3>注目したいESG重視型ファンド

出所:Bloombergより楽天証券経済研究所作成(2020年12月3日)

本年はパンデミック(新型コロナウイルスの世界的流行)が社会と経済に与えた影響は甚大でした。今後何年にもわたり人類の生活やビジネスのあり方に影響をもたらすと思われます。こうして社会問題への関心が高まるなか、投資判断でも持続的な成長を重視する「サステナブル(責任)投資」の目線が高まってくるとされます。

ESG投資を取り込む資産形成(ポートフォリオ運用)を考える上で、上記したファンドを活用することにより長期分散投資を実践いただけると思います。

▼著者おすすめのバックナンバー

2020年11月27日:ダウ平均の3万ドルは通過点?米国株式の上値メドを探る

2020年11月24日:晴れた日には「3万円」が見える?日経平均の投資戦略

2020年11月13日:世界でクリーンエネルギー株が上昇。日本の「環境関連株」に注目

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。