株式市場はスピード調整-企業業績の改善期待が支え

米国市場では先週、S&P500指数が3,626.91ポイント、ダウ平均が29,950.44ドルに上昇して最高値を更新しました(16日)。米大統領選挙はバイデン前副大統領が当選確実となるなか、金融緩和の長期化観測とワクチン開発の報道が好材料となりました。

米国市場の「恐怖指数」(VIX)は10月28日に42.28まで上昇していましたが、リスクオフ(回避)ムードが後退したことで22.45(11月16日)に低下。投資家のリスクテーク(選好)姿勢が回復したことを示しました。

こうした流れは世界市場に波及し、東京市場では外国人買い(ショートカバー+順張り買い)が主導して日経平均は直近安値から約3,000円上昇。17日は約29年ぶり高水準(26,014.62円)に達しました。ただ、上昇ピッチが速かったことによる過熱感とウイルス感染拡大不安で足元はスピード調整に転じています。株式相場の堅調を支えているのが業績見通し改善です。

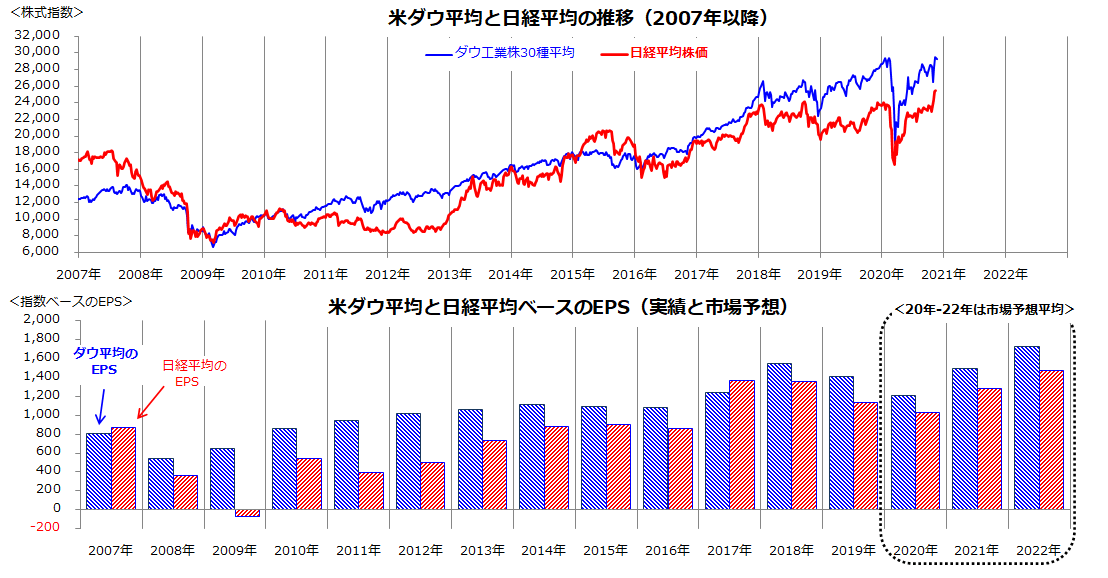

図表1は、ダウ平均と日経平均ベースのEPS(実績と市場予想平均)の推移を示したものです。低金利の長期化観測と業績改善期待の組み合わせによる「適温相場」が米国株の下値を支えそうです。日経平均ベースの業績は、2020年の減益を経て、2021年は前年比で約15%増益、2022年は約14%の増益が見込まれています。

<図表1>企業業績の改善期待が株式市場の支え

C/Gレシオに注目:商品市況は世界経済の持ち直しを予兆

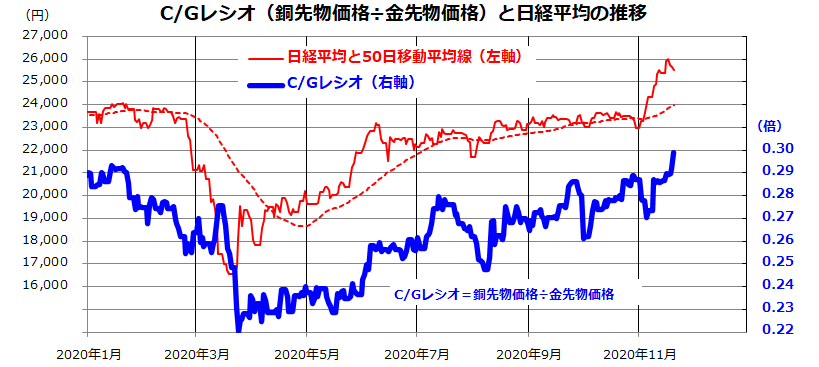

「世界で最も景気に敏感な株式市場」と呼ばれる日本株式について、外部環境が改善しつつある点を確認したいと思います。具体的には、商品市場で「世界景況感の改善傾向・悪化傾向を予兆する」とされる「C/Gレシオ」(倍率=銅先物価格÷先物価格)に注目です。

図表2でみるとおり、C/Gレシオと日経平均の相関性は高いことが知られています。本年後半は、中国が先導する経済活動復活を映した銅価格の相対的堅調(金の相対的軟調)で、C/Gレシオは年初来高値(0.30)に達しました(11月20日)。日経平均の50日移動平均線との相関を振り返ると、C/Gレシオのトレンドが日経平均の動きよりやや先行してきたことがわかります。

日経平均が上値を目指すには、C/Gレシオに象徴される「世界の先行き景況感」が持ち直しの動きを一段と鮮明にすることが必要となりそうです。

<図表2>商品市場は「世界経済の持ち直し」を予兆している

図表2では、新型コロナの感染者増加や米追加経済対策を巡る不確実性が拭えないなかでもC/Gレシオが上昇している現状がわかります。その要因として、ワクチン開発成功の報道が相次いていることが挙げられます。

ファイザー・ビオンテック、モデルナなどが開発してきたワクチンが高い有効性で最終試験(第3相治験)を終了。年内(12月初旬)にも米当局が緊急使用を承認し、年末から来年春までに広く接種されると見込まれています。

こうしたワクチンは「コロナ禍のゲームチェンジャー」とも呼ばれ、2021年の景況感改善に繋がっています。こうした動きは、2021年中に日経平均が3万円(現水準から約18%高い水準)を目指すカタリスト(契機)となる可能性を秘めていると思います。2021年7月23日に開催予定の東京五輪(オリンピック・パラリンピック)に向けて内外環境が改善するなら、東京市場を取り巻く空気が明るくなると考えられ、「晴れた日には日経平均で3万円がみえてくる」との機運が高まりそうです。米国で注目されている専門家予想(Good Judgment)によると、22日時点で「東京五輪は予定通り開催される」(The Games will begin)の予想平均は94%と11月4日時点(65%)から急上昇しています。

逆に、「東京五輪は中止される」(The Games will be cancelled)との予想平均は4%と4日時点(31%)から急低下しました。これは、「ワクチン効果」を先取りする予想と言えるでしょう。開催形式(観客数制限など)はあれ、選手・国民・官民の悲願である五輪開催が実現に向かうなら、日経平均を一段と押し上げると期待しています。

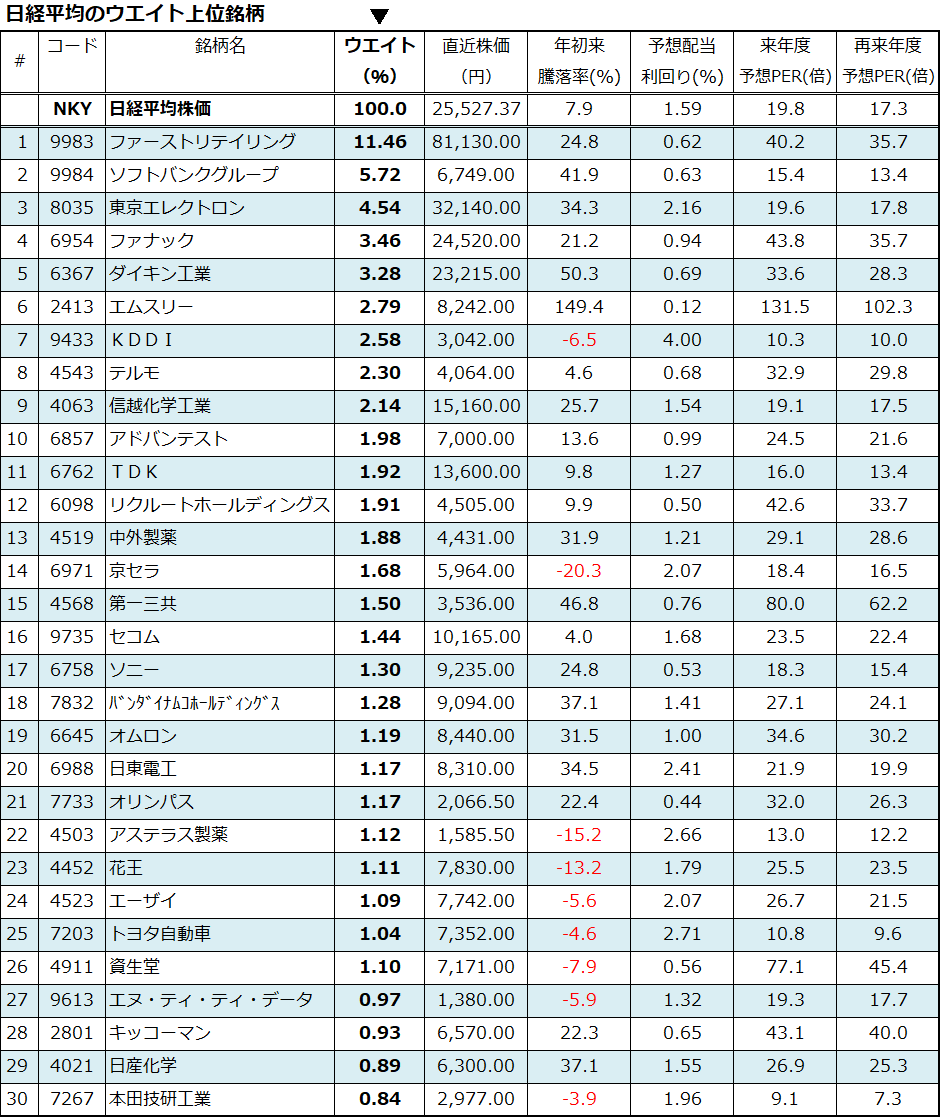

日経平均の構成銘柄:ウエイト上位銘柄をチェックする

日経平均(日経平均株価)は、東証1部上場企業(約2,000社)のなかから、日本経済新聞社が流動性(市場性)や業種バランスを考慮し選定した225銘柄で構成されています。

日経平均は、TOPIXやS&P500指数のような時価総額加重平均指数ではなく、単純平均株価指数(過去に実施された株式分割などを調整する除数で修正される)ですので、時価総額が大きい銘柄より、株価水準が高い銘柄(値がさ株)の構成ウエイトが高く、日経平均の変動に対する寄与度(構成ウエイト)も高くなっています。換言すれば、株価水準が高い銘柄の指数寄与度は大きく、株価が低い銘柄の寄与度は小さくなる特徴があります。

図表3は、日経平均を構成する銘柄のうち構成ウエイトの降順(高い順番)で30銘柄を一覧にしたものです。これら30銘柄で、日経平均の銘柄ウエイトで約65%を占めています。

参考情報として、「年初来騰落率」、「予想配当利回り」、「来年度予想PER(株価収益率)」、「再来年度予想PER」も加えました。ウエイト1位のファーストリテイリング(9983)の株価は8万円台、東京エレクトロン(8035)、ファナック(6954)、ダイキン工業(6367)は2万円台から3万円台で「値がさ株」と呼ばれます。ソフトバンクグループ(9984)は6月27日に1対2の株式分割を実施し、分割前比で株価は2分の1に低下しましたが、発行済株数が2倍となったために指数ウエイトは2位で変わっていません。

注目点は、ウエイト上位銘柄それぞれの年初来騰落率が概ね日経平均の年初来騰落率(+7.9%)を上回っていることです。エムスリー(2413)の株価は年初来149%上昇して構成ウエイトは6位に浮上してきました(20日時点)。こうした上位銘柄をみると、コロナ危機で被った一時的な業績低迷を乗り越え、DX(デジタル・トランスフォーメーション)進展と外需の持ち直しで業績が改善あるいは収益を安定的に拡大している企業群が多いことがわかります。

近年、「NT倍率」(日経平均÷TOPIX)は上昇傾向を辿っており、日経平均のパフォーマンスがTOPIXを凌いでいます。こうした点に注目し、日経平均のウエイト上位銘柄から複数銘柄を選別してバスケット投資(分散投資)する戦略も検討したいと思います。

<図表3>日経平均の「ウエイト上位銘柄」をチェック(参考情報)

▼著者おすすめのバックナンバー

2020年11日13日:世界でクリーンエネルギー株が上昇。日本の「環境関連株」に注目

2020年11月6日:米国株上昇、大統領選後は年末高の傾向。リスクと向き合う分散投資戦略

2020年10月30日:中国株が高値更新!ポスト・トランプ戦略とETF分散投資

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。