日本たばこ産業(JT)の予想配当利回りは7.7%

JTは、株主への利益配分に積極的な会社です。2019年12月期まで16期連続で増配(1株当たり配当金を増やすこと)してきました。今期(2020年12月期)の1株当たり配当(会社予想)は、前期と同額で、連続増配記録は途切れましたが、それでもコロナ禍で配当維持できる収益力・財務内容は高く評価できます。JTは、自社株買いも積極的に実施しています。

ところが、株式市場で、JTは不人気株です。国内で喫煙規制が強化される話が出るたびに売られ、株価は過去5年間下げ続けてきました。4月1日に間接喫煙防止を強化する目的から改正された「健康増進法」が全面施行となったことも、株価が売られる要因となっています。

JTの株価と予想配当利回り推移:2018年1月4日~2020年10月12日

過去2年の株価を見ても、上のチャートのように下げ続けています。JTは前期(2019年12月期)まで、16期連続で増配してきました。今期(2020年12月期)は1株当たり配当金を154円で据え置く予定なので、連続増配記録はストップしますが、高水準の配当が維持される予定です。

それでも株価は下げ続けているので、予想配当利回りは上がり続けています。10月12日には7.7%に達しています【注】。

【注】予想配当利回りの計算方法

JTが開示している1株当たり年間配当金(会社予想)を、株価で割ることによって、予想配当利回りを計算する。10月12日の予想配当利回り7.7%は、2020年12月期の1株当たり配当金(会社予想)154円を、同日の株価2,006.0円で割ることによって計算。1株当たりの配当金が変わらない間は、株価が下がると利回りが上がる。株価が上がると利回りは下がる。

JTの1株当たり配当金・1株当たり利益・連結配当性向の推移:2015年12月期(実績)~2020年12月期(会社予想)

JTの連結純利益は、2015年12月期に4,856億円と過去最高益に達しましたが、その後は減少が続き、今期(2020年12月期)の会社予想では、2,860億円となります。ただし、JTは財務優良で潤沢なキャッシュフローを有するので、利益が減っている間も、増配を続けてきました。1株当たり利益の何%を配当金に回しているかを示す、配当性向は、2020年12月期には95.5%まで上昇する見込みです。利益のほぼ全額を配当する予定です。国が大株主で、配当をしっかり求めてくることから、配当金をかんたんに減らすことはないと考えられます。

ただし、配当性向が高すぎることには注意が必要です。これ以上、減益が続くと、配当を減らさざるを得なくなる可能性があります。ただし、財務優良で、国が大株主であることを勘案すると、JTは配当可能原資が続く限り、株主へ高水準の利益配分を続けると予想しています。

JTの投資魅力

JTは、営業利益率が高い、高収益企業です。前期(2019年12月期)の営業利益率は23.1%でした。コロナ禍に見舞われた今期(2020年12月期)の営業利益も、会社予想ベースで21.0%と高水準に留まります。

タバコ事業は、世界景気悪化の影響を受けにくいディフェンシブ事業であることが分かります。景気が良くなったからタバコをたくさん買う人も、景気が悪くなったからタバコを減らす人も、ほとんどいないことが分かります。タバコは、コロナ禍の影響をあまり受けない、ディフェンシブ株であることが分かります。

国内の喫煙人口が減少していく中で衰退していくイメージをお持ちの方もいるかもしれませんが、実態は、安定高収益です。自己資本比率48.0%と、財務内容も良好です。ROE(自己資本利益率)で見ても13.1%と高水準にあります。

JTは、株主優待も実施しています。JTの予想配当利回りは7.7%と魅力的な水準ですが、配当金のほかに、12月末時点で1年以上継続保有している株主に自社製品などを贈る優待も実施しています。JTの自社製品というと、たばこかと思うかもしれませんが、そうではありません。ご飯の詰め合わせ、水の詰め合わせなどを選ぶことができます。ただし、優待内容は、予告なく変更されることがあることを、ご了承ください。また、「決算期末時点で1年以上継続保有」していることが条件ですので、今から投資しても、最初に優待の権利が得られるのは、2021年12月末となります。

JTが売られる3つの理由

JTは株式市場で不人気です。以下3つの悪材料が影響しています。

【1】国内で喫煙者減少が続いている

受動喫煙(他人の喫煙で出たタバコの煙を吸入してしまうこと)を防止するための法律が強化されつつあります。2018年7月に健康増進法の一部が改正されたことにより、2019年7月には学校・病院などの敷地内が原則禁煙となりました。全面施行となった2020年4月からは、すべての建物の屋内が原則禁煙となりました。喫煙が可能なのは、喫煙を主目的とする店舗(バー・スナック)や公衆喫煙所、屋内に設けた喫煙スペース(喫煙室)に限られます。なお、喫煙室には標識の掲示が義務付けられ、20歳未満は立ち入りが禁止されるようになりました。

東京都は国の規制をさらに強化した「東京都受動喫煙防止条例」を制定し、4月1日に全面施行となりました。小規模の外食店で実質的にほとんど喫煙ができなくなりました。ただ、店内での喫煙を引き続き可能にするために、新たに「シガーバー」の登録を受ける外食店が増えているので、当初懸念されたほどに、禁煙が進んだとは言えません。それでも、一連の規制強化を受けて、国内の喫煙人口がどんどん減少していく流れは変わりません。

【2】次世代タバコでJTの「プルームテック」が米フィリップモリスの「アイコス」に劣後

米国や日本などで、紙巻きタバコに代わって次世代タバコ(加熱式タバコや電子タバコ)を吸う人が増えています。紙巻きタバコではタバコの葉を燃やしてその煙を吸うため、副流煙が周囲に広がる問題がありますが、次世代タバコは、火を使わないので副流煙が出ません。世界的に禁煙や分煙が進む中で、特に米国と日本では、次世代タバコに乗り換える人が増えています。

JTは次世代タバコで「プルーム・テック」を国内で販売していますが、日本ではフィリッモリスの「アイコス」の方が人気で、プルーム・テックはシェアを低下させてきました。次世代タバコで苦戦していることが、JTの将来の不安材料となっています。

【3】ESG投資で投資除外銘柄となることがある

日本および海外の年金基金などに、ESG投資(エコ・社会的責任・ガバナンスを重視して銘柄選択する)を導入する動きが広がっています。JTは、健康に害のあるタバコを販売しているという理由で、ESG投資では除外銘柄となることがあります。

JTの投資価値が高いと判断する理由

上に挙げた3つの不安材料に基づき、株価は売られてきましたが、私は、「売られ過ぎ」と判断しています。3つの不安材料【1】【2】【3】に対する、私の見解を以下に記載します。

【1】国内喫煙者が減少しても、値上げと海外M&Aで高収益を維持してきた

国内で喫煙者減少が続いてきましたが、JTは値上げによって高収益を維持してきました。ちなみに、昨年(2019年)10月の消費税引き上げ(8%→10%)時にも、値上げを実施しています。

JTはM&A(合併・買収)巧者です。有利な価格で、海外タバコ会社を買収し、海外収益を拡大してきました。タバコ人口が増えている新興国が収益拡大に貢献しています。近年、円高の進行で、円に換算した海外収益が目減りしていますが、現地通貨ベースで見ると、海外収益は堅調に伸びています。

【2】「プルーム・テック・プラス」など発売し、次世代タバコで巻き返し

次世代タバコでJTの「プルーム・テック」が米フィリップモリスの「アイコス」に負けている理由は明らかです。「アイコス」の方が、吸い応えが強いからです。JTは、「プルーム・テック・プラス」「プルーム・エス」などの新製品を出し、巻き返しをはかっているところです。ともに、吸い応えを強めて「アイコス」に近づけています。

次世代タバコの国内シェアが下げ止まれば、JT株に対する投資家の不安は低下すると考えています。

【3】ESGファンドなどで投資しない分、タバコ株は世界的に「割安」になっていると判断

ESGファンドだけでなく、個人投資家でもタバコを吸わない人には「JTに投資したくない」人が多数います。私もタバコを吸わないので、その気持ちが分からないでもありません。ただし、買い手が少ない分、株価が低迷し、結果的に株価が「割安」になっていると判断しています。

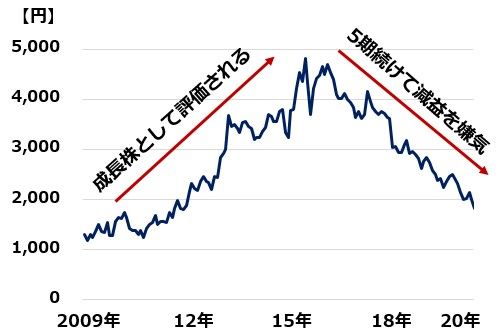

参考:JT株の過去10年の株価推移(2009年1月~2020年10月12日)

JTは、2010年から2014年まで、海外で利益を成長させる「成長株」として評価されてきました。ところが、2015年から2020年まで、国内での利益減少を嫌気して株価下落が続いてきました。

これからは、成長株ではなく、割安な高配当利回り株として投資していく価値が高くなったと判断しています。成長性は低下しましたが、財務優良、収益基盤が堅固なことを考慮すると、高水準の株主還元を維持していく力があると判断しています。

なお、JTは、1株当たり利益を、毎期「1桁台後半」のパーセンテージで伸ばしていくことを、中期経営目標に掲げています。国内の喫煙人口減少を鑑みると、実現のハードルは高いと思います。それでも、利益減少に歯止めをかけ、高水準の利益を維持していくことは可能と予想しています。

JTにかかわらず今、大型株に高配当利回り株が増えています。三菱UFJ FG(8306)(予想配当利回り5.9%・10月12日時点)、三菱商事(8058)(同5.3%)、NTT(9432)(同4.4%)、KDDI(9433)(同4.4%)などです。こうした大型の高配当株は、投資の好機と判断しています。

▼著者おすすめのバックナンバー

2020年10月8日:利回り4%超!攻めと守りの高配当利回り株に分散投資

2020年9月30日:NTTがドコモにTOB(株式公開買い付け)!NTT株の投資判断とドコモ株の行方

2020年9月3日:配当利回り3.5~5.4%!高配当の化学・石油株に今、投資すべきと考える理由

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。