米国株式市場の「もうはまだなり、まだはもうなり」

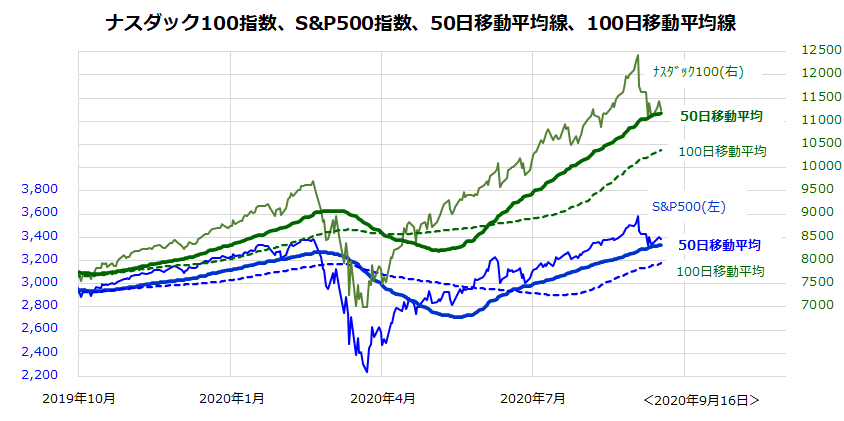

米国株式市場では、S&P500指数とナスダック100指数が50日移動平均線前後に自律調整(ガス抜き売り)に転じています。S&P500指数が最高値(9月2日)から7.0%、ナスダック100指数で10.9%下落したことで、目先は戻り売りを消化する日柄整理が必要となりそうです。

相場格言に「もうはまだなり、まだはもうなり」があります。「もう相場が天井(底)にあると思い、売り(買い)に転じても、まださらに一段の上げ(下げ)が待っている可能性がある」との意味です。

本年春の株価急落で「弱気相場入り」を悲観した投資家は、3月中旬を起点とした強気相場に乗り遅れました。一方で、7月と8月は高値を更新すると「高値警戒感」が広まっていたタイミングです。

米国議会が追加景気対策で合意に至らない混乱や大統領選挙(11月3日)を巡るワシントン情勢の行方次第で、上記した株価指数が100日移動平均線程度まで下落する可能性も否定はできません。

一方、FRB(米連邦準備制度理事会)は15~16日に開催されたFOMC(米連邦公開市場委員会)で「パンデミックからの米経済回復を支援するため、2023年いっぱいまで政策金利をゼロ付近に維持する」との見通しを表明しました。

金融緩和の長期化期待は、株式相場を下支えしそうです(過剰流動性相場)。とはいえ、大統領選挙で8月にバイデン候補を追い上げたトランプ大統領はいまだ劣勢です。

「オクトーバー・サプライズ」(後述)と呼ばれる事象が視界に入る時期でもあり、市場の乱高下リスクには注意したいと思います。

<図表1>米国株式市場の「ガス抜き売り」は一巡するか

大統領選挙直前の「オクトーバー・サプライズ」は吉か凶か

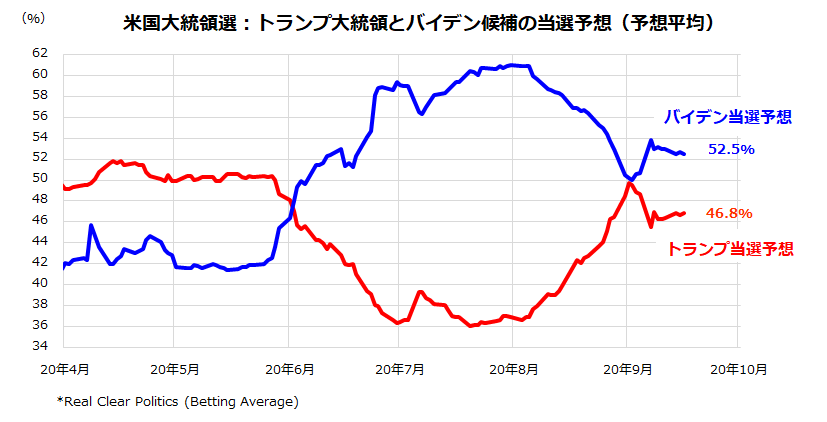

米国の大統領選挙(11月3日)はデッドヒート(伯仲の展開)となっています。図表2が示すとおり、「当選予想(平均)」でみると、8月に盛り返した「トランプ再選予想」は頭打ちとなり、「バイデン当選予想」との差がやや再拡大しています。

今年の選挙戦が異例である点は、

(1)米国経済が「大恐慌」以来の景気後退に陥った

(2)BLM(黒人差別反対)運動が広がるなかで「分断」が問題視されている

(3)コロナ禍で「郵便投票の急増」が見込まれている

などが挙げられます。

「増税路線」と「規制強化」を公約に掲げるバイデン候補が優勢を続けると、株式市場があらためて不確実性として織り込む可能性があります。

失業率は低下に転じた(3月の14.7%→8月は8.4%)とはいえ、本年初(2月は3.5%)からの雇用情勢の大幅悪化は否めません。

選挙の勝敗のカギを握るとされる「スイング・ステート」(中西部を中心とする接戦州)は製造業の拠点が多く、景気悪化の影響が強いことから、(選挙人獲得でトランプがクリントン候補に勝利した2016年当時とは異なり)「バイデンが優勢」との見方が有力です。

<図表2>大統領選挙の当選予想は伯仲の展開

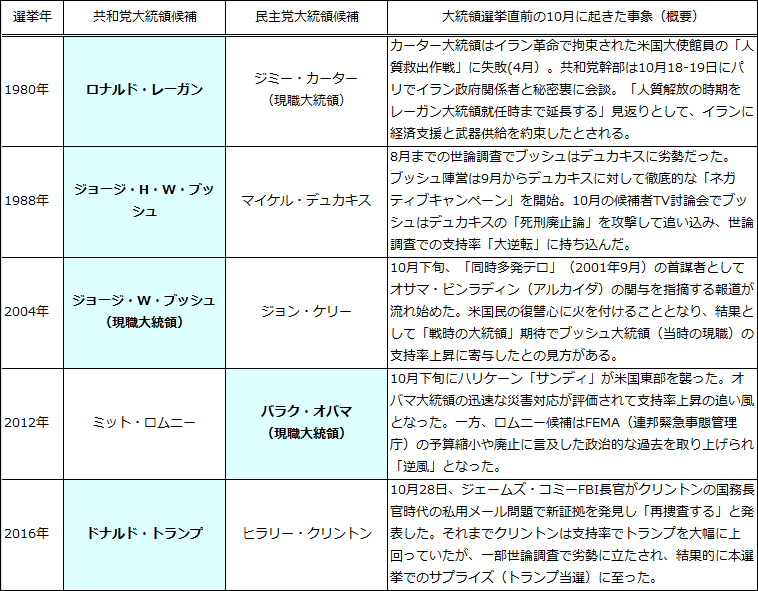

もちろん、選挙の行方は当日まで予断を許さない状況です。そこで、トランプ陣営が支持率での「形勢逆転」を狙うとされる「オクトーバー・サプライズ」(10月の出来事)に注意したいと思います。

過去の米大統領選の「サプライズ」をチェック

想定される範囲内で「トランプ再選見通し」が高まれば市場が好感する可能性があり、「危険なサプライズ」に直面すれば悪材料となる可能性があります。

過去の大統領選挙直前(10月)のサプライズ事例は多々あり、本選挙に影響を与えました(図表3は過去の参考例です)。

今後、トランプ陣営がどのような「サプライズ」を打ち出すかについては、下記する観測があります。

(1)バイデン候補と民主党に対するネガティブキャンペーンを激化させる

(2)9月29日から3回実施されるTV討論会でバイデン候補を容赦なく追い詰める

(3)新型ウイルスに効果のあるワクチンの量産・配布を発表する

(4)イスラエルとアラブ諸国の国交正常化や米朝関係を進展させ外交面の成果を誇る

(5)中国に対する強硬姿勢(新型コロナ発生の責任、香港情勢、南シナ海・台湾海峡問題)を強め、「戦時の大統領」をアピールする

などです。

これらのうち、(5)は中国政府の出方次第で米中対立が激化し、地政学リスクに発展することで株式が下落する可能性に要警戒です。

トランプ大統領は、一時的な株価下落よりも、自身の「再選」を優先しあらゆる手を尽くすと考えられます。

逆に、バイデン候補が優勢のまま本選挙を迎える場合、または、当日以降も勝敗が決着しない(トランプ大統領が敗北を認めない)場合には株式市場が波乱含みとなる可能性があります。

<図表3>過去の「オクトーバー・サプライズ」(参考情報)

「益利回りスプレッド」でチェックする米国株式のバリュエーション

上述のように、米国株式が10月に波乱含みとなる場合、どのような投資戦略で対応することが妥当でしょうか。

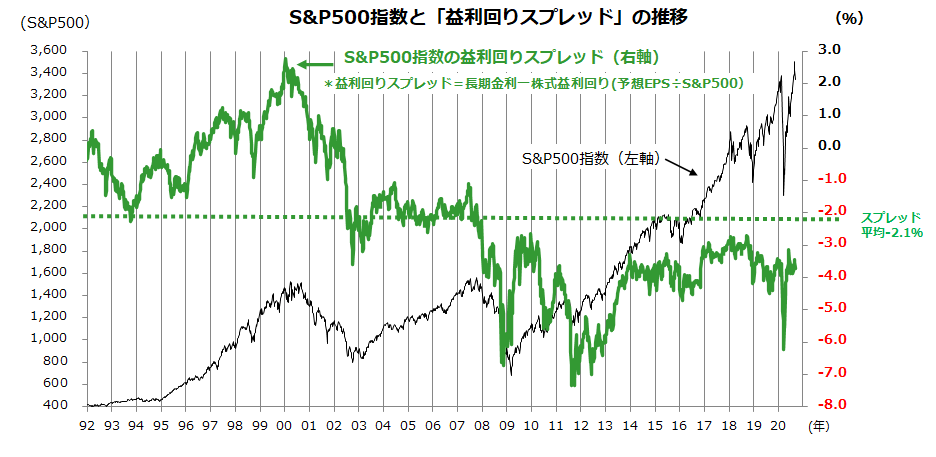

図表4は、比較的簡便なバリュエーション手法として知られる「益利回りスプレッド」(債券利回り-株式益利回り)で米国株式の水準分析をしたものです。この分析は、FRBが1997年に議会に提出した報告書に盛り込まれた指標で「FEDモデル」と呼ばれてきました。

「株式益利回り」とは、予想PER(株価収益率)の逆数で、株価に対する予想EPS(12カ月先予想1株当り利益/市場予想平均)の利回りを示します。

米長期金利(10年国債利回り)と株式益利回りの差(=益利回りスプレッド)を試算し、その相対的な高低から「債券と比較して株式が割高」なのか「債券と比較して株式が割安」なのかを分析する手法です。

このモデルでは、益利回りスプレッドが高いほど「債券と比較して株式が割高」と判断され、同スプレッドが低いほど「割安」と推定されます。

<図表4>「益利回りスプレッド」でチェックする米国株式の水準感

*予想EPS=12 months forward looking EPS(12カ月先予想EPS:市場予想平均)

出所:Bloombergより楽天証券経済研究所作成(1992年1月初~2020年9月11日)

米国株に割高感なし?ナスダック100指数ベースでは増益続く

8月までのナスダック相場(IT関連の株高)を「2000年初のITバブル崩壊直前と同じ」とみる悲観論があります。

ただ、当時のS&P500指数ベースの予想PERは約25.5倍に拡大し、同時期に長期金利は6.7%まで上昇しました。当時の益利回りスプレッドは最大で+2.8%まで拡大し「株式が債券と比較して極めて割高となった」経緯がわかります。

FRBが1999年6月から4回にわたり利上げを実施していた「金融引き締め局面」であった状況は現在と異なる状況です(現在は緩和局面)。

一方で、現在の予想PERは約22.8倍(株式益利回りは約4.4%)で、長期金利は約0.7%で推移しています。したがって、益利回りスプレッドは「▲3.7%」と低水準にあります(9月11日)。

1992年以降の益利回りスプレッドの算術平均(▲2.1%)と比較すると、「米国株式は債券と比較して割高(非合理)」とは言えない状況です。

ナスダック(IT系)主力株を中心に米国市場(S&P500指数)の業績が改善傾向をたどるなら、株価に上昇余地が見込めると思われます。

なお、S&P500指数ベースの2020年のEPSは前年比減益(▲14.1%)で着地しそうですが、2021年予想EPSは増益(+26.6%)で過去最高益を更新すると見込まれています(市場予想平均)。

ナスダック100指数ベースのEPSは、2020年でさえ前年比増益(+9.3%)、2021年も増益(+20.4%)と最高益更新が予想されています。

FOMCでFRBが示唆した「低金利環境の長期化(過剰流動性相場)」を想定するなら、GAFAMなどIT主力株の堅調に「景気敏感株」の業績回復が加わることで、米国市場は利益(EPSの)拡大に応じた株式堅調を続けると見込んでいます。

そうした観点で、10月に発表される主要企業の第3Q(7-9月期)決算とガイダンス(業績見通し)が注目されます。総じては、「選挙動向」よりも「金融環境とファンダメンタルズ(業績動向)の動向」が重要と思われます。

短期的な政治イベントである大統領選挙を消化すれば、米国株式が「年末高」に転じる可能性があるとも予想しています(米国株式市場の季節的傾向に合致します)。「リスクはリターンの源泉である」との言葉もあります。

選挙を控えた思惑で9月や10月に株価が下落する場面は、中長期の視野に立った投資姿勢(買い持ち)や押し目買いに分があると考えています。

▼著者おすすめのバックナンバー

2020年9月11日:スガノミクス期待?新政権誕生は日本株見直し買いのきっかけに?

2020年9月4日:米国株が急落:「積立投資」で貯めながら増やす。反落の季節は好機?

2020年8月28日:3万ドル見えた?ダウ平均が銘柄入れ替え発表。新規銘柄は値上がり

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。