金相場上昇の背景は米金利低下とドル安だけなのか

ウイルス感染拡大を巡る不安と金融緩和長期化期待が綱引きするなか、株式市場は上値の重い展開となっています。為替では、EU(欧州連合)の景気対策期待を受けてユーロが堅調となる一方、米ドル(ドル指数)が約2年ぶり低水準に下落。105円前後の円高に繋がっています。

こうしたなか、NY金先物が(2011年9月以来)約9年ぶりに高値を更新して注目されています。29日の終値(1,953ドル/トロイオンス)は年初来で約28%の上昇で「2,000ドル突破」も視野に入ってきました。

金相場堅調の要因は、

(1)コロナ感染拡大に伴う経済の先行き不透明感

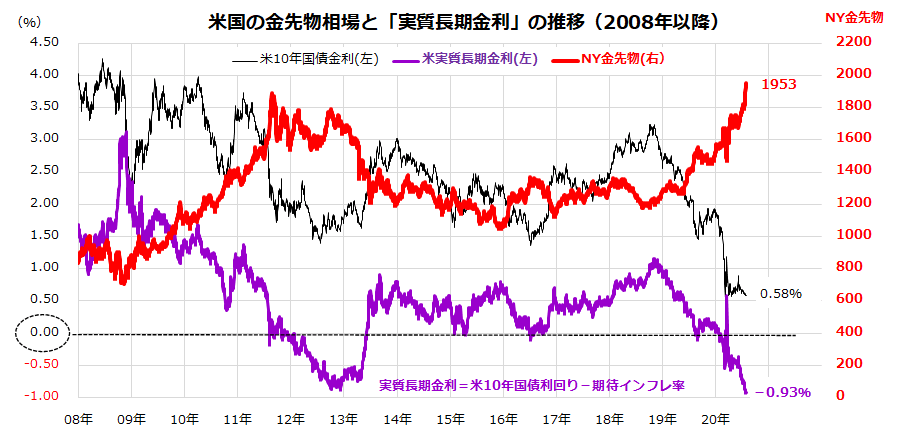

(2)米国の名目金利や実質金利の低下(図表1)

(3)米ドル下落に備える「代替通貨」需要

(4)株式や債券など伝統的資産と特徴が異なる「代替資産(オルタナティブ)」需要

(5)有事発生に備える「リスクヘッジ」(いざという時の金保有)需要

などが挙げられます。

特に(5)については、米トランプ政権がポンペオ国務長官のスピーチ(7月23日)で対中政策を「安全保障面の脅威」を重視した強硬姿勢に転じ、中国共産党や習近平総書記を名指しで批判し始めました。

大統領選挙に向け支持率で劣勢が鮮明となっているトランプ大統領が、東シナ海(南沙諸島)や台湾海峡での中国の覇権を許さない姿勢を示して「強い大統領」をアピールし始めたとの見方も有力です。

軍事衝突の緊張が高まり(株式やドルが下落する際は)金相場が上昇する「リスク分散効果」も想定されているかのようです。

<図表1>実質金利の低下が金相場上昇の主要因

株式市場は「2021年に向け景気は持ち直す」を織り込むか

上述のように、コロナ危機が拍車をかけた「米中冷戦(覇権争い)」を巡る思惑も金相場の押し上げ要因と思われます。

とは言っても、緊張状態に陥っても(偶発的衝突は別にして)米国も中国も「全面戦争」に向かう意志もメリットもないと考えられます。米国とソ連(現在のロシア)が「冷戦状況」にあった1980年代までと同様だと思われます。

一方、実質金利が低下し、感染拡大を防ぐ「ワクチンの開発・量産」が進めば、(遅かれ早かれ)市場は「2021年に向けた景気回復」を織り込むと思われます。

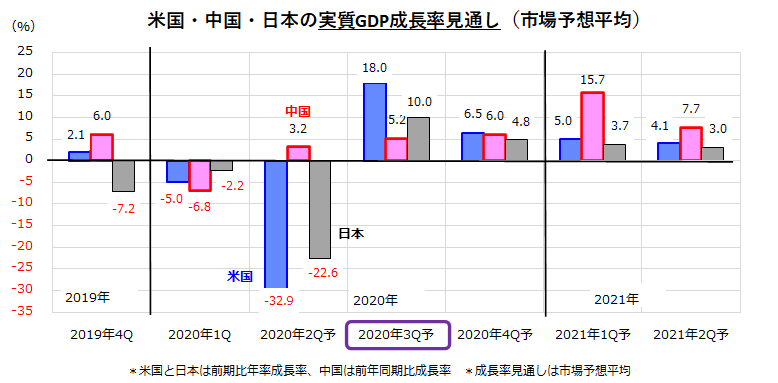

図表2が示すとおり、今年前半はパンデミック(感染症の世界的流行)とロックダウン(都市封鎖)で主要国経済は景気後退入りを余儀なくされました。市場は米国、中国、日本の景気が1Q~2Qをボトム(底)にして年後半から上向く見通しをメインシナリオにしています(市場予想平均)。

このシナリオは、

(1)ロックダウン再導入は政治的に可能性が低い

(2)大規模な金融緩和策と景気刺激策が奏功する

(3)ワクチン開発・量産で「コロナ不安」が徐々に終息に向かう

との前提に立っています。

<図表2>主要国経済は来年に向け持ち直す見込み

図表2では、中国が1Qに歴史的マイナス成長(▲6.8%)を記録。米国は2Qが史上最悪の▲32.9%となっており、日本も大きな悪化を記録すると見込まれています。

その後の経済活動回復で中国の2Qは+3.2%(実績値)、米国と日本も3Qはそろってプラス成長に転換すると見込まれています(市場予想平均)。

世界株式は2~3月に30%以上下落して景気後退をいったん織り込みました。その後は「不況下の株高」(流動性相場)を示現したことが確認できます。

夏枯れの8月。2021年は日米増益予想。年末高はあるか?

ただ、株式もドル相場も8月は「夏枯れ」となりやすく、米国株の調整と円高(ドル安)で日本株式も調整モードとなりやすい季節に入っています。

米中対立の激化、米大統領選挙の行方、感染の拡大が「悲観されたほど悪材料化しない」と仮定すれば、秋以降は「2021年の景気回復と業績回復」を視野に入れ、大統領選挙後は「年末高」を迎える可能性もありそうです。

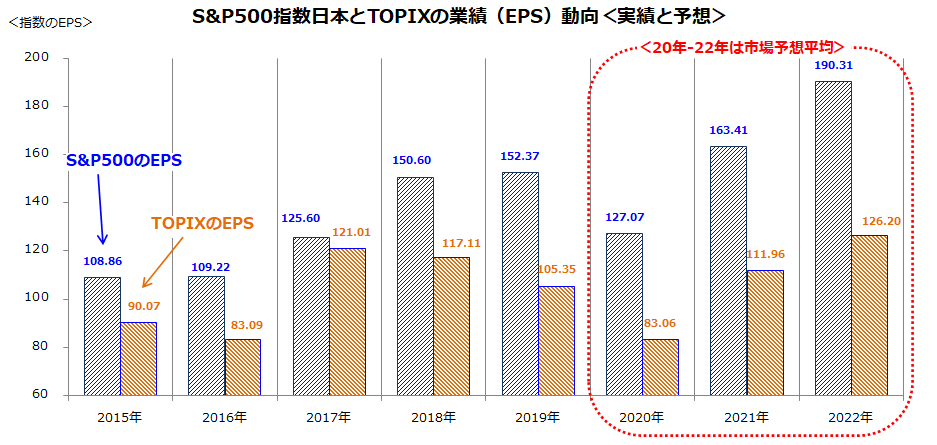

図表3は、米国株式(S&P500指数)と日本株式(TOPIX)のEPS(1株当り利益)動向を示したものです。「2021年の業績は前年比増益」が見込まれている点に注目したいと思います。

<図表3>米国市場と日本市場の業績動向(実績と市場予想)

出所:Bloombergより楽天証券経済研究所作成(2020年7月29日)

米国市場の業績見通しで確認する「グロース主導の相場」

年初来で約20%上昇(1年前比で約30%上昇)してきたナスダック100指数も、インテルやネットフリックスなど一部IT企業のガイダンス(業績見通し)が市場予想に届かなかったことを契機に利益確定売りが先行しやすい相場となりました。

市場センチメントの悪化次第では、7月に最高値を更新し堅調だったナスダック相場が調整場面に直面する可能性はあります。

こうした場面では、「ナスダック相場には2000年のドット・コム・バブル崩壊と同様に暴落が待っている」との声が聞こえそうです。当時のバブル時(1990年代後半から2000年までの相場)では、ナスダック主力株に「売上はあっても利益がない(EPSが低いか損益が赤字)」銘柄が多かった状況でした。

現在は、ナスダック100指数を構成する主力株には「EPSで黒字を拡大している」(1株当り利益が成長し続けている)企業が多くあります。「しっかりと利益が成長している」、「今後も利益成長率が高い」銘柄が多くなっています。

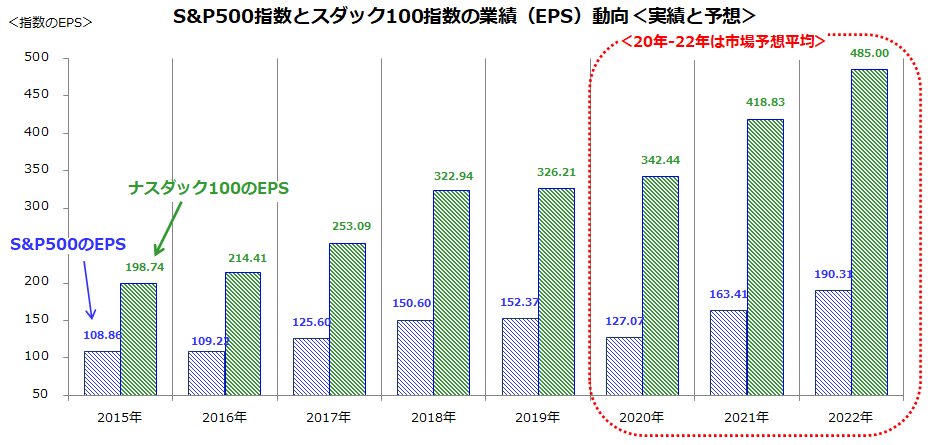

図表4は、ナスダック100指数とS&P500指数(ともに時価総額加重平均株価指数)ベースのEPSの実績と見通し(市場予想平均)を示したものです。ナスダック100指数がS&P500指数の業績を上回っていることで米国株式が相対的に「グロース主導」の相場であることがわかります。

<図表4>ナスダック100指数の業績動向(実績と市場予想)

出所:Bloombergより楽天証券経済研究所作成(2020年7月29日)

DXの普及加速。ナスダックの押し目は狙うべき?

米国で時価総額が増加してきた大手ハイテク企業(GAFAMなど)は、コロナ危機とロックダウンを乗り越えただけでなく、ビジネス上の観点で自らの優位性を鮮明にしてきた感があります。3月以降の「過剰流動性」(金融当局や政府による巨額資金供与)がナスダック主力銘柄のバリュエーション評価(予想PERや予想PBR)を高める役割を果たしてきたことも株高要因です。

米国市場では、これら大手ハイテク銘柄群が「グロース株優位」をけん引してきたと言っても過言ではありません。

米国や世界の投資家は、ナスダック主力株の事業規模、強固なバランスシート、高い収益性(高ROE)、成長期待を備える投資対象としてマネー(投資資金)が向かいやすくなっています。

特に、コロナ禍で進む「移動・対面の自粛時代」に応じたDX(デジタル・トランスフォーメーション)の普及加速が追い風となっています。実際、ナスダック100指数ベースのEPSは、2019年の最高益(実績)に続き、2020年も前年比増益、2021年、2022年も増益を続け最高益を更新する見通しとなっています(図表4)。

ナスダック100指数には、最近時価総額を急増させているテスラ(TSLA)、ペイパル・ホールディングス(PYPL)、ズーム・ビデオ・コミュニケーションズ(ZM)なども含まれています。

ナスダック主力銘柄も2~3月時は株価急落に見舞われました。その後、業績見通しの底堅さと成長期待の高まりが再び投資家マネーを引き付けてきました。ナスダック総合指数もナスダック100指数も7月は最高値を更新しましたが、相場に「楽観からの揺り戻し」や「スピード調整」はつきものです。

特にグロース株には「行き過ぎ感」や「懐疑論」が復活しやすく、モメンタム(勢い)の反動が表面化しやすい特徴があります。

重要な点は、ナスダック100指数が新陳代謝を繰り返しながら市場平均(S&P500指数)を長期の視点で上回ってきたことです。リスク(リターンのブレ)が高くとも、リスク許容度の高い投資家に優れたリターンを提供してきた市場実績に注目したいと考えています。

米国市場では、感染拡大と経済的影響の行方、大統領選挙の動向、米中対立激化の行方などのリスク要因に注意しつつ、市場センチメント悪化で下落したナスダック100指数の押し目に投資機会を見出したいと思います。

▼著者おすすめのバックナンバー

2020年7月22日:積立投資は米国株をコアに!「複利と時間分散」で貯めながら増やす資産形成術

2020年7月17日:意外?米国株高を支える3つのサプライズに注目

2020年7月10日:米国株はポスト・トランプで揺れる?民主党政権誕生に備える投資戦略

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。